「年間110万円までの贈与」なら、贈与税がかからないことは広く知られています。実際、どのように活用すればよいのでしょうか? 本記事では、税理士で渡辺資産税税理士事務所所長の渡辺由紀子氏による著書『いつ死んでも後悔しない! かしこい生前贈与』(PHP研究所)から、具体例を交えて暦年課税について解説します。

年間110万円以内の贈与なら非課税って本当?

贈与税には、「暦年課税」と「相続時精算課税」という2つの課税方式があります。ここでは暦年課税について見ていきましょう。

「暦年課税」とは?

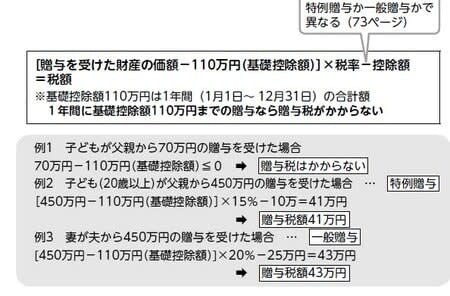

「暦年課税」とは、1年間に受けた贈与の額に対して、贈与税が課せられる方式です。贈与税には、年間110万円の基礎控除があり、1年間の贈与額から基礎控除を引いた額で贈与税額が計算されます。年間110万円までの贈与なら、贈与税はかかりません。

[図表1]「暦年課税」とは?

上手に贈与すれば「相続税の軽減」も可能

110万円の基礎控除を活用すれば、税の負担を抑えて、子世代などに財産を移転できます。贈与をすると、その分、相続財産が減っていくので、相続税の負担を軽減することにも繋がります。

複数の人に分けて相続する

贈与税の110万円の基礎控除は、贈与者(贈与する人)1人につき110万円ではなく、受贈者(贈与を受ける人)1人あたり110万円です。つまり、相手が1人では非課税で贈与できるのは110万円ですが、2人に贈与すれば220万円、3人なら330万円を税負担なしで贈与できるというわけです。

■600万円を3人に贈与した場合の贈与税額

→1人あたり200万円の贈与

[200万円ー110万円(基礎控除額)]×10%=9万円

→贈与税額9万円

1人あたり税額9万円×3人=27万円

■妻にだけ600万円を贈与した場合(一般贈与)

[600万円ー110万円(基礎控除額)]×30%ー65万円=82万円

→贈与税額82万円

⇒贈与税の差額 55万円(82万円ー27万円) 分割した方が得!

1度ではなく、年を分けて贈与する

110万円の基礎控除は、毎年1月1日から12月31日までに行なわれた贈与の合計額に適用されるものです。1度限りの適用ではありませんので、同じ年に多くの額を贈与するのではなく、年を分けて、贈与した方が有利です。

例えば子どもに600万円を贈与する場合、同じ年に贈与すると490万円(600万円−110万円)に対して課税されます。対して300万円ずつ2年に分けて贈与すると、190万円(300万円−110万円)に対する課税が2回、ということになり、贈与税の対象になる額は合計380万円です。

例1 父から子(20歳以上)へ600万円を一括贈与する場合(特例贈与)

(600万円-110万円)×20%-30万円=68万円→贈与税額68万円

例2 父から子(20歳以上)へ600万円を2年に分けて贈与する場合

1年目:(300万円-110万円)×10%=19万円…①

2年目:(300万円-110万円)×10%=19万円…②→贈与税額①+②=38万円

年を分けて贈与すると、基礎控除を複数回、利用できます。さらに、課税価額が多いほど税率が高くなりますから、年を分けて1年あたりの課税対象額を抑えることによって、低い税率が適用されます。

・基礎控除は毎年適用される

・1年間の贈与額が小さいほど低い税率が適用される

暦年課税で気を付けたいポイント

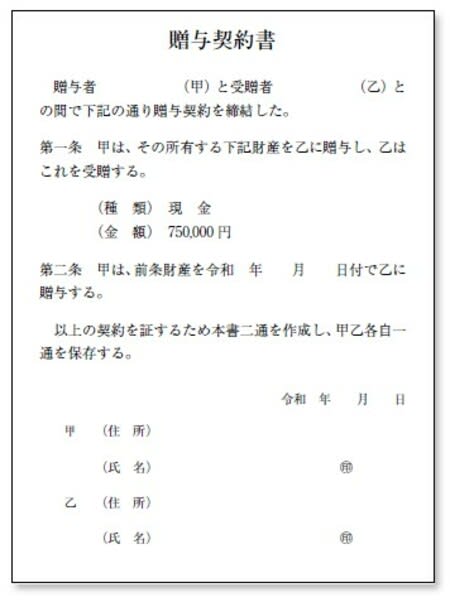

贈与するごとに贈与契約書を交わす

暦年課税で気を付けておきたいポイントは、必ず贈与契約書をその都度交わすことです。贈与者と受贈者の間で贈与の意思と贈与の事実があったことを記録しておきます。また、お金の移動や名義変更を明確にしておく必要があります。ですので、現金であれば手渡しでなはく、口座間での移動を推奨します。

[図表2]贈与計画書の例

相続税対策として贈与はなるべく早めに

被相続人が亡くなる前3年間に行なわれた贈与については、相続税の計算に含める必要があります。相続税対策として贈与を考える場合は、なるべく早めに行なうようにしましょう。

現預金を贈与する場合には、贈与のし過ぎにも注意が必要です。自身の老後資金が不足する、また相続が発生した際に現預金を相続できずに納税資金が不足するといったことがないか、検討しましょう。

渡辺 由紀子

税理士

渡辺資産税税理士事務所所長