当人たちに、「あげる、もらう」という明確な認識がなくても、「みなし贈与」として課税の対象になることがあります。本記事では、税理士で渡辺資産税税理士事務所所長の渡辺由紀子氏による著書『いつ死んでも後悔しない! かしこい生前贈与』(PHP研究所)から、生命保険契約で特に注意すべき「みなし贈与」について詳しく解説します。

「みなし贈与」とは?

あげる、もらう、という明確な認識がなくても、みなし贈与として贈与税がかかることがあります。

明確な認識がなくても「贈与税」はかかる

住宅資金をあげる、もらう、といった場合には、贈与者と受贈者が贈与をしっかり認識していると思いますが、とくに意識せずに、財産をあげたりもらったりすることがあります。

当人たち、またはどちらか一方が贈与を認識していなくても、実際に財産を贈与していれば、贈与があったものとみなされることがあります。

それを「みなし贈与」といいます。みなし贈与には贈与税が課せられますので、要注意です。

・安く財産を売る

・お金を支払う ⇒ 贈与とみなされる

etc...

「生命保険契約」には要注意

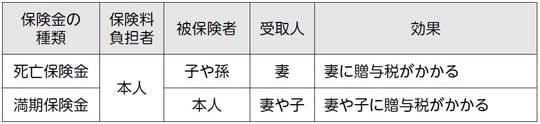

みなし贈与に関わるものに、生命保険の契約があります。生命保険で贈与税がかかるのは次のケースです。

[図表]生命保険で贈与税がかかるもの ※保険料負担者・被保険者が本人、受取人が相続人の死亡保険金の場合は、相続税の課税対象になります。

贈与税は税負担が重いので注意

相続税には相続人1人あたり500万円の生命保険の非課税枠がありますが、贈与税には生命保険の非課税枠がないうえ、税率が高いため、税負担は大きくなります。

■生命保険会社に保険料を振り込んだ場合

親(保険料担当者・保険契約者)

↓振込保険料300万円

保険会社

↓満期保険金400万円

子ども(保険金受取人)

⇒みなし贈与400万円

・上記の場合の贈与税額

(400万円ー110万円)×15%-10万円=33万5,000円

渡辺 由紀子

税理士

渡辺資産税税理士事務所所長