米ドル/円は、2022年10月と2023年11月に記録した「151.9円」に迫るなど、円安に振れています。構造的な円安ともいわれるこの相場ですが、マネックス証券・チーフFXコンサルタントの吉田恒氏は、この円安相場に「終止符が打たれる」可能性を指摘します。足元の円安相場が反転するのはいったいどのようなケースか、詳しくみていきましょう。

3月26日~4月1日の「FX投資戦略」ポイント

〈ポイント〉

・先週の米ドル/円は日銀会合後から一段高となり、一気にこの間の高値、151.9円更新目前に迫りました。主因は、大幅な金利差ドル優位(円劣位)を受けた、投機的な円売りの拡大でしょう。

・この投機的な円売りが続くかどうかが、今週の最大の焦点。今週は日本企業の年度末となることに加えて、29日(金)からはグッドフライデーで欧米の多くの市場が3連休となるため、151.9円を超える円安とならなかった場合、反対に、円安ポジションの解消により、円高方向に振れる可能性があります。以上から米ドル/円は148.5~152.5円で予想。

先週の振り返り…米ドル一段高で151.9円の高値に接近

先週の米ドル/円は、火曜日の日銀金融政策決定会合後に一段と上昇し、年初来の円安(150.8円)を更新すると、一気に2023年11月と2022年10月に記録した「151.9円」に接近する展開となりました(図表1参照)。

[図表1]米ドル/円の日石チャート(2024年1月~) 出所:マネックストレーダーFX

日銀が金融緩和見直しに動いたことに対して大幅な円安が進むことになった理由として、「引き続き緩和姿勢に変わりないから」といった指摘も聞かれました。ただ、日米の金融政策を反映する2年債利回り差の米ドル優位・円劣位は、この日銀の決定以降大きく縮小に向かい、米ドル高・円安とはむしろ逆行するものでした(図表2参照)。

[図表2]米ドル/円と日米2年債利回り差(2024年1月~) 出所:リフィニティブ社データよりマネックス証券が作成

2年債利回り差より米ドル/円との相関性の高い日米10年債利回り差も、日銀会合後は米ドル優位・円劣位が縮小に向かい、さらに水曜日のFOMC(米連邦公開市場委員会)が「予想よりハト派の結果だった」との評価から米金利低下となったことで、その動きは一段と広がりました(図表3参照)。

[図表3]米ドル/円と日米10年債利回り差(2024年1月~) 出所:リフィニティブ社データよりマネックス証券が作成

以上のように見ると、先週の米ドル高・円安の動きを、今回の日米金融政策の結果で説明することには無理がありそうです。では、日米の金融政策決定会合を横目に見ながら、大きく米ドル高・円安となったのはなぜか。それは、今回の金融政策の結果をもってしても、日米金利差は記録的な「米ドル優位・円劣位」であり、この構図が変わらなかったことが影響していると考えられます。

今回の金融政策決定会合が開かれる前の段階で、日米の政策金利差米ドル優位・円劣位は5%以上にも達していました。これは、日銀が政策金利の誘導目標をマイナス0.1%からゼロに戻しても、当然ながら大きくは変わりません。

ちなみに、最近のように、日米の政策金利差が5%程度開いていた局面は、2006~2007年にもありました。当時は、CFTC(米商品先物取引委員会)統計の投機筋の円売り越しが17~18万枚まで拡大していました(図表4参照)。

[図表4]CFTC統計の投機筋の円ポジションと日米政策金利差(2000年~) 出所:リフィニティブ社データよりマネックス証券が作成

以上のことが示しているのは、日米の政策金利差が5%程度と大幅に拡大しているなかでは、米ドル買い・円売りが拡大しやすいということでしょう。そう考えると、今回、日米の金融政策決定会合を横目に米ドル買い・円売りが再燃したのは、大幅な日米金利差に著変のないことを確認したことに起因しており、その意味では今回の日銀、FRB(米連邦準備制度理事会)の決定とは直接関係はなかったといえそうです。

今週の注目点…投機的円売りの継続とポジション調整の可能性

では、日米政策金利差が、最近と同じように「大幅な米ドル優位・円劣位」となっていた、2007年のケースを参考に考えてみましょう。

2007年のCFTC統計の投機筋の円売り越し(米ドル買い越し)の主なピークは、2月と6月の2回ありました(図表5参照)。

[図表5]CFTC統計の投機筋の円ポジション(2006~2007年) 出所:リフィニティブ社データよりマネックス証券が作成

2回とも、円売り越しは15万枚を大きく上回っていました。この統計で、円売り越しが15万枚以上となったのは、確認できる限りではこの2007年だけ。以上を踏まえると、この2回の円売り越しピークアウトは、「行き過ぎ」懸念が強まったことが一因だったと考えられます。

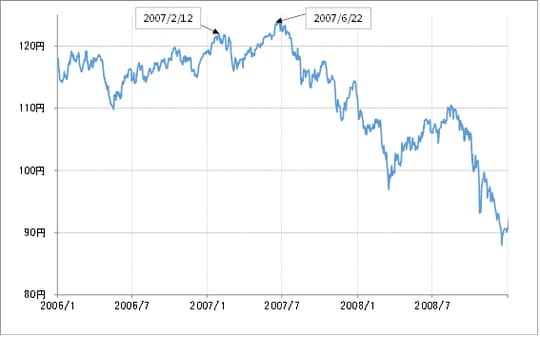

また、この円売り越しの2回のピークは、米ドル/円のサイクル・トップ(循環的高値)ともおおむね一致していました。これは、米ドル高から米ドル安に転換したことにより、米ドル買い・円売りから米ドル売り・円買いに転換したこと、また、その逆の因果関係の両面があったと考えられます(図表6参照)。

[図表6]米ドル/円の推移(2006~2007年) 出所:リフィニティブ社データよりマネックス証券が作成

またこの2回のピークアウトは、米金利のピークアウトのタイミングともある程度重なっていました(図表7参照)。

[図表7]米10年債利回りの推移(2007年) 出所:リフィニティブ社データよりマネックス証券が作成

以上からすると、米ドル買い・円売りの「行き過ぎ」懸念が強くなってきたところで、「米金利上昇=米ドル高」に一巡感が出てきたため、ポジションの手仕舞いに動いたことが、大幅な金利差のなかで米ドル買い・円売りが一段落し、円高へと転換した背景だったと考えられます。

このように考えると、今回の場合も米ドル買い・円売りの「行き過ぎ」懸念、米金利の動向などを受けた米ドル高の一巡感などが、投機的な米ドル買い・円売りに“終止符を打つ”目安として、注目されることになりそうです。

米ドル/円は、151.9円の米ドル高値更新目前での推移が続いています。151.9円を上抜ける円安となれば、米ドル高・円安に弾みがつくでしょう。反対に、151.9円を上回る円安とならなければ、これまでの「米ドル買い・円売り」に大きく傾斜したポジションの調整が広がり、為替は円高方向に動くと考えます。加えて、日本企業の年度末でもあることから、円安が加速した場合であっても、輸入企業への悪影響への懸念から、通貨当局による「円安阻止介入」が実施される可能性があるでしょう。

以上のことから、今週の米ドル/円は円高方向を想定し、148.5~152.5円とします。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。