NISAやふるさと納税、年金、退職金など……。定年後の人生も長くなることが予想される現代。「税金についてよくわからない…」ではすまされません。税理士兼公認会計士である村形聡氏監修の書籍『サクッとわかる ビジネス教養 税金とお金』(新星出版社)より、一部抜粋して紹介する本連載。税理士、公認会計士という2つの肩書きを持つ村形氏が、知らなければ損をしてしまう、税金に関する知識をわかりやすく解説します。

脱税と節税はどう違う?

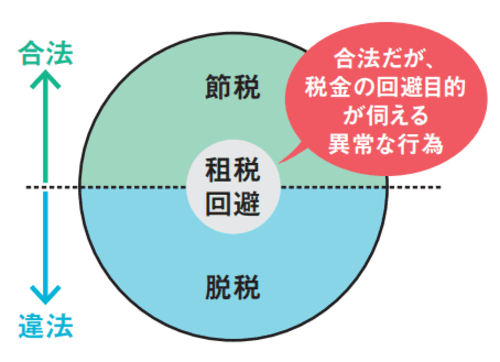

節税と脱税の境目 グレーゾーンの租税回避

合法な「節税」の例

・租税特別措置の利用

・控除の申告 など

違法な「脱税」の例

・経費の水増し

・所得の無申告や虚偽申告 など

個人でできる節税

利用できる控除を把握する

所得税、相続税、投資や不動産に関わる税など、様々な税金に用意された控除や特例を把握する。

優遇制度の利用

NISAやiDeCoなど、非課税のメリットを得られ資産形成に有利な制度を利用する。

租税回避的な行為は後から徴収されるリスクも

節税策とうたわれるものの中には租税回避行為として税法で認められず、追徴課税(差額の徴収)のリスクがあるものもある。個人が取り組める節税策としては、控除や優遇制度の利用が確実。

脱税とは、税法に規定される「偽りその他不正の行為」に該当する、不当に納税を免れる行為で、刑事罰の対象になります。一方、節税は優遇措置を利用するなどして、合法的に、経済的に合理性のある通常の取引を行った結果として納税額を安くする行為です。また、脱税と節税の間にはグレーゾーンも存在します。

合法ではあるものの、通常の取引には見えない、税負担を減らす不自然な行為は租税回避と呼ばれ、取引内容によっては取り締まられる可能性があります。

税法に違反するとどうなるのか

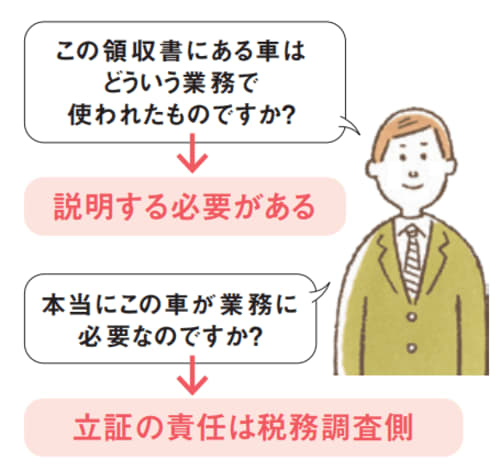

説明義務は納税者 立証責任は調査側にある

課税の根拠を証明する責任は税務調査を行う側にある。十分な説明や証拠を提供しても、納得のいかない課税が実行された場合は、最終的に異議申し立てや審査請求を行うこともできる。

違反した場合のペナルティ

過少申告加算税

納税額が過少であった場合のペナルティ。納付すべき税額の10%~15%。

無申告加算税

申告書を提出しなかった場合のペナルティ。納付すべき税額の15%~30%。

重加算税

事実を隠蔽、仮装(偽装)した場合に発生。納付すべき税額の35%~40%。

延滞税

期限までに納付されない場合の利息。年利2.4%~8.7%の日割。

もしも申告内容に間違いや不正が見つかっても、いきなり逮捕、ということにはなりません。ただし、本来納めるべき税の徴収に加えて、ペナルティとして延滞税や加算税が課されます。とはいえ、税務調査官の指摘に全面的に従う義務があるわけではなく、誤解や意見の食い違いがあればすり合わせを行うべきなのは先述の通りです。身の潔白を証明するための説明義務は納税者にありますが、不正を立証する責任は税務調査を行う側にあることを念頭に置くとよいでしょう。

村形 聡

税理士・公認会計士