足元、米国株の主要3指数(S&P500、NYダウ、NASDAQ)はいずれも史上最高値水準で推移しており、雇用の増加も続くなど、米国経済はまだまだ好調のようにみえます。しかし、フィデリティ・インスティテュート主席研究員でマクロストラテジストの重見吉徳氏は、米国について「来年あたりの景気後退入りを考慮する必要がある」といいます。いったいなぜか、その根拠を詳しくみていきましょう。

米国の「雇用」の実態

4月分の米雇用統計は、非農業部門の雇用者数が前月から17万5,000人の増加となりました。

「(24万人程度の)市場予想を下回った」との報道がありますが、そもそも米国の労働市場(労働力人口;労働供給)は、学校卒業や移民などで毎月17万人~18万人程度拡大しており、17万5,000人の雇用増加(労働需要)は、労働の新規供給をちょうど吸収する追加需要の大きさと考えられます。

[図表1]米国の非農業部門雇用者数(前月からの増減)と米国の平均時給の伸び率(3ヵ月移動平均値、3ヵ月前比、年率)

雇用統計は、他の経済指標以上にブレが大きい統計とされ、単月の動きをもって先行きを論じることは必ずしも適切ではありません。

他方で、以下にみるように、雇用統計の多くの指標は、かなり安定したトレンドをもって動くために、過去数ヵ月のトレンドの方向と過去の長期の変動パターンを取り込むと、先行きの予測精度が高いと考えられます。(たとえば、来年あたりといった)「今後」を予測してみましょう。

米国経済は「来年あたりの景気後退入り」を予想

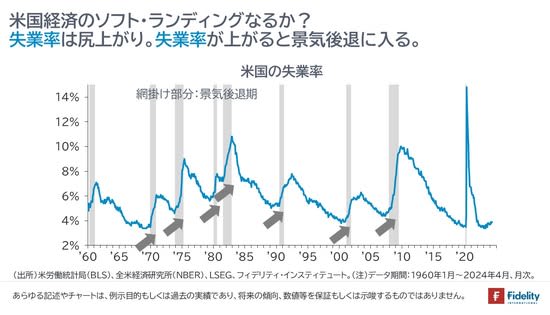

[図表2]に示すとおり、失業率はここ半年程度、上がったり下がったりを繰り返しながらも、ここにきてようやく「上昇トレンド」が姿を現しつつあります。

過去、失業率はったん上がり始めるとそのまま上昇を維持し、景気後退に向かいます。「絶対」ではないものの、来年あたりの景気後退入りを考慮する必要がありそうです。われわれは、十分な分散ポートフォリオを構築する必要があるでしょう。

たしかに、今後、米国経済が景気後退入りするとしても、それは「まだ先の話」であり、今後数ヵ月の金融市場は、米連邦準備制度理事会(FRB)の幹部たちを含め、「インフレは鈍化するか、高止まりするか」「利下げはあるのか、あるなら、利下げ開始はいつか」の議論に終始するでしょう。

しかし、(筆者を含め)アナリストたちはお茶を濁しているだけですし、FRBは楽観を装っているにすぎません。

[図表2]米国の失業率

米国の「失業者の数」は大幅に増加している

次に、「失業率」ではなく、「失業者の数」をみてみましょう。

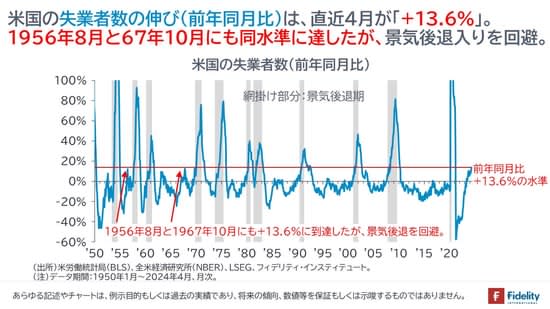

[図表3]に示すとおり、「失業者の数」を前年同月比でみると、直近では「+13.6%」の伸びで、失業者の数は歴史的にみても、大幅に増加しています(→念のために申し添えますと、後の図でもみるとおり、離職率は低下しており、「好条件を得るための自発的な失業は減って」います)。

過去の動きをみると、奇しくも、この「+13.6%」が「運命に分かれ道」になっているようです。

というのも、1956年8月と1967年10月にも、この「失業者の数の伸び」は+13.6%に到達していますが、これら2つの事例では景気後退入りを回避しています。

他方で、この数値が「+13.6%」を超えると、景気後退入りが避けられていません。

あくまでパターンをみているだけですが、来月頭に今月分のデータが出てくれば、行動の要否が明らかになる可能性があります。

[図表3]米国の失業者数(前年同月比)

さらに、[図表4]に示すとおり、「フルタイムの就業者数」は前年同月比で3ヵ月連続でマイナスです。1-2ヵ月ですと、統計のブレもありますが、3ヵ月連続でマイナスであれば、実際に「マイナス」と考えてよいでしょう。

この「フルタイム就業者数の伸び」は、1994年1月、3月を除き、そして、データがとれる限り、マイナスになると、景気後退入りが避けられていません。

合わせて、「パートタイム就業者数の伸び」は上昇して、「フルタイム就業者数の伸び」との格差は過去の景気後退期並みに拡大しています。

企業によるパートタイム就業者の選好は、企業が慎重姿勢になっている可能性を示唆します。もしそうなら、それは予測というよりも、実際の受注や客足の状況を観察した上でのアクションでしょう。

フルタイムからパートタイムへの振り替えは、労働者の所得が減少することを意味します。所得の減少は個人消費に反映されると考えるのが自然です。

[図表4]米国のフルタイム就業者数とパートタイム就業者数(前年同月比)

雇用PMIも悪化している

労働市場のスピード鈍化とともに気がかりなのは、4月分の雇用統計と同じ週に公表されたISM景気指数です。

総合指数がともに「50割れ」に転じたほか(→ただし、単月なのでなんとも言えません)、本稿の主題である雇用指数も「50割れ」しています。

[図表5]ISM製造業・非製造業景気指数 [図表6]米国のISM雇用指数(平均値)と非農業部門雇用者数(前年同月比)

賃金も鈍化の方向

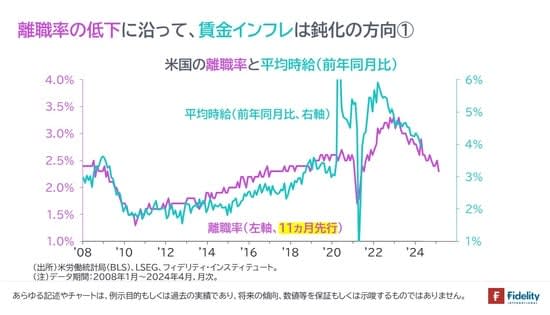

最後に、FRBが重要視しているインフレ率の「おおもと」である賃金も伸びが徐々に鈍化しており、先行する離職率を考えると、今後さらに賃金のインフレ率は鈍化し、それに合わせて一般物価のインフレ率も鈍化するとみられます。

[図表7]米国の離職率と平均時給(前年同月比) [図表8]米国の離職率と雇用コスト指数(前年同月比)

「米国の景気後退」を考慮した投資戦略とは

姿を現しつつある労働市場のトレンドと米国経済の方向に関する労働市場統計の有用性を考え合わせると、米国経済はたとえば、来年あたりに景気後退入りしても不思議ではありません。

米国の景気後退入りは、資産運用にとってみると、決して悲観すべき事象ではありません。

景気後退に伴うリスク資産価格の調整局面は、積み立て投資が効果を持つ局面ですし、下落を恐れる場合には分散投資がその効果を発揮します。

おそらくまだこの先も米国経済は拡大を続けるでしょうし、多くの市場参加者は楽観に支配されるため、株価はまだ上昇を続けると筆者は考えています。

仮に、今年の後半に入って景気の鈍化がさらに明確になる場合には、国債や投資適格社債などへの分散投資をより前向きに検討することが一案でしょう。

目先は、景気の強弱どちらの可能性にも備えるとすれば、たとえば、米国のハイ・イールド債券への分散投資が考えられます。あくまで一例です。

株式の投資信託の場合、投資先に偏りがないかをご確認ください。静かなローテーションは弱気相場に入ってからではなく、強気相場のなかで始まる場合もあります。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト