REIT(不動産投資信託)とは

REIT(リート)とは、投資家から資金を集め、ビル・マンション・店舗などの不動産へ投資を行い、得られる賃貸料や不動産の売買益を投資家に分配する、投資法人が発行する証券のことです(※1)。投資家は、個人の少額資金でさまざまな不動産のオーナーになることができ、運用は専門家に任せて成果の分配を受け取ることができます

REITを発行する投資法人には、その利益の90%超を分配すると課税されないというメリットがあるので、利益のほとんどが分配されます。その結果、株式配当に比べて高率の分配金となり、REITの分配金利回り(配当利回り)は4%前後になっています。

ただし、不動産投資法人は多額の借り入れをしていることが多いので、市場金利が上昇するときは利払いが増えることになります。その結果、REIT価格は利益減を見込まれることがあり、下落することも多いとされています。

また、不動産投資法人の発行するREITは、上場株式会社の株式と同様に元本保証はされていません。

ただ、実際に上場しているREITを発行する投資法人は、信用度の高い大手企業が運営しており、また投資物件はビル・マンション・流通店舗など経営状況がある程度分かる状態のものであるため、リスクはそれほど高くないとも言えるでしょう。

最近のREITの状況

2024年3月現在、東証に上場しているREITは58銘柄あり(※2)、その全体の価格は、REIT指数として毎日公表されています。2021年から2024年3月までの動きを見てみましょう。

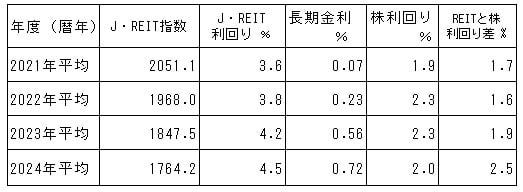

下表は、REIT指数、REIT利回り、長期金利(10年物国債利回り)、東証プライム(2022年までは1部)の配当利回りを年平均で表示したものです。

表は(※3、4)に基づき筆者が作成

この表からは、長期金利の上昇に伴って、REIT指数が下がり、REIT分配金の利回りが上昇しているのが分かります。

また、REIT利回りと東証プライム市場の配当利回りとの比較では、REIT利回りが相当高いことが分かります。

今後、長期金利がさらに上がった場合は、REIT指数および個別のREIT銘柄の市場価格はさらに下がり、分配金が維持されれば利回りは上昇するということになると予想されます。そこで、2022年から長期金利が上がったアメリカ市場の例を見てみましょう。

米REITの動きとの関連

下表は日米のREIT指数の近年のピークポイントから、長期金利の上昇によるREIT指数の下落をまとめたものです。

表は(※4、5、6)を基に筆者が作成

米国REITにおいては、2022年から政策金利の改定で金利が上がり(※5)、USREITは約1500ポイントから約1040ポイントまで下落しました(※6)。現在は、金利は横ばいから徐々に下がる段階にあり、REIT指数の回復につながると思われます。

J-REIT指数についても、2021年のピーク指数(2160ポイント)から2024年3月の指数(1800ポイント)まで下落しており(※3)、先行きの参考になるのではないでしょうか。

したがって、J-REITの個別銘柄やREIT中心の投資信託の購入を検討する場合は、長期金利の動向とREIT運営会社の個別経営状況を判断材料にすると良いでしょう。

まとめ

株・債券と共に個別銘柄保有や投資信託に組み込まれることの多いREITについて、ここ数年のJ-REITの価格の変動と利回り推移を調べてみました。

投資に興味のある人は、株の配当利回りとの比較や、US・REITの利上げ時の価格の動きを参考に、今後のJ-REITの保有や運用について検討してみてください。

出典

(※1)投資信託協会 そもそもJ-REITとは?

(※2)J-REIT.jp J-REIT時価総額・上場銘柄数の推移

(※3)株探 REIT 時系列

(※4)不動産証券協会 JREIT分配金利回り

(※5)外為どっとコム 米国政策金利の推移

(※6)モルガンスタンレー MSCI U.S. REIT (RMZ)

執筆者:植田英三郎

ファイナンシャルプランナー CFP