FP資格の勉強中ですが、収入アップに結びつくでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は収入がなかなか増えない男性会社員。ファイナンシャル・プランナーの深野康彦さんが担当します。

※マネープランクリニックに相談したい方は、https://sec.allabout.co.jp/post-form/form/22 からご応募ください。(相談は無料になります)

相談者

月詠さん

男性/会社員/33歳

賃貸住宅

家族構成

一人暮らし

相談内容

年収を増やしたいけど、アスペルガー症候群があり障害者の枠から抜け出せずに、年収を増やそうとして一般就労してもなかなか上手くいかずに、将来に不安があり効率的にお金を増やして将来の不安を少しでも減らしたいです。現在は資格取得のために、ファイナンシャル・プランナーの資格取得を目指して勉強中ですが、取っても就労の幅が広がるかどうか不安です。

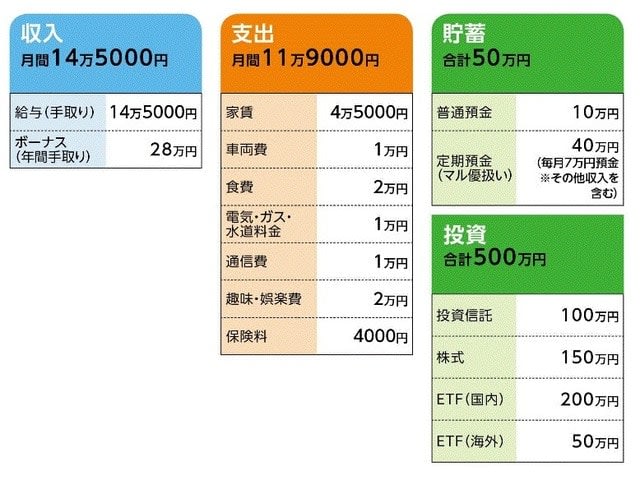

家計収支データ

家計収支データ補足

(1)仕事内容

ガソリンスタンドを運営する会社での一般事務。障害者枠を利用して就職。

(2)ボーナスの主な使いみち

投資10万円、貯蓄2万円、他支出

(3)その他収入について

投資信託・ETFの分配金、株式の配当金、株主優待の商品をネットオークション販売するなどして、年間54万円(昨年実績)を全額貯蓄にまわしている(それも含めると、毎月の貯蓄は7万円となる)。また、株式等の売買益はMMFへ(マル優扱い)。年間15万円程度あるとのこと。

(4)「保険料4000円」について

●就業不能保険(就業不能時に月額15万円)=保険料2648円

●医療保険(終身保障終身払い、入院5000円、がん特約)=保険料1537円

(5)「一般就労してもなかなか上手くいかない」要因について

とくに人とのコミュニケーションが上手く取れない。相手への説明が上手くなく、それでいて話し方がくどく、曖昧な表現が苦手。暗黙の了解や、言葉の裏を読み取るということがよくわからない。チームでの行動が下手で、いわゆる空気が読めないタイプ。とくに、仕事をまじめにやって早く終わらそうとする自分と、そう考えていない者との関係が上手くいかない。

(6)実家について

母は他界。父は隣の県に住んでいる(実家)が以前から不仲で、家出同然で家を出ているため、今も連絡は取っていない。

(7)FPの資格取得を目指す理由

高校から経済に関心を持つようになった。すでに税務金融商業系の資格取得もした。 FP資格取得が収入アップになればとも当然思っている。将来のため、税金を無駄に払わないための知識としても持っていたいと思う。加えて、昔フラれた彼女に対して見返してやりたいという気持ちもあるとのこと。

FP深野康彦からの3つのアドバイス

アドバイス1 仕事につなげるにはコミュニケーションが不可欠

アドバイス2 投資は全資産の4~5割程度に

アドバイス3 資金づくりとは別に「頼れる人作り」も必要

アドバイス1 仕事につなげるにはコミュニケーションが不可欠

学生時代から経済に興味があり、相談者の月詠さんが言うとおり、税金など生活に役立つ知識を身に付けるという目的なら、ファイナンシャル・プランナー(以下、FP)の資格取得に対して、何ら言うことはありません。ぜひ頑張って取得してほしいと思います。

しかし、それを仕事に活かすとなると、少し話は違ってきます。ご自身の「人とのコミュニケーションが上手く取れない」という点が、大きなハンディとなるからです。FPは専門知識もさることながら、的確に相手の要望や状況を聞き出し、それに沿ったアドバイスをしなくてはいけません。ときに相手が言いにくいことを「察する」ことも必要です。つまり、コミュニケーション能力はこの仕事に不可欠なのです。

しがって、もしFP資格を活かす仕事を目指すなら、コミュニケーション能力も合わせて磨いていくことが条件となります。あるいは、そういったことがハンディにならない仕事に関連した、別の資格を検討すべきではないでしょうか。

ちなみに、日本FP協会は各都道府県に支部を持っています。お住まいの地域の支部に連絡をして、FPがどのような仕事をし、また支部がどのような活動をしているのかを知ると、よりFPへの理解も深まり、コミュニケーション能力をアップさせる一助になると思われます。

アドバイス2 投資は全資産の4~5割程度に

家計を見る限り、無駄を削り、十分節約を意識した管理をされていると思います。それだけに、投資への資金配分が多いのがとても気になります。現在、貯蓄50万円に対して、投資500万円。現状はより投資できる環境にありますが、それでも、どんなに多くても資産の5割まで、現状の資産で言えば250万円が上限でしょう。

リーマンショック級とは言わなくても、ギリシャショック程度のクラッシュなら、いつ起こっても不思議ではありません。そして、その後、市場がすぐに持ち直すか、それとも数年かかるかは誰も予測はできないのです。そのためにも、手持ちの投資商品のうち、利益確定できるものを一部売却し、現金化し、投資比率を下げる。そのことがリスク回避の有効な手段です。お金が必要なときに必ず投資が上手く行っている保証はどこにもありません。

それに、マル優が使えるという、大きなメリットが月詠さんにはあります。元本保証の金融商品に預ける比率を増やしてみてください。

アドバイス3 資金づくりとは別に「頼れる人作り」も必要

月詠さんは考えもしっかりしていますし、家計管理もキッチリできる人です。今後、資金を確実に増やしていくことも可能でしょう。ただ、それだけではなかなか将来への不安は払拭できません。これは月詠さんに限らず、誰でもそうなのです。

余計なことかもしれませんが、親御さんとの関係が上手くいっていないとのこと。頼る家族がいないのは、今後の月詠さんにとってもマイナスのはず。したがって、資金とは別に、仲間作りもしてほしいと思います。もちろん、人に頼らず生きていく姿勢や気持ちは大切です。しかし、入院するなど、不測の事態に陥ったとき、誰か頼りになる、信頼できる人がもし周囲にいないのであれば、そういう人間関係を意識して作るべきではないでしょうか。

人との関係はお金では買えません。簡単なことではないでしょうが、ぜひ頑張ってください。

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武 イラスト/モリナガ・ヨウ