住宅資金と教育資金、同時に準備はできるでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は貯蓄がないまま結婚した30代の新婚女性。ファイナンシャル・プランナーの深野康彦さんが担当します。

※マネープランクリニックに相談したい方は、https://sec.allabout.co.jp/post-form/form/22 からご応募ください。(相談は無料になります)

相談者

Aさん

女性/専業主婦/32歳

大阪府/賃貸住宅

家族構成

夫(会社員/41歳)

相談内容

結婚して半年です。貯蓄ゼロからの結婚生活でしたが、やっとここまで貯蓄できました。ただし、子どもができてもやっていけるか。また、主人が65歳まで働いてくれた場合(付き合ってた当時は働くと言っていました)、それでも私は56歳。まだ先は長く、老後の不安もあります。また、住宅購入は夫婦とも憧れていますが、教育資金と同時に準備できるのかも心配です。

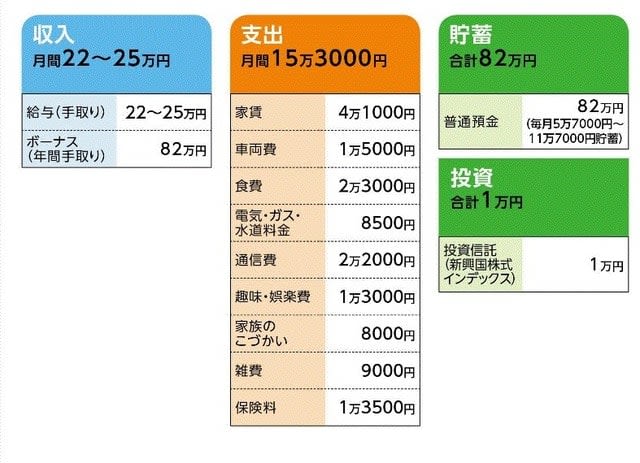

家計収支データ

家計収支データ補足

(1)ボーナスの使いみち

貯蓄60万円、家電・家具等購入20万円、など。

(2)「保険料1万4000円」の内訳

・夫/収入保障保険(保障期間60歳、基本年金月額10万円)=保険料3090円

・夫/医療保険(終身保障終身払い、入院5000円、通院・先進医療特約)=保険料2568円

・夫/がん保険(終身保障終身払い、入院5000円、抗がん剤・放射線治療特約)=保険料2250円

・妻/医療保険(終身保障終身払い、入院5000円、がん・先進医療特約)=保険料3215円

・妻/がん治療支援保険(保障期間90歳、入院1万円、診断給付金100万円)=保険料2568円

(3)子どもについて

希望している。夫がもう40代ということもあり、気持ちとしてはすぐに欲しいが、金銭的な不安もある。2人以上は無理だと考えている。

(4)貯蓄について

結婚前に夫は貯蓄がなく、妻の貯蓄も新生活の準備で使ってしまい、ほぼ0円からの結婚生活だったとのこと。家計の無駄を省き、昨年12月のボーナスで新生活に必要なものを揃えたりしながら、なんとか家計も回るようになってきた。

(5)住宅購入について

新築一戸建て2000万円程度(現在住んでいる地域の平均的価格)。5~6年後に買えるのが理想。

(6)妻が働くことについて

今後働く予定はあり。今、資格受験のために勉強中。やりたい分野で仕事をするには、資格が必要だと痛感したため。試験まで時間もないので、パートはせず、今は試験勉強に集中しようと考えている。ただし、過去に体を壊したことがあり、フルタイムではなく、夫の扶養の範囲内が現実的とのこと。また、妻の収入は貯金が基本。基本的に夫の収入で貯金もし、生活費もやりくりするという今のスタイルは変えないよう心掛けるつもり。

FP深野康彦からの3つのアドバイス

アドバイス1 物件価格を下げることも検討

アドバイス2 「児童手当+1万円」で備える

アドバイス3 妻が収入を得ることと夫婦で65歳まで働くこと

アドバイス1 物件価格を下げることも検討

住宅資金と教育資金、どちらも用意ができるかというご相談ですが、まずは住宅資金から試算をしてみましょう。

毎月の貯蓄ペースですが、ご主人の残業の有無などで大きく変化するとのこと。仮に、金額幅の中間を取って、月8万円できるとします。これで年間96万円。ボーナスからの年間60万円を加えれば、購入を希望する5年後には、780万円貯蓄が増えていることになります。

ただ、これは奥様が働くことを想定していません。仮に、パートで月7万円程度の収入を得られるとすると、そのうち5万円を貯蓄できれば、年間60万円。出産などを考慮して、今後5年間のうち3年間貯蓄が可能だとすれば、180万円上乗せ。現在の貯蓄と合わせると、トータル1000万円超ということになります。

2000万円の一戸建てを購入するにあたって、諸経費として100万円は見ておきたいので、計2100万円。貯蓄1000万円から700万円を住宅資金として出す(手元に300万円程度は残しておきたい)とすると、借入額は1400万円。ご主人の年齢を考えれば返済期間は20年が上限でしょう。金利を2.0%とすれば、毎月の返済額は約7万1000円。これに固定資産税を加えると、毎月の住宅コストは8万円前後。現在の家賃より4万円アップするということになります。

それでも、奥様のパート収入によっては支払いは無理ではないでしょう。ただし、あまり余裕がないのも事実です。仮に借入額が1000万円なら、毎月の返済額は約5万1000円と、2万円ダウンします。借り入れが少なければ、家計に余裕が出た分を老後資金の準備にも回せます。まだ時間はありますから、貯蓄を継続しつつ、もう少し物件価格を下げるという方向も検討してみてはどうでしょう。

アドバイス2 「児童手当+1万円」で備える

次に教育資金を考えてみます。教育資金はその進路によって、かかる費用が大きく異なってきますが、高校まで公立なら、用意すべきは大学資金。私立文系なら4年間の学費は390万円、私立理系で520万円ほど。

貯め方の基本は、まず児童手当は手を付けず、全額貯める。これで200万円弱貯めることができます。プラス月1万円、別途積み立てれば18歳までに216万円。これで、大学費用で慌てることはないと思います。利用する金融商品は、積立型の定期預金を利用しても、学資保険でもいいでしょう。

ただし、幼稚園、保育園の時期は費用がかさむため、貯蓄が難しいかもしれません。しかし、小学校に入学すれば貯蓄ペースも上がります。ともあれ、先の貯蓄ペースは、家計管理のしっかりされているご相談者であれば、ほぼ問題なく用意できるのではないでしょうか。

アドバイス3 妻が収入を得ることと夫婦で65歳まで働くこと

住宅資金と教育資金について、あくまで試算ですから、今後、プランの修正等も必要になることもありますが、ひとつの目安にはなるかと思います。

ただし、この試算にはいくつか条件があることを認識しておいてください。ひとつは、奥様の収入が不可欠ということ。しかも、現在、就職のための資格取得の勉強をされているとのことですが、できればより早い時期に収入を得たいところです。

もうひとつは、65歳までは働き続けるということ。住宅ローンの返済や教育費についても、ご主人が60歳を過ぎてもかかってきます。65歳まで収入を得ることは、少なくとも65歳からの公的年金支給までの空白を埋めることにもなりますので、老後を考える意味でも不可欠な要素です。

そして、最後は今の収支ペースをなるべく維持すること。これは、ご相談者のAさん自身、相談文に「貯蓄は増えても生活は変えない」ということが書かれてありましたので心配はしていませんが、これも重要な要素です。

また、その関連で言えば、支出について、保険料はもっと減らせると思います。たとえば、ご夫婦それぞれ加入されているがん保険。がん家系で気持ち的にもこのくらい保障がないと不安ということであればその必要性もありますが、そうでなければ医療保険だけでもいいのでは。保険料は毎月5000円弱ですが、年間にすれば6万円近く固定費が浮くことになります。

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武 イラスト/モリナガ・ヨウ