今のペースでは老後のお金が貯まらない、適正な貯蓄額は?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、貯蓄や老後について悩んでいる30代会社員の方。ファイナンシャル・プランナーの深野康彦さんが担当します。

相談者

あのこのわたしさん

女性/会社員/36歳

愛知県/持ち家一戸建て

家族構成

夫(会社員/36歳)、長女(小学3年/8歳)、次女(幼稚園/5歳)

相談内容

貯蓄額が少ないのか、妥当なのかわかりません。定年退職後、1人2000万円必要だという情報を聞き、今の貯金では到底貯まるはずもなく、不安でしかたありません。今後の人生設計で「どの時期にどれだけ必要」ということも分からず、とにかく漠然と不安になっています。教育費については大学卒業まで負担してあげたいと思っています。

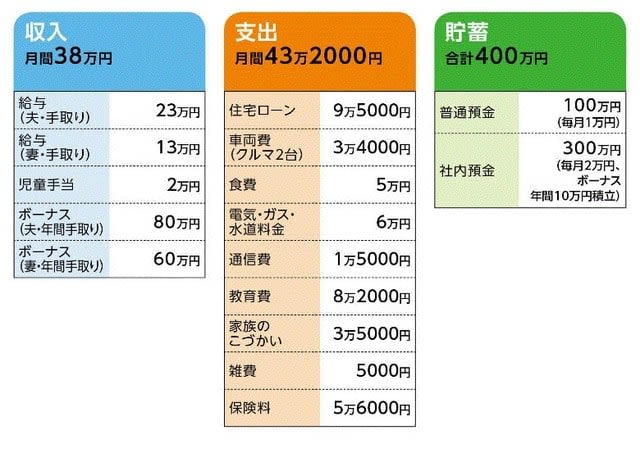

家計収支データ

家計収支データ補足

(1)ボーナスの使いみち

住宅ローン(ボーナス払い分)36万円、税金の支払いなど50万~60万円、貯蓄10万~20万円、生活費の補てん10万円、旅行10万円

(2)住宅ローンの内訳

・土地(親からの借入)

借入額:500万 借入開始年月:H20年8月、ローン残高:287万円、返済期間:15年、金利:1.0%、

毎月の返済/2万円、ボーナス払い:年間5万8000円

・建物(金融機関からの借入)

借入額:3950万円、借入開始年月:H20年12月、ローン残高:3350万円、返済期間:35年、金利:1.7%、

毎月の返済/7万5000円、ボーナス払い:年間30万円

(3)「保険料5万6000円」の内訳

・夫/終身保険(死亡保障2160万円、60歳払込完了)=毎月の保険1万6000円

・妻/終身保険(死亡保障1320万円、5年ごと配当付更新型終身移行保険)=毎月の保険料9700円

・妻/個人年金保険=毎月の保険料1万円

・長女/学資保険(18歳満期、満期金80万円)=毎月の保険料1万円

・次女/学資保険(18歳満期、満期金140万円)=毎月の保険料1万円

(4)「電気ガス水道料金6万円」の内訳

電気2万円、ガス2万円、水道2万円(すべて年平均)

(5)「教育費6万9000円」の内訳

保育園費用=月額3万2000円

習い事=月額5万円

(以下、内訳。すべて年額)

そろばん=5万2000円

習字2人分=8万円

絵画教室=5万円

英会話(オンライン)=8万円

通信教育=9万円

スイミング=10万7000円(※9月末で脱会)

学習塾=14万円

(6)

財形年金貯蓄の積立をしている。月1万円積立、ボーナス8万円積立

FP深野康彦からの3つのアドバイス

アドバイス1 老後よりも近い将来のマネープランを

アドバイス2 メリハリ家計で貯蓄体質に

アドバイス3 夫婦ともフルタイムのメリットを活かす

アドバイス1 老後よりも近い将来のマネープランを

「老後資金が用意できないと思うと不安でならない」というご相談です。確かに、多くの人が老後に不安を抱えています。しかし、30代半ばのご夫婦で、お子さんが8歳と5歳。老後よりももっと近い将来から考えていくべきでしょう。それは目先の家計であり、教育資金づくりや住宅ローンの返済です。

もちろん、短期間に老後資金ができるわけではありません。ある程度の準備期間は必要です。しかし、老後が始まるのはあと30年ほど先。資産状況や家族構成など、不確定要素が多く、それに対して適切な準備をするのは難しいと言わざるを得ません。そもそもご夫婦が何歳まで生きるか、誰もわからないのですから。

であれば、必要以上に不安にならず、まずは家計管理をしっかりと行い、貯蓄体質にしていくべきではないでしょうか。

アドバイス2 メリハリ家計で貯蓄体質に

いただいた家計データを見てみると、気になることがあります。世帯収入が月38万円。対して支出が43万2000円。児童手当を含めても毎月5万2000円の赤字です。毎月の保険料5万6000円のすべてが貯蓄性のある保険商品への掛け金ですから、それを貯蓄と考えても、毎月の収支のマイナス部分をどこかで補てんしなくてはいけません。ご本人も気付かれているかもしれませんが、結果的に、ボーナス頼みの家計になっています。

ボーナス依存家計のリスクは、給与と違い、ボーナスはいつ減額されるかわからないという点です。ご相談者の家計は、貯蓄も住宅ローンの支払いも固定資産税の支払いも、ボーナスに依存している部分が大きいのです。理想は、毎月の支出は毎月の収入でカバーするということ。そのためには家計を見直す必要があります。何を削るかは各世帯で異なりますが、この家計の場合、目立つのはやはり保険料と教育費です。

たとえば、ご夫婦のそれぞれの終身保険は払済保険(※)にして、割安な定期保険でご主人の死亡保障2000万円、奥様は1000万円を新たに確保する(ともに10年固定)。これで今まで支払った終身保険の保険料は無駄にならず、必要な保障も確保でき、毎月の保険料は2万円前後下がるはずです。

また、教育費について、保育園費用がなくなれば、グッと減りますが、それでも習い事はもっと整理できるかもしれません。家計はどこかで削る作業が必要になってきます。すべて削っては、生活が無味乾燥になってしまいます。そこは上手にメリハリをつける。そして、ボーナス依存から脱却する家計を目指せば、貯蓄率は格段にアップします。

アドバイス3 夫婦ともフルタイムのメリットを活かす

家計改善をおすすめしましたが、ご相談者には夫婦ともフルタイムという強みがあります。その分、とくに奥様は家事や育児を抱えて大変でしょうが、夫婦揃って定年までの安定した収入を手にし、退職金も期待できる。これは家計にとって大きなメリットです。

つまりは、支出さえ管理すれば、実現可能なマネープランが立てられるということ。現在、教育資金として用意している学資保険は、大学費用としては足りませんが、1人400万円(私立文系の場合)として計800万円。しっかり家計管理すれば、問題なく貯蓄でカバーできます。

さらに、老後資金もそれなりに貯められるのではないでしょうか。老後資金は、一応の目安はあるものの、いくらあれば安心という、誰にでも当てはまる便利な基準はありません。ご相談者が言われる「1人2000万円」も、それで足りる人もいれば、不足する人もいるでしょう。

しかし、漠然とした老後にも有効な対策はあります。それは、より長く働き、収入を得ることです。したがって、将来をただ不安に思うのではなく、健康を維持して日々元気に過ごす。そのことが、実は望ましい老後につながっているのです。

(※)保険料の支払いを止めても、一定の保障を従来の保険期間のまま継続できる制度。保障額は従来より減額されるが、予定利率は変わらない。ただしほとんどの特約はその時点でなくなってしまう。

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武