生命保険や個人年金保険加入者は、生命保険料控除でいくら税金が戻る?

年末が近づくと、サラリーマンは年末調整の時期となります。年末調整の申請では、家族の状況や個別に支払った保険料の支払いなどを報告します。これは所得税の税金を計算する時、どれくらい控除ができるかを調べるもの。

所得税は、その人の個人事情を勘案して計算されます。扶養家族がいたり、特定の生命保険に加入していたりすると、個人の所得から控除されて税金が安くなります。

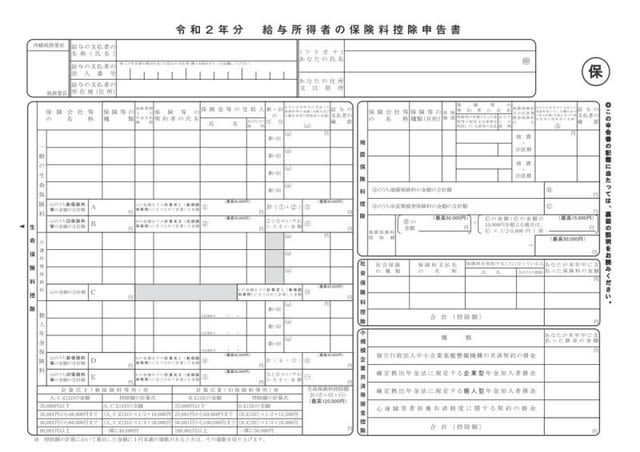

そのためには年末調整で配布された『給与所得者の保険料控除申告書』を忘れずに提出することが大事です。

年末調整で生命保険料控除を申告する場合、控除証明書が必要

生命保険会社から送られてくる「生命保険料控除証明書」は、この所得税の生命保険料控除を受けるための証明書です。

生命保険料控除を受けるには、年末調整で『 給与所得者の保険料控除申告書』の記入欄に証明書をつけて会社に申請しましょう。これで、所得税と住民税が安くなります(保険料が給与から天引きされている人は、これらの申請は必要ありません)。

平成24年1月1日以後に契約した新契約と、平成23年12月31日以前に契約した旧契約とでは、適用控除額が違います。ここでは、平成24年1月1日以後に契約した新契約の場合をご紹介します。

生命保険料が年8万円超、税率10%だと所得税は4000円減

平成24年1月1日以後に契約した新契約の場合、実際にいくら税金が戻ってくるのでしょうか。年間保険料が8万円超、所得税の税率が10%のAさんを例に計算してみましょう。

所得税の保険料控除額は、1年間に支払った保険料によって変わってきます。新契約の場合、年間保険料が8万円までの場合は、その金額に応じた控除額が減額されますが、1年間に支払った生命保険料が8万円を超えた場合、控除額は一律で4万円となります。

ここで注意したいのは、控除額が4万円ということで、税金が4万円戻ってくるということではないということ。実際に安くなる所得税額は4万円の税率10%で4000円となります。ここで使用した10%の税率は所得によって変わりますので、ご自身の源泉徴収票などで確認してください。

住民税の生命保険料控除で税金は2800円ダウン

所得税だけでなく、住民税も生命保険料控除があります。住民税の保険料控除額は最高で2万8000円となります(年間保険料が5万6000円超の場合)。住民税の税率は一律10%ですので、年間の支払い保険料が5万6000円超だと、住民税が2800円(2万8000円×10%)安くなるということです。

生命保険料控除は、個人年金保険や介護医療保険の枠もある

生命保険料控除は、一般の生命保険と個人年金保険、介護医療保険と3つの控除枠があります。

一般の保険料と個人年金保険料、介護医療保険料をそれぞれ年8万円超支払っていれば、それぞれの控除額が4万円となり、あわせて12万円の控除となります。所得税10%であれば1万2000円(12万円×10%)の減税となりますね。

ちなみに住民税の生命保険料控除にも、個人年金保険と介護医療保険の枠があります。

生命保険、個人年金保険、介護医療保険で合計1万9000円の節税

生命保険の保険料を年間8万円超支払っているAさん。すでに説明したとおり、所得税の税率が10%だとすると、所得税分が4000円、住民税が2800円で合計6800円の減税になります。

住民税の控除限度額はそれぞれ2万8000円ですが、合計での上限は7万円となっています。所得税の控除額上限は12万円。Aさんが、個人年金保険にも年間8万円超、介護医療保険にも年間8万円超の保険料を支払っていれば、合計で所得税1万2000円、住民税7000円、合計1万9000円の節税になります。

旧契約:生命保険、個人年金保険のみであわせて1万7000円の減税

平成23年12月31日以前に契約した旧契約のみの生命保険料控除は、生命保険と個人年金保険のみの適用で控除額も変わってきます。

例えば、生命保険の保険料と個人年金保険それぞれに年間10万円超を払っているBさん。所得税の税率が10%だとすると、生命保険料は所得税分が5000円、住民税が3500円で合計8500円の減税に。個人年金保険も同様に8500円の減税となり、合計で1万7000円の減税となります。

年末調整の保険料控除に間に合わなくても、確定申告をすればOK

保険料控除は、生命保険のほかにも地震保険料控除もあります。加入している人はそちらもお忘れなく。

もし年末調整の手続きの後に保険料の証明書が出てきたら、確定申告をすれば大丈夫です。還付の確定申告では、5年間さかのぼって申告をすることができます。

マイナンバー記入が必要なことも

2015年10月から通知が始まっている個人番号(マイナンバー)。年末調整で保険料控除をするには「保険料控除申告書」の書類を提出する必要があります。この書類には、個人番号(マイナンバー)を記載する必要はありません。

ただ、年末調整には他に「扶養控除等(異動)申告書」「基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書 」の提出が必要です。このうち、扶養控除等(異動)申告書はマイナンバー記入欄があります。会社によっては記入不要の場合もあるので、確認してから記入するようにしましょう。

また、確定申告をする場合は個人番号(マイナンバー)の記載が必要です。2020年分の申告は2021年に行いますが所得税の確定申告をする際には、確定申告書にマイナンバーの記入欄があります。

いずれにしても、証明書を添付して申請するだけで、確実に税金が安くなるこれらの控除。面倒がらずにしっかりと申請しましょう。

※記事中の試算で復興特別所得税は考慮せず