40歳で若くないのでiDeCoで老後に備えるべきか迷っています

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、パートにでたものの貯蓄が増えないことや教育費と老後のお金の作り方に悩む40代主婦の方。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

あんずさん(仮名)

女性/パート/40歳

関西/持ち家・一戸建て

家族構成

夫(会社員/38歳)、子ども(4歳)

相談内容

パートに出たら収入が9万円ほど増えたのに、支出も増えて結局貯金に回せそうなのが3万円ほどしか増えていません。ボーナスもほとんどないような会社なので、せっかくコツコツ貯めても家電の買い替えなどで少し大きな支出があるとなくなってしまいます。また、月々5000円から始められるiDeCoをしようか迷っています。財形貯蓄などもない会社のため、個人年金や積立で貯金しています。教育費も心配ですが、若くもないので老後の貯蓄も心配。また、今夫婦が掛けている医療保険・生命保険が適切か過剰かも知りたい。

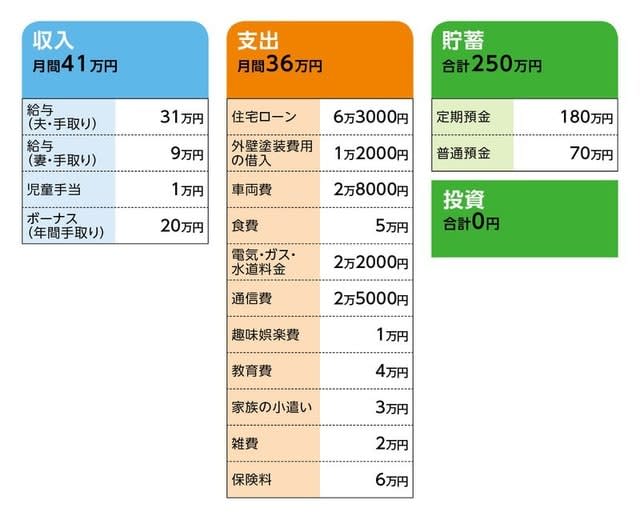

家計収支データ

家計収支データ補足

(1)ボーナスの使いみち

固定資産税12万円、火災保険の年払い3万円、自治会費2万円、他

(2)車両費の内訳(2台分)

自動車税1万5000円、車検費用6万円、保険8万円の月割りとガソリン代1万5000円

(3)住宅ローン、他について

・ローン開始/平成18年、借入額2100万円

・金利/1.25%

・ローンの種類/10年固定(平成37年3月まで)

・完済年/平成49年

・現在のローン残高/1410万円

・これまで繰上返済2回、借り換え1回

・固定資産税額(年額)11万8100円

(4)加入保険の保障内容について

[夫]

・終身保険(死亡保障3500万円、70歳払い済み、医療特約入院1万円・先進医療特約付き)=毎月の保険料1万8301円

・個人年金保険(65歳から10年確定、年金額46万3600円)=毎月の保険料1万円

[妻]

・終身保険(死亡保障800万円、70歳払い済み、医療特約入院1万円・女性特定治療特約・先進医療特約、がん特約付き)=毎月の保険料9176円

・個人年金保険(65歳から10年確定、年金額42万9200円)=毎月の保険料1万円

・養老保険(保険期間15年/平成44年、満期金200万円)=毎月の保険料1万370円

・がん保険(終身保障終身払い、入院5000円、一時金50万、先進医療特約)=毎月の保険料2544円

[子ども]

・学資保険(18歳満期、満期金100万円)=0円(※8歳までの保険料48万円払い済み、8歳以降毎月5191円)

(5)退職金と定年について

夫の勤務先には退職金制度、定年後の再雇用制度はなし。60歳以降も働く意思はある。

FP深野康彦からの3つのアドバイス

アドバイス1 保険見直しのポイントは「必要最小限の保障を割安に」

アドバイス2 年間100万円の貯蓄も可能

アドバイス3 iDeCoよりまずは貯蓄を増やしていく

アドバイス1 保険見直しのポイントは「必要最小限の保障を割安に」

まずは、貯蓄が思うようにできないということですので、家計について見てみましょう。毎月の支出が36万円、貯蓄が3万円ですから、合わせて39万円。一方、世帯収入が月41万円ですから、2万円の行き先が不明です。普通預金に自然に貯まっていればいいのですが、支出しているとなると、月2万円でも年間24万円。決して小さな額ではありません。支出先が不明であれば、家計管理の手始めとして、まずはそこを把握しましょう。そのために家計簿を活用されるといいと思います。もし削減できる支出であれば、それだけで貯蓄ペースも上がります。

現在、支出額が明確な費目としては、食費や教育費は下げられませんが、通信費にはその余地がありそうです。

ただ、それよりも着手すべきは保険となります。あんずさんも不安のようですが、今後のマネープランを考えれば、できるだけ保険料コストを下げ、必要最小限の保障を確保する必要があります。そこでまず、ご夫婦の終身保険ですが、やはり保険料は割高。保険は保障を得るだけの商品と割り切り、掛け捨てではないこれら終身は、払済保険にしてください。

一方、新たに確保する保障は、ご主人の死亡保障2000万円。保険期間15年の定期保険か同様の保障が得られる収入保障保険でもいいでしょう。あんずさんの死亡保障は800万~1000万円で、同様に保険期間は15年。保険料は合わせて6000円台半ばとなるはずです。

また、医療保障ですが、ご夫婦とも入院給付5000円のシンプルなタイプで終身保障終身払いの医療保険とすれば、こちらは合わせて保険料は4000円ほど。結果、これら見直しで1万5000円は保険料を下げることができます。入院保障としては、日額5000円は不安と感じるかもしれませんが、入院も短期化傾向が進み、健康保険の高額療養費制度も利用できます。

アドバイス2 年間100万円の貯蓄も可能

家計を見直し、さらに保険も見直すことで、月3万5000円貯蓄ペースが上がったとします。また、1年後には外壁塗装費用のローンも終わります。また、お子さんが小学校に入学すれば、途中学資保険の支払いが始まりますが、それでも教育費はグッと下がります。その頃には、月5万円は貯蓄を上乗せできるかもしれません。現在の月3万円の貯蓄と合わせれば、計算上は年間100万円の貯蓄が可能ですし、それができる世帯だと思います。

そのペースが維持できれば、ご主人が定年までの22年間で貯蓄はおよそ2000万円。今ある貯蓄と学資保険の満期金、さらにあんずさんの養老保険の満期金を加算すれば、2550万円。そこから大学費用として、400万円(大学が私立文系の場合)を差し引くと、残り2150万円が老後資金として残るわけです。実際は、これにご夫婦の個人年金保険の満期金、計890万円を加算して、事前に用意できる老後資金は、およそ3000万円ということになります。

これが老後資金として足りるかどうかは、公的年金の支給額など、不確定要素があり断言はできません。しかし、受け取る公的年金で、毎月の生活費(年間の不定期な支出等は月割りで加算)が仮に5万円不足すれば、年間60万円。60歳から90歳までの30年間で1800万円となります。これに長生きリスクやその他のまとまった支出(医療・介護費用、住宅リフォームなど)を考慮しても、大きく困ることは少なくともないと考えます。

したがって、老後の生活費がどのくらいかかるかが、老後資金を考える上でポイントです。もしも年金額が手取り(税、社会保険料天引き後)で15万円で、月5万円の赤字なら、生活費は平均月20万円程度。今の生活水準と変わらなければ、可能な生活費ではないでしょうか。

退職金制度はないとのこと。あとはあんずさんも言われているように、60歳以降、夫婦とも元気で働き、その収入で、老後の蓄えの減りを少しでも遅らせる。これが有効な老後対策となります。

アドバイス3 iDeCoよりまずは貯蓄を増やしていく

さて、ご相談のiDeCo(個人型の確定拠出年金)ですが、まだ始めるのは早いと考えます。現在、貯蓄が250万円。お子さんがまだ小さく、住宅ローンも抱えています。世帯収入が下がった場合などのリスクに備えるため、流動性のある(いつでも使える)形で手元においておきたい。その額の目安を生活費の半年分とすれば、少なくとも200万円となります。現在のように定期預金で引き続き預けておくべきです。

一方、ご存知だと思いますが、iDeCoは老後資金づくりに特化した制度です。一度拠出した資金は原則60歳以降でなくては引き出せません。40代に入られて老後を意識する気持ちはわかりますが、資金の優先順位を考えれば、教育費の備え、住宅ローンの支払いが先となります。また、現金で確実に貯めていれば、その資金はどのような用途にも使えます。今後、予期せぬ大きな支出がなければ、結果的に老後資金にも回るはずです。

必要以上に焦らず、まずは目先の家計管理にじっくり取り組み、確実に貯蓄をしていく。そして、iDeCoは貯蓄が500万円程度に増えてからでも遅くはないと思います。

相談者「あんず」さんから寄せられた感想

保険料、やはり少し高いですよね。早急に見直しを検討してみます。また、iDeCoへの加入を今急いですべきではないとの助言、とても参考になりました。節税になるからとてもお得な気がするけれど、老年期まで引き出せないデメリットもあり、本当に加入を迷っていたので、もう少し貯蓄に余裕ができてからと自分の中で割り切ることができたのは大きな収穫でした。

毎月の手取りに多少ばらつきがあるため、毎月2万円の使途不明金があるわけではありませんが、やはり家計簿もつけたほうがよさそうですね。過去何度かチャレンジしましたがいつも挫折して続かなかったので、自分なりにつけやすい家計簿探しも頑張ってみます。コツコツ貯めれば老後もなんとかなりそうだという見通しが立ったのでよかったです。これからも気を引き締めてギスギスしない程度に貯蓄に励もうと思います。ありがとうございました。

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。近著に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武