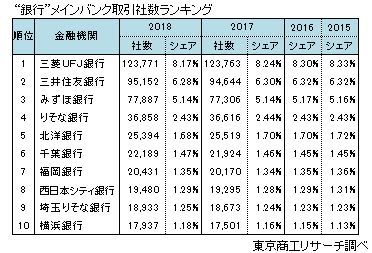

国内151万4056社(2018年3月末時点)のメインバンクは、金融グループでは三菱UFJフィナンシャル・グループが12万4319社(151万4056社に占めるシェア8.2%)でトップを維持した。銀行でも三菱UFJ銀行が12万3771社(同8.1%)で最多。信用金庫では京都中央信金が8016社(同0.5%)、信用組合では茨城県信組が2958社(同0.2%)で、それぞれトップだった。

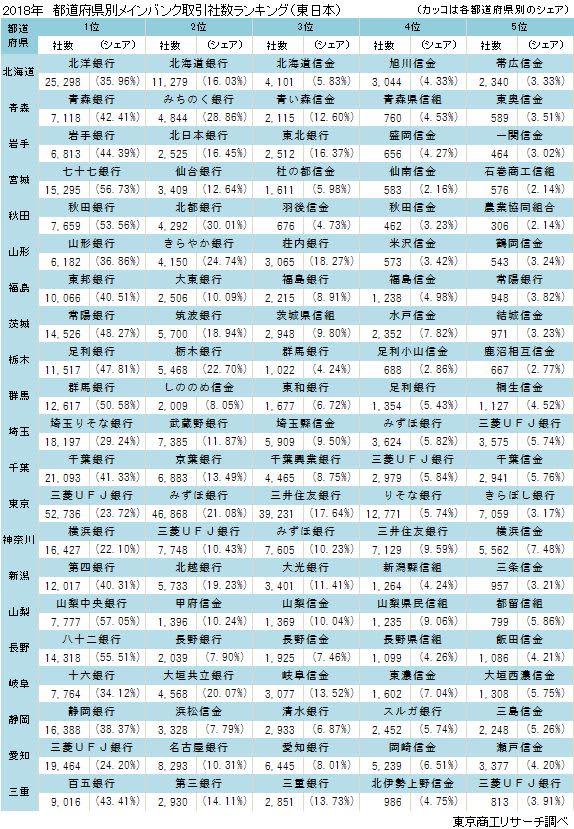

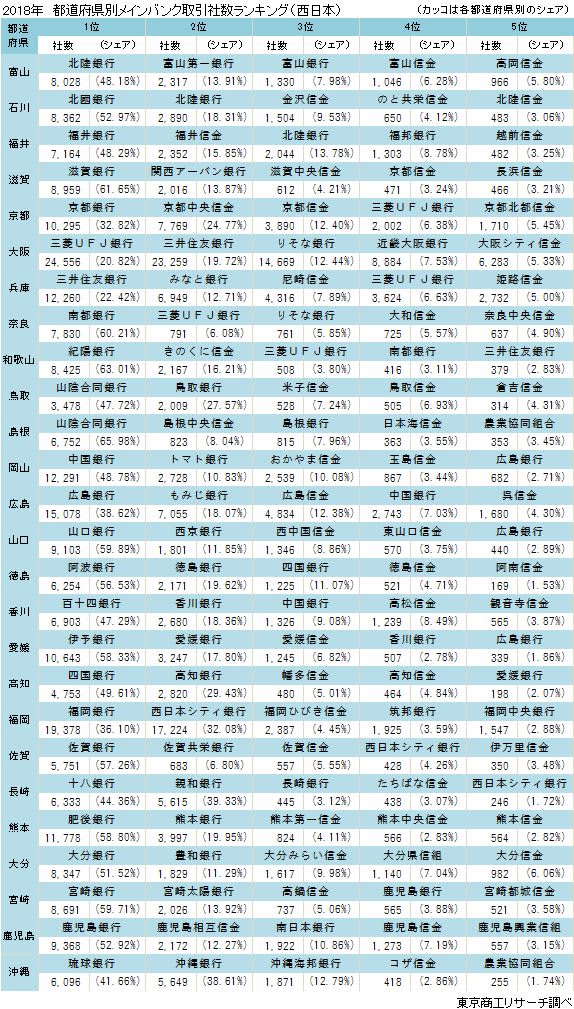

大都市圏では圧倒的にメガバンクが強いが、地方では地銀の強さが際立った。都道府県別のシェア(占有率)が60%以上で他を圧倒したのは、島根県で山陰合同銀行(県内シェア65.9%)、和歌山県で紀陽銀行(同63.0%)、滋賀県で滋賀銀行(同61.6%)、奈良県で南都銀行(同60.2%)の4行で、いずれも地方銀行だった。

注目される長崎県の地銀統合では、同県内シェアは十八銀行が6333社(同44.3%)でトップ。親和銀行は5615社(同39.3%)で、2行合算の長崎県内の金融機関のシェアは8割を超えている。公正取引委員会の審査が続いていたが、融資先を他行へ借り換え、圧倒的なシェアを引き下げることで、ふくおかFGと十八銀行の統合が前へ進んだと報道され、再び動き出した。

マイナス金利と企業向け貸出の伸び悩みで、金融機関は厳しい低金利競争の渦中にある。そこに人口減少が加わり、店舗削減などのリストラ策が加速している。経営統合や再編が動き出す中、これまでのシェア競争から抜け出し、金融仲介機能の発揮や目利き力による収益性の向上が生き残りへの課題になっている。

- ※本調査は、東京商工リサーチの企業データベースから2015年-2018年の各3月末のメインバンクを集計、分析した。商号変更や統合などは2018年6月末に合わせた。メインバンクが複数の場合、最上位行をメインバンクとして集計。

- ※経営統合や合併した銀行(予定含む)のグループを「金融グループ」と定義した。

- ※フィナンシャル(・)グループは以下、FG。ホールディングスは以下、HD。フィナンシャルホールディングスは以下、FHと標記した。

- ※金融グループに限り、りそなHDに「近畿大阪銀行、関西アーバン銀行、みなと銀行」の取引社数を含め、持分法適用会社とする予定の三井住友FGには含めていない。

業態別 銀行は三菱UFJ銀行、信金は京都中央信金、信組は茨城県信組がトップ

銀行は、三菱UFJ銀行が12万3771社でトップ。次いで、三井住友銀行の9万5152社、みずほ銀行の7万7887社とメガバンクが圧倒した。メガバンク以外では、第2地銀の北洋銀行が2万5394社で5位、次いで6位に千葉銀行の2万2189社、7位に福岡銀行の2万431社の順。

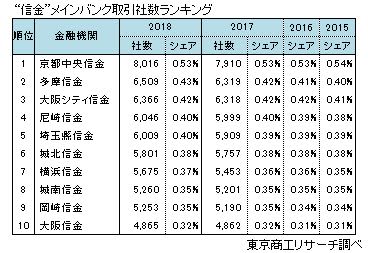

信用金庫は、京都中央信金が8016社でトップを守った。次いで、多摩信金の6509社、大阪シティ信金6366社、尼崎信金6046社、埼玉縣信金6009社と続く。

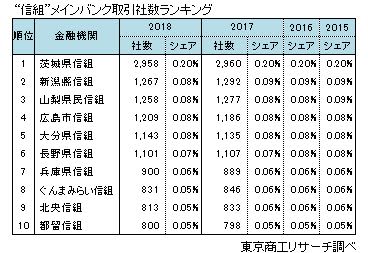

信用組合は、茨城県信組が2958社でトップを維持。次いで、新潟縣信組が1267社、3位に山梨県民信組が1258社で入った。

取引先企業 増収増益率ランキング 九州を地盤にする地銀5行が上位を占める

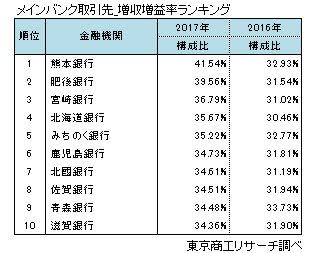

メインバンクごとに取引先企業の増収増益率を取材、分析した。直近3期(2015年1-12月期、2016年1-12月期、2017年1-12月期)の売上高、利益が判明した企業数を分母に、増収増益の企業数を分子として増収増益率を算出した。

2017年の取引先企業の増収増益率のトップは、熊本銀行で構成比は41.5%、2位に肥後銀行で同39.5%と熊本県内を地盤とする2行が入った。2年前の熊本地震から本格化した復興需要が背景にあるようだ。熊本銀行は「熊本地震以降、地域密着型の取り組みをより深めた。事業性評価を進め、悩みなど相談業務に力を入れている」とコメントしている。

3位は宮崎銀行で同36.7%、次いで北海道銀行の同35.6%、みちのく銀行の35.2%と続き、6位の鹿児島銀行、8位の佐賀銀行と九州の地銀が上位10位のうち、半数の5行を占めた。

宮崎銀行は「取引企業ごとの成長目標や課題を共有し、企業の成長を経営者とともに目指す『みやぎん中小企業応援プロジェクト』を展開中」、鹿児島銀行は「地域活性化の取り組みを積極的に行い、お客様との距離を縮めている」と地域密着の営業展開が奏功しているようだ。

業態別では、前年トップの都市銀行が同30.5%で2位に転落、前回2位の地方銀行が同31.0%でトップに入れ替わった。3位は第二地銀の同30.4%、次いで信用組合の30.0%、信用金庫の同29.1%、政府系金融機関などその他が同29.0%だった。

※ 増収増益率ランキングは、メインバンク取引社数が300社以上の金融機関を対象に集計した。

倒産企業のメインバンク調査

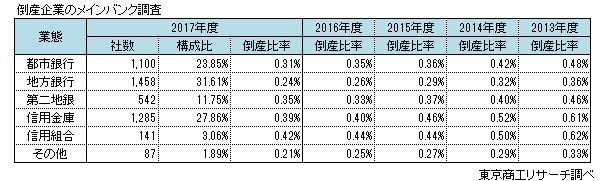

各年度(4-3月)に倒産した企業(負債1000万円以上)のメインバンクを分析した。2017年度の社数では、2016年度に続き地方銀行が1458社(構成比31.6%)と最も多かった。次いで、信用金庫が1285社(同27.8%)、都市銀行1100社(同23.8%)、第二地銀542社(同11.7%)、信用組合141社(同3.0%)、その他87社(同1.8%)と続く。

2017年度末(2018年3月末)のメインバンクの取引社数を分母に、倒産企業数で割った「倒産比率」では、信用組合が0.42%で最も高かった。次いで信用金庫0.39%、第二地銀0.35%、都市銀行0.31%、地方銀行0.24%、その他0.21%の順だった。

地方銀行は倒産企業の社数が最も多かったが、倒産比率は低位だった。地域に根差した企業への金融支援の継続効果で倒産が抑制されたとみられる。

日本銀行は7月31日の金融政策決定会合で金融緩和の強化を決定した。金融緩和の長期化に加え、マイナス金利の導入後は貸出金利の低下や資金需要の低迷など、金融機関は経営環境が一段と厳しさを増している。

今年に入り業績不振や内部管理、経営管理など、金融庁から業務改善命令を受けた金融機関もある。また、シェアハウスの不正融資問題で揺れるスルガ銀行は、決算報告の発表延期と訂正に追い込まれた。金融機関は本業である貸出での収益確保が難しくなる中、フィンテックなどIT化に舵を切っている。同時に、エリア内の競争から抜け出し、他地域への越境も一時活発になっていた。こうした動きに合わせて、規模拡大やコスト削減を目指す合併や統合など、再編の動きも各地で囁かれている。

今回のメインバンク調査では、前回までと同じように取引社数はメガバンクが地方銀行を圧倒したが、都道府県別では地元の有力地銀の強さが鮮明になった。特に、都道府県別でシェアが50%超の地銀は18行にのぼった。地元企業と密接に繋がり、地域に浸透した信用で高いシェアを伸ばしていることがわかる。

現在の金融統合は第二地銀を中心に展開している。だが、地域シェアがトップでも貸出による収益は厳しい状況に変わりはなく、金融業界は新たな収益源を見出すことや長崎県の統合モデルを例とした再編が加速するかもしれない。

今後、金融機関は経営統合など規模拡大だけでなく、取引先企業や地域経済の発展にどう寄与し、好循環した資金を地域にどこまで還元できるか、その実現力とアイデアを問われている。