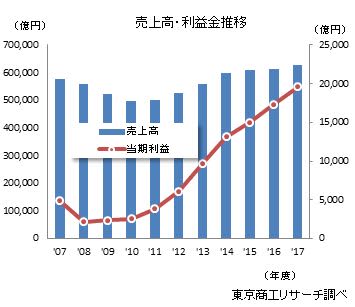

株式未上場の建設会社、全国13万8,645社の2017年度の売上高合計は62兆5,909億円(前期比2.2%増)で、リーマン・ショックが発生した2008年以降の10年間で最高を記録した。また、利益合計は1兆9,588億円(同12.7%増)と、10年間で最少だった2008年度(2,159億円)の約9倍に伸びたことがわかった。

建設業界は、首都圏の再開発や東京五輪・パラリンピックに向けたインフラ整備など大型案件に加え、外国人客の増加でホテル建設などの民間投資も活発に推移し、好調な環境が続いている。

未上場ゼネコンも利幅の低い工事が一巡し、選別受注やコスト上昇を織り込んだ発注が広がり、収益性が改善している。当面は地場大手を中心に業績拡大が見込まれる反面、公共事業の偏りや材料費の高騰、人手不足などの懸念材料が顕在化。中堅以上のゼネコンと中小建設業者で規模による二極化が拡大する恐れが出てきた。また、オリンピック特需の恩恵を受けやすい東京近郊の都市部とそれ以外の地域で格差が広がることも懸念される。

こうした格差は好調な市況で吸収されているが、受注のピークアウト後は一気に噴出する可能性もあり、変化の兆しへの注視が必要だ。

- ※東京商工リサーチ(TSR)が保有する国内最大級の企業データベース(約480万社)を活用し、主業種が「建設業」のうち、2007年度(2007年4月期~2008年3月期)から2017年度(2017年4月期~2018年3月期)まで、11年間の単体の業績比較が可能な未上場建設会社、13万8,645社を抽出し、分析した。

- ※決算期変更などで12カ月決算以外となったり、対象期間のうち1期でも売上高または利益が入手できていない企業は除外した。利益は当期純利益を示す。

売上高、利益ともに10年間で過去最高

未上場建設会社13万8,645社の2017年度の売上高合計は62兆5,909億円で、2016年度の61兆2,114億円より2.2%(1兆3,795億円)増加した。

東日本大震災後の2011年度以降、7年連続で前期を上回り、過去10年間で最高となった。復興需要のほか、東京五輪・パラリンピックに向けたインフラ整備、首都圏を中心とした商業施設やビルの大型工事が売上高を牽引した。

利益合計は1兆9,588億円で、前期(1兆7,374億円)より12.7%と大幅に増加した。リーマン・ショック以降、地場大手の建設会社を中心に選別受注を強め、採算性が大幅に改善した。

また、人件費や資材高騰を背景に、国土交通省が公共工事設計労務単価を引き上げ、民間工事もコスト上昇を織り込んだ発注が広がったことで、2009年度以降は9年連続で前期を上回った。

業種別、資本金別の売上高、10年間で最高

業種別の売上高では、総合工事業が34兆4,725億円で、前期(33兆5,399億円)より9,325億円増加(2.7%増)。2011年度以降、7年連続で前期を上回り、10年間で最高となった。

また、職別工事業(大工工事、鉄骨工事、塗装工事、内装工事など)は11兆4,219億円で、前期(11兆1,773億円)より2,445億円増加(2.1%増)。設備工事業(電気工事、管工事、機械器具設置工事など)は16兆6,965億円で、前期(16兆4,941億円)より2,024億円増加(1.2%増)。総合工事業と同様に2011年度以降、7年連続で前期を上回った。

資本金別の売上高では、資本金1億円以上が18兆6,989億円で、前期(18兆1,876億円)より5,112億円増加(2.8%増)し、7年連続で前期を上回った。同1億円未満は43兆8,920億円で、前期(43兆237億円)より8,682億円増加(2.0%増)した。大企業だけでなく、中小の建設業者も売上を伸ばしているが、伸び率は大企業が0.8ポイント上回った。

※資本金1億円以上を大企業、1億円未満を中小企業と定義した。

業種別、資本金別の利益、総合工事業の大幅増加が際立つ

業種別の利益では、総合工事業が1兆477億円で、前期(8,858億円)より1,618億円増加(18.2%増)と、2008年度以降、過去10年で最高の利益となった。

また、職別工事業は3,281億円で、前期(3,186億円)より95億円増加(2.9%増)。設備工事業は5,829億円で、前期(5,328億円)より500億円増加(9.4%増)し、2011年度以降、7年連続で前期を上回った。総合工事業で選別受注が進み、職別工事業や設備工事業では下請け受注も単価の改善が進んでいるようだ。

資本金別の利益は、資本金1億円以上が7,497億円で前期(6,739億円)より757億円増加(11.2%増)。2012年度以降、6年連続で増加した。同1億円未満は1兆2,091億円で、前期(1兆634億円)より1,457億円増加(13.7%増)し、2011年度以降、7年連続で前期を上回った。

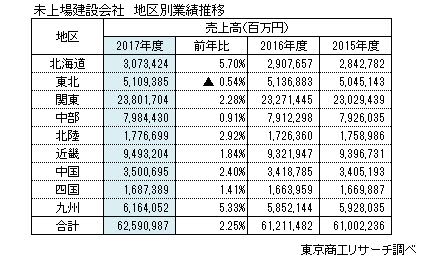

地区別では九州、北海道の売上高、利益が大幅増加 東北は復興需要がピークアウト

地区別の売上高では、9地区のうち、8地区で前期を上回った。増収率では、北海道が前期比5.7%増(2兆9,076億円→3兆734億円)で最も高かった。次いで、九州の同5.3%増(5兆8,521億円→6兆1,640億円)、北陸の同2.9%増の順。北海道は、インバウンド効果によるホテル建設や札幌市内の再開発など活発な民間受注や、「平成28年北海道豪雨災害」の復興需要が売上高を牽引。九州は、「平成28年熊本地震」の復興需要、福岡県内の都市部でのマンション、ホテル、商業施設などの受注、沖縄県のマンション需要や那覇空港拡張工事などが売上高を押し上げた。

一方、東北は前期比0.5%減(5兆1,368億円→5兆1,093億円)と、9地区のなかで唯一、前期を下回った。復興需要のピークアウトで工事案件の減少が大きな要因となった。

地区別の利益は、9地区すべてで前期を上回った。増益率では、最高が九州の前期比25.9%増(1,370億円→1,725億円)で、次いで北海道の同21.6%増(729億円→886億円)と、他地区に比べ増益率の高さが目立った。2016年度までは単価の低い工事が多かったが、2017年度は人手不足が深刻化し、工事単価を引き上げ選別受注を強めて大幅な増益となった。

売上高トップは竹中工務店

未上場建設会社の売上高トップは、竹中工務店で1兆65億円(前期比5.3%増)。唯一、1兆円を超えた。大型工事が相次ぎ、工事進捗も順調で2年ぶりに1兆円を超えた。

2位はフジタの4,306億円。物流施設やインフラ等、海外では宿泊施設や工場など大型案件の受注が大幅増収に寄与、前期比11.3%の増加となった。

3位は旭化成ホームズで4,067億円、4位は一条工務店で3,560億円、5位は三菱電機ビルテクノサービスの3,300億円の順。

上位50社のうち、35社(構成比70.0%)が増収だった。

一般財団法人建設経済研究所の建設投資見通し(2018年10月発表)で、2018年度は56兆6,700億円と前期比1.2%増を見込んでいる。だが、2019年度は55兆1,500億円と、同2.7%減を予想している。好調に推移した建設投資も、緩やかな増加から減少に転じる可能性を示唆している。

2020年の東京五輪・パラリンピックやリニア建設、大阪万博の誘致など、各地で好材料が控えているが、一方では人手不足や資材高騰、下請けの確保という課題が深刻さを増している。さらに、今回の調査では東北の売上減など、地域間格差も見え始めた。

今後、建設業者はどう受注を確保し、採算性を維持するかがカギになっている。そのためには海外案件の取り込みや外国人労働者の受け入れなど、建設業界が対応を迫られる課題は多い。