上場ゼネコン57社の単体決算の2019年3月期の売上高合計は12兆8,148億円(前年比6.0%増)で、2009年以降の10年間で最高を記録した。伸び率も2014年(同7.4%増)に次ぐ、2番目の高水準だった。公共事業に加え、都市部の大型再開発や商業施設など民需も活発で、佳境を迎えている東京五輪・パラリンピック関連の工事も寄与した。

一方、利益面は高水準を維持したものの、いずれの利益段階でも過去10年間で最高だった前年同期を下回った。57社全体の業績は増収減益で、特に利益のピークアウトが鮮明となった。

建設業界は建設技能者の高齢化、若年者の減少などで、人手不足が深刻化している。高止まりする資材価格の高騰や労務費の上昇もネックとなり、その余波が上場クラスの大手ゼネコンにも波及している。

建設需要は2020年の東京五輪、パラリンピック以降が焦点とされてきたが、2025年の開催が決定した大阪万博、リニア関連工事の本格化などの期待材料も控えている。ただ、建設業動向に密接にリンクする不動産セクターでは投資用物件を中心に、市況の不透明感も漂い始め、先行きの見通しは流動的になっている。

活発な民間、公共投資を背景に、建設業界はここ10年は大きく成長し、好調を維持してきた。だが、牽引役の大手ゼネコンの利益水準は低下しており、「利益なき成長」が業界全体に波及する兆しなのか注意が必要になっている。

- ※本調査は、2009年3月期から2019年3月期までの決算期を対象に、連続比較が可能な上場ゼネコン57社の単体ベースの業績(売上高・売上総利益・営業利益・経常利益・当期純利益)を集計、分析した。

売上高は10年間で最大も、各利益段階はいずれも減益

上場ゼネコン57社の2019年3月期の売上高合計は12兆8,148億円で、前年同期(12兆790億円)より6.0%(7,357億円)増加した。2009年以降の10年間では、2009年3月期(12兆6,492億円)を上回り最大となった。伸び率も2014年3月期(7.4%増)に次ぐ、2番目の高水準だった。

利益は、売上総利益(以下、粗利)が1兆6,516億円(前年比0.2%減)、営業利益が9,958億円(同3.5%減)、経常利益が1兆518億円(同1.7%減)、当期純利益が7,393億円(同0.9%減)と減益を強いられた。2009年3月期以降、利益はまだ高い水準を維持しているものの、2013年3月期以来、6年ぶりに各利益そろって前年を下回り、成長に陰りがみられた。

各利益のなかで最も減少率が大きかったのは、本業の儲けを示す営業利益(前年比3.5%減、371億円減)だった。労務費の高騰や外注費に加えて、販管費の負担もコストアップ要因に繋がり、本業で稼ぐ力が課題として浮上している。

利益率は下降局面へ

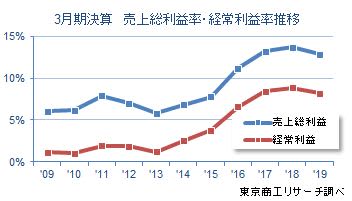

売上高に対する各利益率(粗利、営業利益、経常利益、当期純利益)は、いずれも揃って前年同期を下回った。

粗利率は12.8%で、前年(13.7%)より0.9ポイント下降した。また、営業利益率は7.7%(前年8.5%)、経常利益率は8.2%(同8.8%)、当期純利益率は5.7%(同6.1%)と、いずれも前年を下回った。すべての利益率が前年同期を下回ったのは、2013年3月期以来6年ぶり。

利益率はリーマン・ショック以降、順調に回復してきたが、2017年頃から伸び率の鈍化が顕著となり、2019年はついに下降に転じた。建築資材の高止まり、人手不足に伴う労務費の上昇が続き、売上の伸びに対してコストアップ吸収が難しくなっている。

増収企業が約7割も、減益企業が増加

57社のうち、売上高が前年同期を上回る増収は39社(前年39社)で同数だった。全体の約7割(構成比68.4%)を占め、2年連続で増収企業数が減収企業数を上回った。売上高トップ10はすべて前年同期を上回り、スーパーゼネコン4社をはじめ、上位企業は再開発や公共工事などの手持ち工事が寄与した。

一方、利益は粗利が前年同期を上回った増益は30社(前年38社、構成比52.6%)、減益は27社(同19社、同47.3%)だった。増益から減益に転じた企業が増え、増益企業と減益企業の差は3社だった。また、営業利益、経常利益、当期純利益は、前年同期までいずれも増益企業数が減益企業を上回っていたが、2019年は初めて減益企業数が増益企業数を上回り、各社の利益水準の落ち込みが顕著となった。

57社のうち、増収増益は27社(構成比47.3%)で、約5割を占めた。次いで、減収減益が15社(同26.3%)、増収減益が12社(同21.0%)、減収増益が3社(同5.2%)だった。

いずれも増収だったスーパーゼネコン4社(清水建設、大林組、大成建設、鹿島建設)は、売上高トップの清水建設、2位の大林組は増収効果で売上総利益が増加。一方、3位大成建設、4位鹿島建設は減益となり、スーパーゼネコンでも明暗が分かれた。

また57社中、経常利益段階までで、赤字はゼロ。当期純損失(最終赤字)を計上したのは東亜道路工業と南海辰村建設の2社のみだった。東亜道路工業はアスファルト合板に関する独禁法違反で、損失引当金繰入額を特別損失に計上。南海辰村建設は過去に施工した分譲マンションで、施主との間で訴訟が続いていた案件について、訴訟損失引当金を計上した。

【売上高】

上場ゼネコン57社で、売上高トップは清水建設の1兆4,067億円。大型工事の完工が寄与し、前年比11.4%増の伸びをみせ、前年の3位からトップに躍進した。次いで、大林組、大成建設、鹿島建設の4位までが1兆円企業。5位の長谷工コーポレーションは分譲マンションや不動産売上が堅調で売上高を伸ばした。

売上高トップ10社のうち、安藤・間が脱落し、代わって準大手の西松建設がランクイン。進捗が遅れていた長期大型工事が順調に進み、大幅増収となった。

【増収率】

増収率トップは、関西地盤で民間建築主体の大末建設の前年比23.8%増(506億円→626億円)。前年度からの繰越工事が多く完工高を伸ばした。2位は西松建設(前年比21.9%増)、3位は戸田建設(同16.9%増)と続き、9位の三井住友建設(同10.7%増)までが前年比10%越えを達成した。

【粗利率】

粗利率は、新日本建設が20.0%(前年20.8%)で、2年連続トップ。57社中、唯一粗利率20%超を維持した。建設事業とマンション開発・分譲が経営の両輪で、高い収益力を誇っている。次いで、2位が特殊土木工事に強みを持つライト工業の19.7%(同19.7%)、3位が長谷工コーポレーションの17.4%(同19.4%)と続く。

トップ10社中6社が前年の粗利率を下回り、高収益企業でも利益率低下の傾向がみられた。

【粗利率改善率】

粗利率の改善が最も高かったのは、三菱マテリアル系のピーエス三菱で、4.4ポイント上昇(10.5%→15.0%)。省力化、合理化を推進し、売上原価の低減に努めたことが奏功し、2位の大本組(1.5ポイント増)以下を大きく引き離した。

粗利率が改善したのは、57社のうち23社(構成比40.3%)と4割にとどまった。