読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、夫婦ともに65歳までは働くという60代の共働き夫婦。退職後は手間のかからない投資を始めたいといいますが、どんな選択肢があるのでしょうか。FPの鈴木さや子氏がお答えします。

夫婦ともに、65歳までは働く予定です。ただ、私はこれからの5年間は再雇用になるので、手取り年収が150万円ほど減る予定です。住宅ローンはあと4年(ローン控除あり)で完済。退職金は1500万円ほどです。年金は夫が200万円、妻が180万円で、2人で380万円程度を見込んでいます。家計で改善すべき点があればご教示ください。また、退職後にはあまり手間のかからない投資を始めたいと思っていますが、どんなものがありますか。アドバイスお願いします。

〈相談者プロフィール〉

・女性、60歳、既婚(夫:63歳、会社員)

・子供2人:25歳、23歳

・職業:会社員

・居住形態:持ち家(マンション)

・毎月の世帯の手取り金額:66万円

・年間の手取りボーナス額:120万円

・毎月の世帯の支出目安:57万円【支出内訳の目安】

・住居費:28万円

(うち住宅ローン25万円)

・食費:7万円

・水道光熱費:3万円

・教育費:なし

・保険料:3万円

・通信費:3万円

・車両費:3万円

・お小遣い:7万円

・その他:3万円【資産状況】

・毎月の貯蓄額:9万円

・現在の貯蓄総額:3500万円

・現在の投資総額:200万円

・現在の負債総額:1200万円(住宅ローン)

鈴木:こんにちは。ファイナンシャルプランナーの鈴木さや子です。長年のお勤め、お疲れ様でした。65歳まで働かれるとのこと、ぜひ身体に気を付けて楽しんでくださいね。

そして家計については、とてもしっかりと管理されていますね。使いすぎる項目もなく、貯蓄もしっかりあり、ローンも残りわずかですので、とても豊かにこれからの人生を楽しめるかと思います。

今後の資産の確認と退職金の運用についてお伝えします。

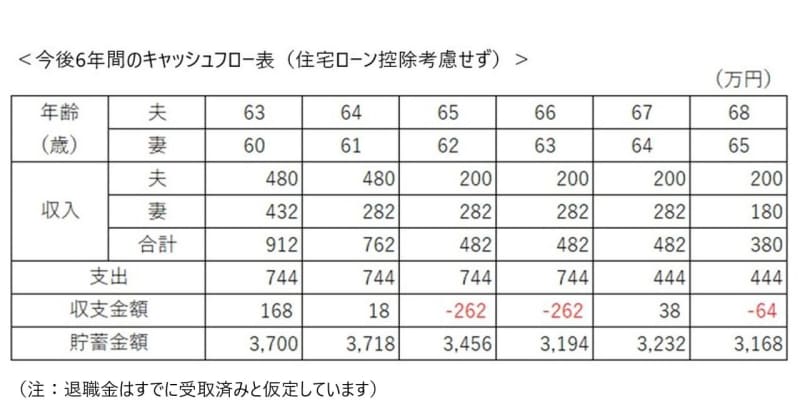

夫の退職後は数年赤字も、問題なし

先に65歳になるご主人が退職すると、収入が大きく減るため、ローン完済までの2年間、赤字家計となります。しかし大きな問題ではありません。

なぜなら、たったの2年間だから。完済後はローン返済年額である300万円がそのまま浮きますので、収支は改善します。ご相談内容にある毎月の支出以外に、旅行、冠婚葬祭費や家具・家電費用、家のリフォームなどで平均して毎年60万円かかったと仮定して、その他の年収もあくまで仮定ではありますが、6年分のキャッシュフロー表を作成したのでみてみましょう。なお、投資もされていますが、すべての項目について変動率は0%としています。

ご相談者様が退職された後は、収入は年金のみになるため、その後、それまで貯められてきたお金を、毎年64万円取り崩しながらの生活に。その場合、計算上では、65歳以降、約50年間暮らすことが可能です。実際には、一定の年齢で自動車を手放したり、医療費がかかったり、お子様の結婚費用を出したり……と収支は変わるため、試算通りにはいきませんが、今のお金の使い方で大きく改善すべき点は、特にないでしょう。

病気や介護への備えはいくら必要?

老後は、病気や介護などで大きな費用がかかる可能性が高くなります。生命保険文化センターの「平成28年度 生活保障に関する調査」によると、60歳代における「直近の入院時の自己負担費用」の平均は、5日未満の短期入院でも9万9000円、61日以上の長期入院になると58万4000円と、かなり高いお金がかかるようです。もし先進医療を受けることになった場合は、さらに数十万円~100万円以上かかる可能性もあるでしょう。民間の医療保険への加入の有無や内容にもよりますが、老後にかかる医療費として100万円~300万円の備えがあると安心です。

また、家族の介護にお金がかかるリスクもあります。生命保険文化センター「平成30年度 生命保険に関する全国実態調査」によると、介護期間の平均は54.5ヵ月、平均月額は7.8万円、住宅改造や介護用ベッドの購入など一時的な費用の合計は69万円となっています。すべてを合計すると、7.8万円×54.5ヶ月+69万円=494.1万円。毎月の収入から介護費用が出せない場合、約500万円準備してあるとより安心ですね。

以上をふまえると、病気や介護に備えて600万円~800万円ほど取っておきたいですね。ご相談者様が65歳時点の貯蓄から800万円ひくと、2368万円。毎年64万円取り崩して生活した場合、約37年間暮らせる計算となりますが、より余裕を持った生活をするためには、検討されているとおり退職金の一部を運用するのが良いでしょう。

できるだけリスクを抑えた投資方法を選ぶ

長い老後を豊かに過ごすためには、一部の資産を運用しながら取り崩していく方法が適しています。

しかし、退職金といった多額の資産を株式や投資信託などに一気に投じるのは、おすすめではありません。長い老後だからこそ、時間分散をして、少しでもリスクを抑える工夫が必要です。そこでまずは、投資信託等を年間40万円まで非課税で積立できる「つみたてNISA」の活用をおすすめします。

<つみたてNISA>

もうされているかもしれませんが、基本はつみたてNISAを使った積立投資をベースにするのが良いでしょう。もし退職金から毎月3.3万円ずつ積立して、年利回り2%で運用できた場合、20年後には約973万円に(手数料は考慮していません)。積立期間中もいつでも売却可能ですので、前述の病気や介護等でお金が必要になった時に、必要な分だけ売却して活用できます。

投資にまわす金額をもっと増やしても良いと考えている場合は、つみたてNISA以外の課税口座で、プラスして積立投資信託を買い付けるのも良いですね。一般的なメガバンクの預貯金にただ置いていても、資産はほとんど増えません。

続いて、つみたてNISA以外の、リスクを抑えながら少しでも増やせる資産形成方法をお伝えします。

<個人向け国債>

ある程度のまとまった金額を、リスクの低い方法で増やしたい人に向いているのが、個人向け国債です。金利は2019年7月現在、0.05%と低いですが、この金利は最低保証金利です。一般的な預貯金よりは高金利ですので、一つの選択肢となるでしょう。3種類ある商品は、固定金利・3年満期の「固定3年」、固定金利・5年満期の「固定5年」、そして市中金利に連動する変動金利の10年満期「変動10年」ですが、今買うなら断然「変動10年」です。今が最低保証金利のため、上がるしかありません。また、1年間は解約できませんが、1年経てば元本割れすることなく解約可能ですので、必要になった時に活用することができるのも良いところです。なお、利息は半年に一度受け取るタイプです。

<ネット銀行の定期預金>

ネット銀行に抵抗がない場合は、都市銀行より金利が高いネット銀行の定期預金を活用するのも一手です。たとえば、現在最も金利が高いA銀行では、定期預金(5年満期)の金利が0.25%と、都市銀行の10倍以上。ネット銀行も預金保険制度に加入しており、万が一の場合でも、都市銀行と同じく元本1000万円まで補償されるので安心です。

<銀行の退職金運用プラン>

銀行には短期間、高金利で提供する退職金運用プランがあり、それを活用するのも良いでしょう。しかし、短期間の高金利が終わると、一般の金利水準に落ちるため、ほったらかしにしているとその後は増えません。また、銀行の担当者からの誘いに乗って、投資信託など別の金融商品に手を出してしまう危険性もあり注意が必要です。

まとまったお金が手に入ると、一括で運用資金にすべきと考えがちですが、そんな必要はありません。少しでも金利の高い預金を活用しつつ、一部の資金を少額ずつ積立投資にまわして、長い老後を豊かに過ごせるように資産形成を続けてくださいね。