世間はお盆休み真っ只中。普段は会社勤めで、株式投資などに時間を割く余裕のない人にとっては、株式市場が開いているのに会社はお休みというこの時期は、自身の資産運用について再考する格好の機会といえます。

特に今年は、お盆から2ヵ月ほど前に、金融庁の金融審議会・市場ワーキング・グループがまとめた報告書に端を発した「老後の2,000万円問題」が世間を騒がせたばかり。自分の老後について、2,000万円必要かどうかわからないけれども、年金だけでは不足が生じるため、金融資産を取り崩していかないとならない、と漠然と感じている方も多いと思われます。

そこで今回は、2,000万円問題について、どのような気構えで接すべきで、個人レベルでどのような対策が可能なのか、考えてみます。

95歳まで生きると約2000万円が不足

まず2,000万円問題とはどのようなことか、振り返ってみましょう。

金融庁の報告書では、長寿化に伴い、無職の高齢夫婦世帯では月平均で約5万円の不足額が生じており、長寿化に伴う不足額の総額は20~30年の間で1,300万~2,000万円になると試算しています。不足額の根拠となる内訳は以下の通りです。

夫65歳以上、妻60歳以上の夫婦のみの無職世帯の1ヵ月の支出は、食費や居住費、光熱・水道費、保健医療費などとして約26万4,000円。一方、年金(社会保障給付)などを合わせた実収入は約20万9,000円。つまり、月平均で約5万5,000円の赤字が発生するわけです。

ですから生活費は、65歳から20年生きるとして、5万5,000円×12ヵ月×20年で約1,300万円が不足。30年生きるとすれば、5万5,000円×12カ月×30年で約2,000万円が不足する、という試算となっています。

サラリーマンでも安泰ではない

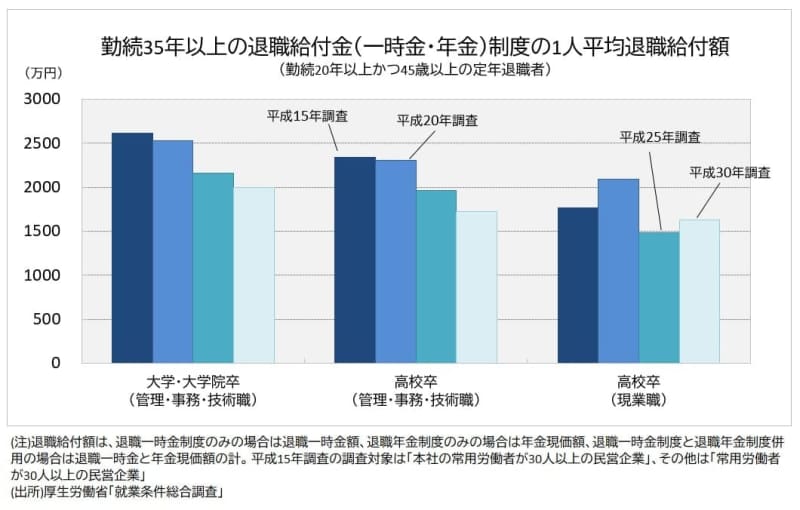

足りない部分は、貯蓄から取り崩して生活していかなければなりません。サラリーマンならば退職金があるから大丈夫。そう思っていらっしゃる方もいるかも知れません。

ただし、上のグラフを見ると、退職給付額は年々、減少傾向にあることがわかります。やはり、株式投資などを活用して、自助努力により老後資金を用意しておくべきではないか、と考えられます。

しかし、国内や米国の株式市場に目を移すと、米中貿易摩擦の激化懸念や米国での利下げ継続期待の剥落、円高基調を背景として、大幅に下落しています。こんなに下落するような株式で、老後の大事な資金を投資するわけにはいかない。そう思う方もいるでしょう。

確かに、大幅に下落しているところをニュースなどで目にすると、大切な資産運用として株式に投資することに不安になるのも仕方ありません。そこで考えておきたいのが、分散や時間を味方につける投資方法です。

「果報は寝て待て」投資とは?

下図は、1年間、各資産(指数ベース、以下同様)を保有した場合の騰落率を表したものです。騰落率が赤矢印の面はプラス、つまり利益が出た、青矢印の面はマイナス、つまり損失が出た、ということになります。

国内株式として配当込みTOPIX、国内債券として野村BPI総合、先進国株式としてMSCIコクサイ・インデックス(除く日本)、先進国債券としてFTSE WGBI(除く日本)資産を用いています。

上図の1年間の騰落率を見ると、年や資産によりプラス、マイナスが大きく変わります。これでは、安定的な運用は望めません。

長期・分散が理想的である理由

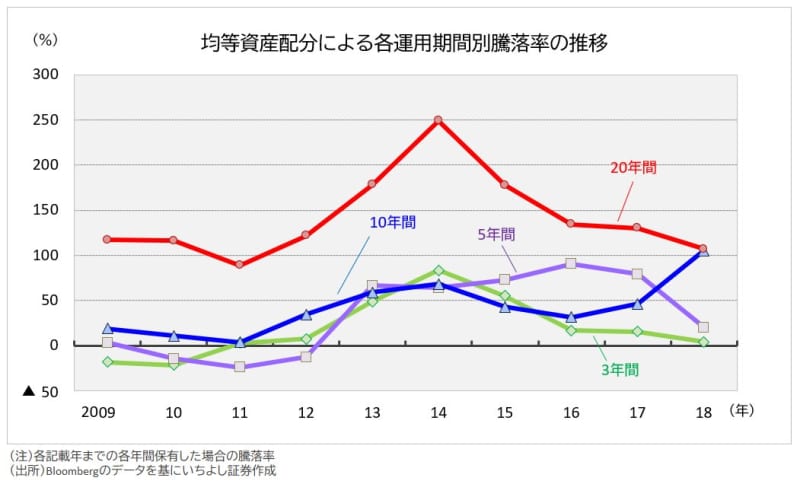

では、上記4資産に均等配分した場合の、3年間、5年間、10年間、20年間での騰落率を比べてみましょう。

2009年から2018年における均等資産配分による運用期間別の騰落率において、10年間、20年間と、より長期間保有した場合の騰落率は、一度もマイナス運用(元本割れ)となっていません。

一方、このグラフでは短期的とされる3年間、5年間保有した場合は、元本割れが発生しています。つまり、より長期間保有することで、均等資産配分は安定的な資産運用ができることがわかります。また、資産を分散させることでも、騰落率は安定的なものとなります。

これらは、過去の実績を基にしたものであり、将来の運用実績を示唆したり約束したりするものではありません。しかし、長期運用することで、元本割れをするというリスクは軽減されると考えられるでしょう。資産分散しながら「果報は寝て待て」投資で、老後資金を準備するのが重要といえそうです。

<文:投資情報部 野原直子>