8月の金融市場を突如襲った日米同時株安。円高進行や日米の長期金利低下もあり、いわゆる「リスクオフ」傾向がみられました。本稿執筆時点(8月21日)時点では下げ止まったようにも見えますが、まだ予断を許さない気がします。

このように相場全体の方向感が読めない時、投資家は何を基準に投資する銘柄を判断すべきなのでしょうか。半年前にあたる2月22日の本連載では、TOPIXグロース指数と同バリュー指数を比較しました。今回は再びこの2つの指数を比較して、株価傾向に変化がないかを確認してみたいと思います。

セクター別騰落率では内需系優位

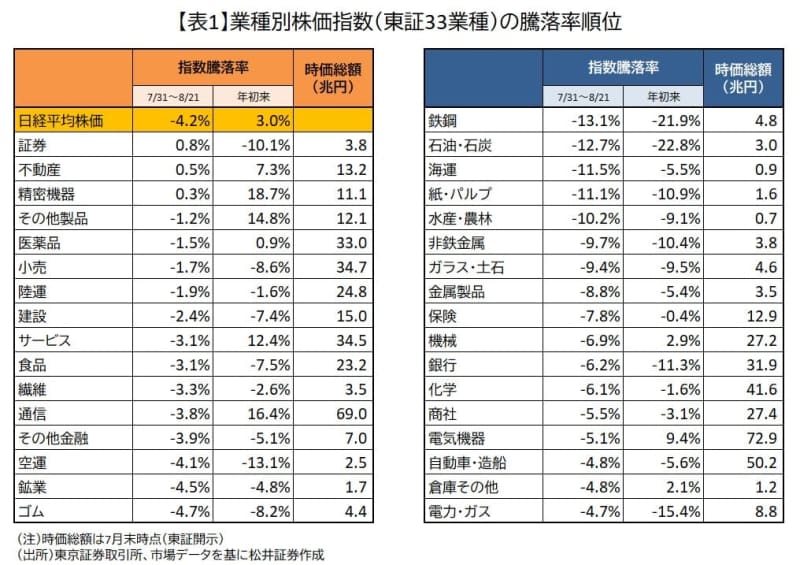

7月末から8月21日終値までの業種別(東証株価指数33業種)の騰落率を見てみると、ランキング上位には内需系の業種が並んでいます。内需系は、輸出関連産業に比べれば円高の影響が小さく、今回の円高を伴う株価下落局面ではやはり下がりにくかったようです。

一方、下落率の上位には、鉄鋼・非鉄金属、石油、紙・パルプなど、資源・素材系が並んでいます。資源・素材系は原材料輸入価格が採算に影響するため、為替だけでなく、原油や鉄鉱石などの資源相場の影響も大きく受ける銘柄群です。

電気機器や自動車などの輸出関連業種の下落率は、ランキングの真ん中辺りに多く見られます。円高の影響は感じられるものの、為替変動が最大の株価下落要因というわけでもなさそうです。

4~6月期決算と円高で明暗

7月下旬から8月半ばには、4~6月期決算の発表もありました。前年に引き続き、過去最高益を達成した企業も少なからず見られましたが、2ケタ減益となる企業のほうが多く見られました。4~6月期はまだ最初の3ヵ月であるにも関わらず、早くも年間利益予想を下方修正した企業が60社以上ありました。

業種別では、製造業を中心に電気機器、自動車、化学、石油、鉄鋼・非鉄などの純利益減益率が大きかったようです。騰落率ランキング下位の業種はほとんどが大幅減益業種と重なります。ただし製造業の中でも、精密機器はさほど減益にならず、通期予想は増益予想のままでしたが、8月の株価推移はわずかながらプラスでした。

非製造業を見ると、増益だった業種も多く、4~6月期の純利益は減益ながらも、通期では増益予想をキープしている業種が多く見られます。非製造業は言い換えると内需系が多く、今回の株価騰落率ランキングの上位と重なっています。

こうして考えると、今回の下落局面では、円高や金利低下などの影響よりも、4~6月期決算内容の影響のほうが大きかったといえそうです。

しかしディフェンシブ傾向は見られず

TOPIXグロース指数とTOPIXバリュー指数は、PBR(株価純資産倍率)の高い銘柄群と低い銘柄群をそれぞれ指数化したものです。一般にPBRとROE(自己資本利益率)には一定の相関があり、高PBR=高ROEの傾向となります。したがって、グロース指数はROEが高い企業群の動きを示しています。

株価上昇局面ではグロース指数がバリュー指数を上回る傾向があり、反対に株価下落局面ではバリュー指数のほうが下がりにくい傾向にあります。上昇局面では利益率の高い銘柄群に人気が集まる傾向にある一方で、下落局面になると低PBRで割安感の高い銘柄群や配当利回りの高い銘柄など、いわゆるディフェンシブ銘柄が下がりにくくなるのです。

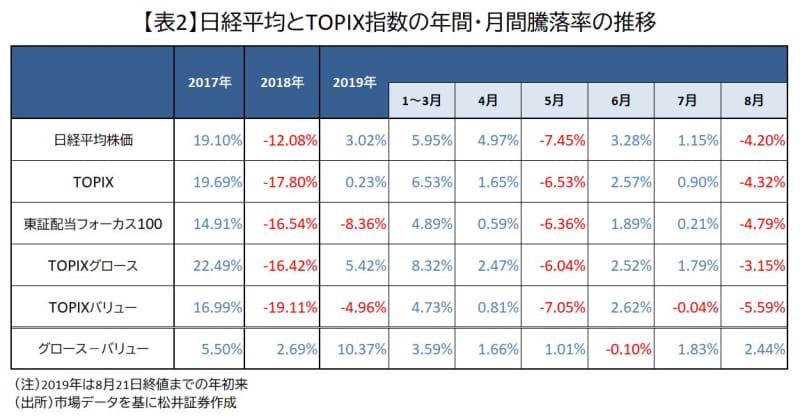

ところが2018年は、グロース指数の下落幅がバリュー指数よりも小さくなっています。この年の日経平均株価は年間で2ケタの下落でしたが、ディフェンシブ傾向はなかったということになります。

前回(2月22日)、2019年も同じ傾向が続きそうだと書きました。表2を見ると、グロース指数+5.42%、バリュー指数-4.96%と、正反対の動きになっています。今年の月別の変化幅を見ても、6月がほぼ同じとなった以外は、どの月もグロース指数優位となっています。

そして気になる8月の動きを見てみると、グロース指数-3.15%、バリュー指数-5.59%と、バリュー指数のほうが大きな下落幅となっています。今回もディフェンシブ傾向が見られなかったということになります。

有望なのは引き続きグロース系か

今回の株価推移や4~6月期決算内容を見る限り、内需系業種のほうが決算内容も良く、株価下落率も小さくなっています。ですが、バリュー指数の下落が大きいことを考えれば、内需系企業の中でもPBRとROEの低い銘柄群は相対的に売られている可能性があることになります。

一方で、輸出関連企業の多い製造業は減益幅が大きく、株価推移も芳しくない傾向にあります。とはいえ、グロース指数の優位が続いていることを考えれば、ここでもPBRとROEの高い銘柄群は株価面でも健闘している可能性がありそうです。

実は、円高や米中貿易摩擦の影響を大きく受けている半導体などの業種でも、すべてが同じ傾向というわけではありません。当然ながら、大幅減益かつ株価低迷という企業も多く見られます。

しかし、アドバンテスト(証券コード:6857)のように、決算内容も良く株価が上昇している企業もありますし、東京エレクトロン(8035)のように、大幅減益ながらも株価は上昇という例もあります。どちらも高ROE、高PBR銘柄です。

ここまでの話をまとめると、「円高への抵抗力」「米中貿易摩擦の影響」「製造業と非製造業」「内需ディフェンシブ」という観点で選ぶよりも、「高ROE/高PBR」の中から選ぶほうが、運用成績が期待できるのではないでしょうか。

今回の4~6月期決算の筆者の印象

ちなみに筆者の個人的印象ですが、今回の4~6月期決算では中国景気減速の影響がさらに深まった印象があります。ただし、半導体・スマートフォン関連、ロボット・IoT関連、あるいは中国関連などは、昨年から業績減速が確認されている業界です。

今回は自動車産業の減速のほうが、新たな動きとして感じられます。車載電子部品も増えているので、自動車関連と言う場合の影響が及ぶ業種も増えていることに注意が必要だと思います。一方で、ITシステム業界の安定成長が感じられたことに加えて、5G関連機器の受注がいよいよ始まったなという印象があります。

<文:ストラテジスト 田村晋一>