読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、車の購入方法や貯蓄ペースなどに悩んでいるという30代夫婦。金利が上がる前に完済したいと、住宅ローンの繰り上げ返済に励んでいますが……。FPの渡邊裕介氏がお答えします。

車の購入(350万円程度)を検討していますが、現金で購入すべきか、ローンにすべきか迷っています。保険料も高い気がしていますが、今のままでいいのか、見直しが必要なのかわかりません。毎月貯蓄をしていますが、今のままの貯蓄ペースで大丈夫でしょうか。できれば住宅ローンは、金利が上がる前に完済したいと思っています。アドバイスよろしくお願いいたします。

<相談者プロフィール>

・女性、36歳、既婚(夫:35歳、会社員)

・子供2人:5歳、2歳

・職業:自営業

・居住形態:持ち家(戸建て)

・毎月の世帯の手取り金額:60万円

・年間の手取りボーナス額:夫120万円

・毎月の世帯の支出目安:49万円

【支出の内訳】

・住居費:17万円

・食費:4万円

・水道光熱費:2.5万円

・教育費:7万円(保育園、習い事)

・保険料:4.2万円(収入保障0.5万円、終身2.7万円、医療1万円)

・通信費:1.8万円

・お小遣い:5万円(夫3万円、妻2万円)

・日用品:2万円

・その他:5.5万円

【資産状況】

・毎月の貯蓄額:16万円

-財形貯蓄:5万円(給与天引き)

-投資信託:4万円

-個人年金:1万円

-児童手当:2.5万円

-学資保険:3.5万円

・現在の貯蓄総額:1100万円

・現在の投資総額:250万円

・現在の負債総額:5200万円(住宅ローン:期間35年、金利30年固定、住宅ローン減税分は繰り上げ返済している)

渡邊:こんにちは。ファイナンシャルプランナーの渡邊です。

自動車購入について、ローンを組むかどうかということですが、結論から申し上げると、自動車ローンは住宅購入と違って金利も高めに設定されていますので、ローンを組まずに購入しましょう。その前提で、今後の教育費などの貯蓄とローンの返済計画とのバランスついて考えていきましょう。

繰上げ返済の“頑張りすぎ”は禁物

住宅ローンを組むと、なるべく早く返済したいため、少しでもお金が貯まるとどんどん繰上げ返済に費やす方が多くいらっしゃいます。確かに、住宅ローンの残債が多いうちに早めに繰上げ返済をされた方が、利息軽減効果は大きくなります。しかし、あまりにも頑張りすぎて、ローン返済以外に必要な教育費の準備や自動車購入資金などが足りなくなってしまう、なんてことは避けなくてはいけません。

また、住宅ローンには団体信用生命保険というものが付加されています。これは、ローンを組んだ方が万が一死亡された場合に、ローンの残債がゼロになるという保障です。すなわち、5000万円のローンを組んでいる方が亡くなった場合、ローンの返済が必要なくなり、住宅が手に入るということになります。繰上げ返済をして、手元資金が少なくなった段階で万が一のことがあると、残されたご家族の負担が大きくなってしまいますので、そういったバランスも考慮する必要があります。

繰上げ返済より「教育費の確保」が先

ローン返済以外のご相談者の大きな経済的な目標は、二人のお子様の教育費準備と老後の生活費準備かと思われます。特に先に必要になる教育費をしっかり確保した上で、繰上げ返済を実行していきましょう。

仮に中学校から大学まで私立に通うとすると、2名で10年間、総額2348万円となります。毎年の年間収入で教育費に費やせる金額が120万円とすると、残りの1148万円を貯蓄で準備する必要があります。

現在の貯蓄を目的別に振り分け、児童手当と学資保険は教育費準備とします。児童手当は、お子様お二人ですので、中学卒業まで受け取る総額は、お二人で396万円となります。学資保険は仮に15年の支払い期間とすると約630万円となり、合わせると約1000万円となります。現在の収入と貯蓄額を継続することができるのであれば、十分教育費についてはまかなえそうです。

とはいえ、お子様お二人の高校や大学の教育費が重なる時期は、生活費も高くなりますし、イレギュラーな出費も増える可能性があるので、繰上げ返済を無理に実行して、手元資金を減らして生活するのは避けた方が良いでしょう。

繰り上げ返済の適切なタイミングはいつ?

では、次にご相談者にとって適切な繰上げ返済のタイミングを考えていきましょう。返済中の住宅ローンの前提を次のようにおきます。

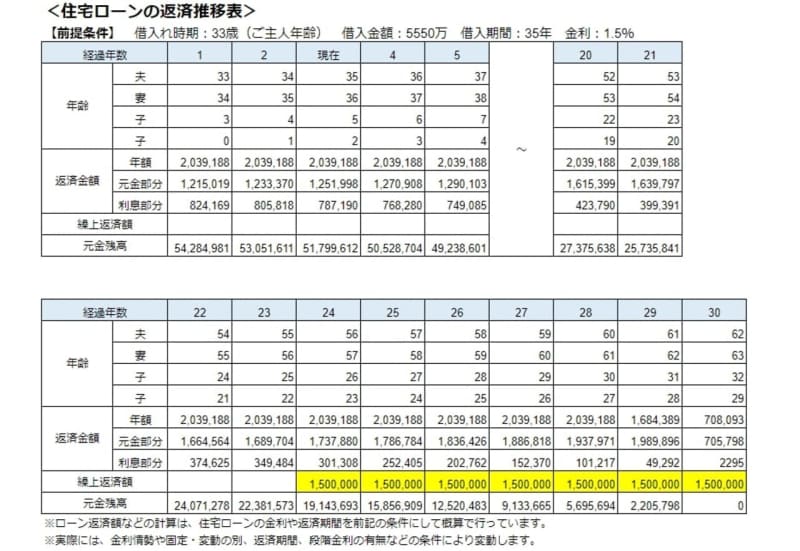

教育費がかかる時期の繰上げ返済を避け、二人目のお子様が大学を卒業するタイミングで繰上げ返済を開始した場合、返済推移表のとおり、ご主人様が56歳から年間150万ずつ返済していけば、借入れから30年で返済終了となります。固定期間が30年なので、金利上昇を気にする必要はなくなります。

このように、住宅ローンの返済だけを考えると、早めの方が効果はありますが、住宅ローン返済以外に必要な教育費準備と絡めて考えると、必ずしも早めの返済がベストな選択ではなくなってきます。

大事なのは、経済的な目標の優先順位と、それぞれを考慮した上での返済計画です。ご相談者の場合、貯蓄力もありますので、詳細なシミュレーションを実施すれば、手元資金の状況を見ながら、もう少し早い繰り上げ返済を実施することもできるかもしれません。

保険見直しは、団信に加入していることも考慮して

最後に保険料についてですが、終身保険の2.7万円については、おそらく将来の貯蓄を兼ねたものと思われるので、そちらを除いた、いわゆる掛け捨て部分のコストとしては、それほど掛け過ぎてはいないでしょう。ただ、今現在の必要な保障を満たしているのか、あるいは過剰なのかどうかは、一度確認することをおすすめします。住宅ローンを組んでいる場合、団体信用生命保険に加入しているので、保障が付いています。ご夫婦どちらでローンを組まれているのかによっても必要な保障は変わってきます。ご相談者の場合、奥様の収入ありきでの貯蓄計画となりますので、奥様に万が一のことがあった場合の保障も考えるべきです。

いかがでしょうか。自動車の購入、保険、住宅ローン返済、教育費など、生活している中で必要なもの、気になることはたくさんありますが、それぞれは密接に関連しています。これらを個別で考えるのではなく、包括的に関連付けて対策を考えるのが重要なことになります。なかなか普段、事や家のことで時間を取るのが難しいですが、ご家族の将来のために、お金のことを考える時間を少しでも確保することをおすすめします。