しばしば、円高は“悪い”といった声を聞きます。では、なぜ投資家はそのように思うのでしょうか。

そこで今回は、生産性向上で通貨が強くなることと、物価の格差で通貨が変動することを整理したうえで、為替との付き合い方について考えてみます。

生産性が向上すると円高になる

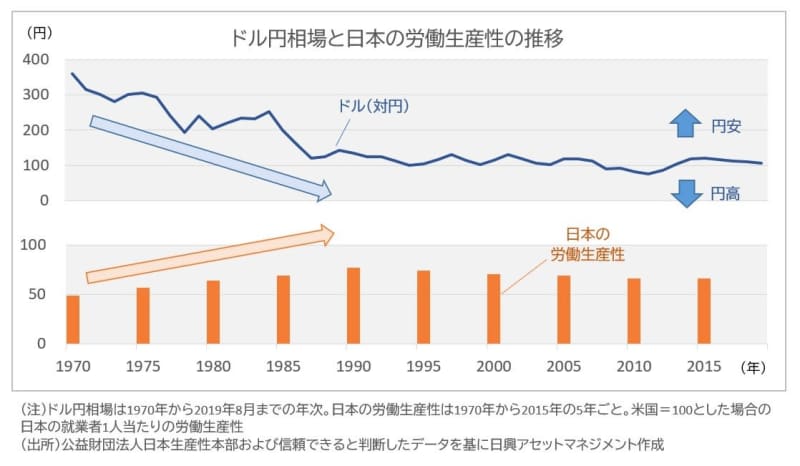

ドル(対円)は、1970年12月の1ドル=360円から円高のトレンドを示し、1994年末に同99.58円となりました。この間、日本の労働生産性は、米国との比較で1970年末の48.8%から1990年末に76.5%まで上昇し、大きく改善しました。このことは、理論的に通貨の価値を上げることになります。

現在でも多くの新興国などで期待されていることは、農業から工業への人口移動による1人当たりの収入増加であり、労働生産性の改善とそれに伴う国内消費の拡大、サービス業の拡大と成長なのです。

この動きこそが、通貨の価値を上げていると考え、1人当たりの収入増加によって海外からモノを買いたくなる・買えるようになる(購買力が高まる)ので、通貨が高くなっても釣り合いが取れる、とも解釈できます。

今後、日本は米国に対しての労働生産性が大幅に改善するとは予想しにくいので、このことはドル高・円安要因になるでしょう。しかし、1994年以降のドル(対円)は、おおむね1ドル=100~120円の範囲で推移しています。

ただし、「課題先進国」と呼ばれる日本が生産性向上に取り組み、米国に対して労働生産性が改善するならば、円高でも釣り合いが取れることになります。つまり、円高が悪いなどとは、一概に言えないのです。

日本の生活水準がロボティクスやフィンテックなどのイノベーション成果で米国に近づけば、それに釣り合う円高になっても、円で生活する人々は困らないはずです。

為替は物価格差で変動するもの

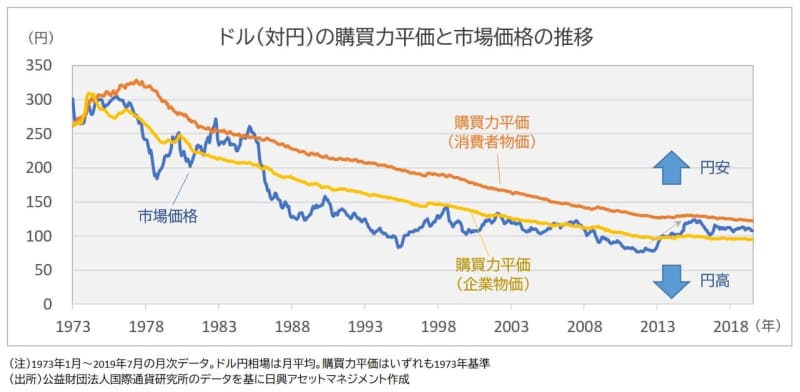

日米の生産性格差が変わらなくなった1990年代以降のドル(対円)の長期トレンドは、物価格差に押されて、緩やかな円高傾向にあります。

生産性の観点では、主要IT企業の台頭などで米国が強かったように思えますが、物価安定の観点では円高要因が強かったようです。物価格差による通貨の変動は、購買力を一定にしようとする動きですから、それほど心配するべきことではないのです。

たびたび、マクドナルドのビッグマックやスターバックスのラテの価格が世界で比較されます。これは「購買力平価」という考え方をわかりやすくしたものです。同じ商品が、どの場所でも同じコストで作られるとすれば、たとえば同じハンバーガーが日本で150円、米国で1ドルで販売されるなら、1ドル=150円がちょうど良い、ということになります。

実際は、ハンバーガーの価格だけでは全体がわからないので、物価全体を比較して、どの程度がちょうど良いかを測ったのが購買力平価です。なお、2019年7月の消費者物価に基づく購買力平価のドル(対円)の価値は、1ドル=121.90円程度とみられています。

ここで重要なのは、長期的にドル(対円)の購買力平価が円高方向に進んできたことです。生産性の観点ではドル高・円安方向といえましたが、物価(インフレ率)の観点からは米国が日本よりも高かった時期が長いので、緩やかなドル安・円高方向といえます。

物価の水準は国ごとの金融政策などで異なりますが、何が理由であれ、その価格で同じモノが買えるのであれば、為替は釣り合うはずです。つまり、物価が上がらない国の通貨は物価が上がる国の通貨よりも強いことになりますが、結果として買えるモノは同じはずなので、この観点からは、円が強くても円で生活する人々は困らないはずです。

円高は長期投資でカバーする

ではなぜ、投資家は円高を悪いと思うのでしょうか。簡単に言えば、「急激な円高」が悪いだけだと思います。

為替相場は、物価水準、それを予想して変動する金利、それを動かすかもしれない財政・金融政策、さらにその予想などを織り込んで動いています。それゆえ、突然急激に動いてしまうことがあるのです。

実際の物価が急に動かず、為替だけが急に変動すると、企業が投資を控えたり、消費者が買い物を控えたりすることもあり得ます。言い換えると、ドル(対円)が円高トレンドであれば、そのこと自体で円で生活する人々は困らないはずですが、サイクルとしての上下動が為替以外の市場や経済を一時的に動かしてしまいます。

急激な円高・円安は、経済見通しや気分(心理)の変化を含む、何かの症状を示します。しかし、長期投資するうえでは、為替が“調整弁”だとみて、為替予想に基づいてというよりも、複数の資産に分散投資して世界の成長を獲得しようとすることのほうが大切なのです。

<文:チーフ・ストラテジスト 神山直樹>