読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、十分な資産を保有する47歳の未婚女性。早期リタイアを考えていますが、可能なら完全リタイアを希望しているといいます。FPの横田健一氏がお答えします。

金融資産の総額が1億2000万円ほどになり、今後について悩んでいます。私は旅が好きなのですが、仕事を真剣にやるとまったく余暇がとれなくなるので、できれば体力のあるうちに早期リタイアし、昔からの夢の世界一周旅行(個人旅行で)に行けたらと思っています。

プロフィールの支出収入は賃貸一人暮らし時のものですが、今後、親の健康面での心配もあり実家に戻ります。実家には3万円ほど入れ、それ以外にかかる費用(食費や光熱費等)は相続資産を減らすつもりで、親の財布から出してもらう予定ですので支出はグッと減ります。ご相談したいのは以下の2点です。

(1)完全リタイアは可能?

自分なりに100歳までを考えてみて、プチリタイアまたは早期リタイアなら可能かと思っているのですが、完全リタイアも可能でしょうか? 独身で今後結婚予定はありません。体力・資金の都合がつけば、将来的には年の半分ぐらいは海外で過ごしたいと考えています。親の健康も心配なので当面は国内中心で考えていますが……。また、完全リタイア後は社会保険料や住民税等の支出はどの程度の額になるのでしょうか?

<シミュレーションイメージ>

48~55歳頃:プチリタイア(月10万円程の収入)で小さい旅行中心に。

56~69歳:完全リタイア、年金はもらわず貯金を取り崩し。旅行は積極的に。

70歳~:年金受取開始。繰り下げで増額し月18万円程(ねんきん定期便確認済)。

(2)金融資産の理想的な配分は?

現在の配分内訳はざっくり、円定期4000万円、外貨定期2000万円、投信2000万円、株投資4000万円です。低金利が続く状況を考えると、もう少し株投資を増やすか、もしくは不動産投資の勉強をしてみようかとも思っています。暴落や為替変動も心配なので、円定期を最低3000万円程は確保しつつ……と考えていますが、リタイアを検討する場合、リスク資産はどの程度の配分が理想的なのでしょうか? アドバイスいただけるとうれしいです。よろしくお願いいたします。

〈相談者プロフィール〉

・女性、47歳、未婚

・職業:会社経営

・居住形態:賃貸(一人暮らし)

・毎月の世帯の手取り金額:24万円

・年間の世帯の手取りボーナス額:なし

・毎月の世帯の支出目安:約19万円

【支出の内訳】

・住居費:10万円

・食費:3万円

・水道光熱費:1万円

・教育費:0.5万円

・保険料:1.3万円

・通信費:0.6万円

・車両費:1.2万円

・お小遣い:1.5万円

【現在の資産状況】

・毎月の貯蓄額:5万円

・現在の貯蓄総額:4100万円

・現在の投資総額:7900万円

・現在の負債総額:なし

横田:ご相談いただきましてありがとうございます。株式会社ウェルスペントのファイナンシャルプランナー、横田健一です。

今後のライフプランや現在の金融資産を前提に、完全リタイアが可能かどうか、というご相談ですね。

リタイアを考える前に、年齢毎の収支を整理する

まずはご相談いただいた内容を整理して、ライフプラン・シミュレーションの前提条件を確認していきます。

実家にもどられて住居費、食費、水道光熱費(合計14万円)が不要になる一方で、実家に3万円を支払い、年間12万円の医療費を追加支出として見込むことにすると、差し引き10万円ほど生活費が下がることになります。

また、プチリタイア時の収入形態(給与所得か、事業所得か等)にもよりますが、ここでは国民年金・国民健康保険に加入するとして計算することにします。国民年金保険料は年間約20万円、国民健康保険料は自治体にもよりますが、年額5~10万円程度と思われますので、ここでは保守的に年額10万円と仮定しておきましょう。また、所得税・住民税は合計で年額10万円と仮定しておきます。

マンションは60歳の時に総額4200万円で購入するとします。

収支については、55歳で完全リタイアされた後、60歳でマンションを購入されるまでは、支出は変わらず、変化は収入の月10万円がなくなるのみとしておきます。

マンション購入後は、マンションの管理費・修繕積立金、固定資産税が発生することになりますが、こちらは合計で年間36万円と仮定します。また、ご実家を出られることになりますので、実家に入れていた月3万円がなくなる一方、食費や水道光熱費などが賃貸一人暮らし時代と同水準で必要になると仮定しておきましょう。

最後に、自動車については買い替え2回ということですので、シミュレーション上は51歳と58歳の時にそれぞれ600万円の費用が発生するという形で盛り込んでおくことにします。

以上の前提条件をまとめると以下のようになります。

48~55歳頃:収入10万円/月、支出10万円/月+旅行や家電48万円/年

56~59歳:収入なし、支出10万円/月+旅行や家電48万円/年

60歳:マンション購入

60~69歳:収入なし、支出13万円/月+旅行や家電48万円/年

なお、社会保険料および所得税・住民税については、国民年金の第1号被保険者である59歳までは年間40万円、その後は年間20万円が上記の支出とは別に発生すると仮定しておきます。

マンションを購入しても100歳まで安泰?シミュレーション結果

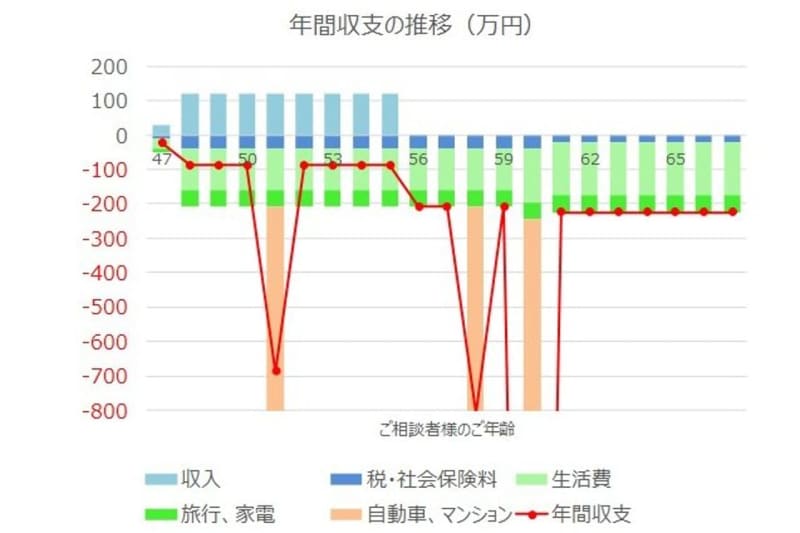

では、早速シミュレーションの結果を確認してみましょう。まずは年間収支の推移を確認します。

以下のグラフのように、55歳までは収入がありますが、それ以降は収入がなくなっています。また、マンションを購入するまでは自動車の購入を除くと支出は変わりませんが、購入後は支出水準がわずかに上昇しています。なお、マンション購入についてはグラフの表示範囲から出てしまっていることにご留意ください。

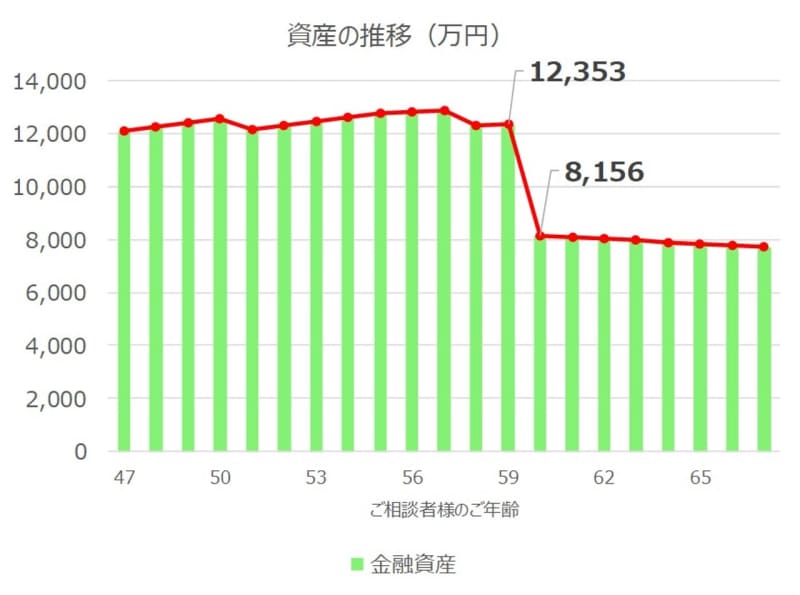

次に、この年間収支を前提とした場合の金融資産の推移を確認してみましょう。ここではお持ちの金融資産は平均2%で運用していると仮定しています。

マンションを購入した時点で明確に4000万円強ほど減少していますが、その後の推移は少しずつ減少しているものの、7500万円強の水準を維持しています。

この後、70歳からは繰り下げた公的年金収入が見込まれますから、このシミュレーション結果を前提にすると、経済的には困ることなく100歳まで生活できると考えてよいでしょう。将来的には介護が必要になり施設に入るといったケースもあり得ますが、このくらいの金融資産をお持ちであれば、まず困ることはないと考えられます。

このまま完全リタイアも可能か?

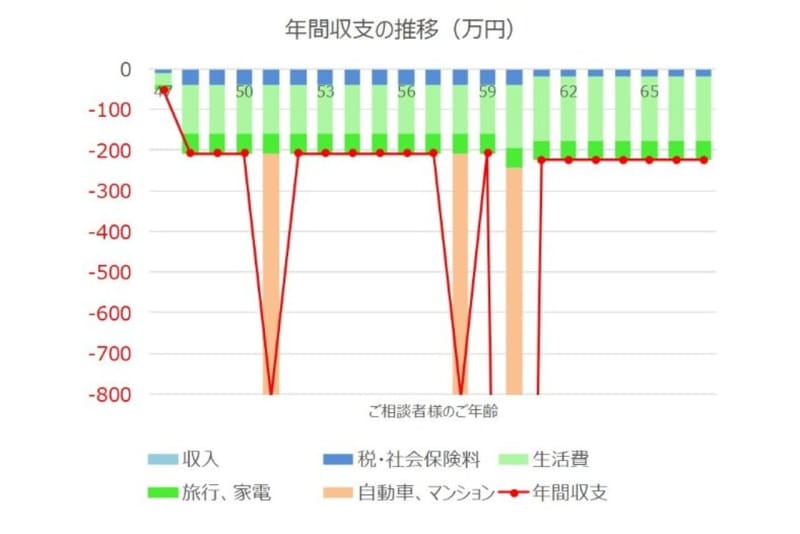

では、次に、プチリタイアのステージを経ることなく、いきなり完全リタイアされた場合のシミュレーションを見てみましょう。

まずは年間収支の推移です。収入がありませんので、支出のみとなっています。

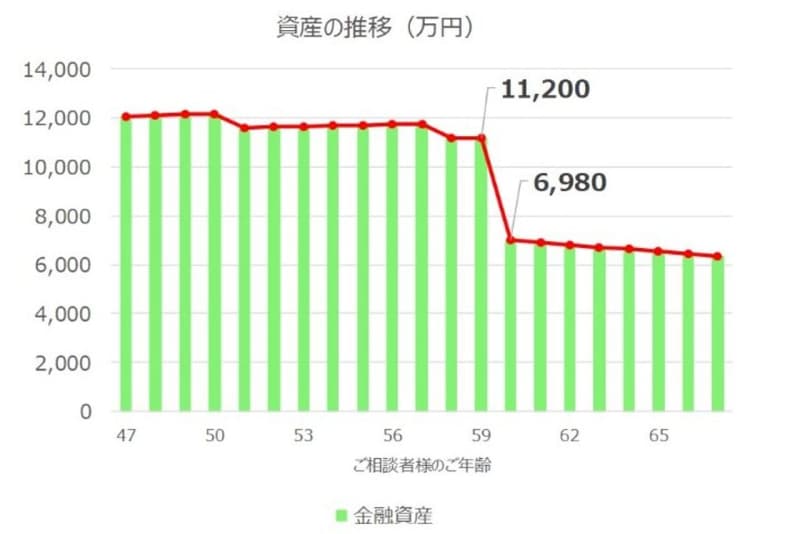

では、いよいよ資産の推移です。先ほどのシミュレーションと比較して、59歳時点およびマンション購入後の60歳時点ではそれぞれ1200万円弱ほど下がっていることがわかります。

しかし、70歳以降は公的年金収入により黒字体質に変わることは同じですから、完全リタイアした場合であっても、100歳まで問題なさそうであることには変わりません。

リスク資産の配分は、商品別ではなく対象資産で考える

最後に、リスク資産の配分について確認していきましょう。

まず現在お持ちの金融資産は、「円定期4000万円、外貨定期2000万円、投信2000万円、株投資4000万円」とのことですが、商品別ではなく、実質的な投資対象資産で確認することが重要です。

つまり、投信と一言で言っても、中身は株式なのか、債券なのか、不動産(REIT)なのか、またそれぞれ国内なのか、海外なのか、といった具合です。

そのような観点で考えると、現在6000万円ほどを投信、株で所有されていますので、このくらいの金額を、世界の株式に幅広く分散された投資信託(全世界株式インデックスファンド)にするとよいのではないかと思います。

世界株式の期待リターンは一般的に4~5%程度と言われていますので、仮にリスク資産の期待リターンを4%と仮定しても、6000万円投資していれば(安全資産としての預金金利を0%と仮定しても)金融資産総額1億2000万円に対するリターンは2%程度になり、上記のシミュレーションで仮定した利回りと同程度になります。

不動産投資にもご興味をお持ちとのことで、それ自体も一つの選択肢だと思いますが、もしこれから始められるのであればしっかり勉強して、できるだけ多くの不動産会社と直接話をしてみて、信頼できる業者を選んでいくことが大切になります。

すでに金融資産で運用されることには慣れていらっしゃるようですので、ここから不動産投資に広げていく必要性は必ずしも高くないかと思います。

以上、ポイントをまとめますと以下のようになります。

1.ライフプラン・シミュレーションの結果を確認すると、プチリタイア・シナリオでも、完全リタイア・シナリオでも、100歳まで生活していくことは十分可能と期待できる。

2.現在お持ちの金融資産の半分を、全世界株式インデックスファンドに割り当てることで、上記シミュレーションの前提である年率2%程度のリターンを確保することは可能。