読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、2人の子どもを抱えるアラサー共働き夫婦。貯蓄が少なく退職金もありませんが、3人目への希望を捨てきれないといいます。FPの鈴木さや子氏がお答えします。

現在、年子の子供たちの育児に奮闘しつつ、フルタイム共働きです。夫は理解もあり、勤める会社も融通が利くので、育児に関しては私の割合が多いものの、2人で協力しながら時に両家両親の手を借りつつ毎日充実した日々を送っています。

ただ、結婚して6年、独身時代から介護業界で働いていた私たち夫婦は懸命に働けど低収入だったために、結婚当初はお互い貯金はほとんどゼロからのスタートでした。それぞれ転職して、今では世帯収入が300万円アップしたものの、結婚式、車購入、立て続けの出産と、マイホーム購入で、今現在の貯蓄は多いとはいえません。

現在の勤務先では、お互いに退職金がないため、その代わりとして貯蓄型生命保険に加入しています。60歳満期で夫婦合わせて2300万円程になる予定です。また、学資保険として15年満期460万円の養老保険に加入。貯蓄型生命保険と合わせて月々6万円ほど支出しています。

いろいろ対策は考えてきたつもりですが、老後のために貯金を増やした方がいいのか、少ない貯蓄の中から今から投資するべきか、NISAに入るべきかなど、まだ悩みはつきません。

また、もともと子供が3人欲しかったので、さらにもう1人欲しいという思いもまだ捨てきれていません。でも3人子供がいたら、私はきっと身体が持たず今の働き方はできないでしょう。そうなると収入が減ってしまうのでやっていけるのかなど、さまざまな想いがめぐります。お聞きしたいことは以下の2つです。

1.今の状況で投資を開始するべきか。

2.3人目を産んだ場合、経済的にどのようなことが起こり得るか、そしてその対策としてどんなことができるのか。

長々と申し訳ありません、何卒よろしくお願いいたします。

〈相談者プロフィール〉

・女性、29歳、既婚(夫:30歳、会社員)

・子ども2人:3歳、1歳

・職業:会社員

・居住形態:持ち家(戸建て)

・毎月の世帯の手取り金額:41万円

(夫:23万円、妻:18万円)

・年間の手取りボーナス額:100万円

・毎月の世帯の支出目安:34万円

【支出内訳の目安】

・住居費:9万円

・食費:4.5万円

・水道光熱費:0.5万円

・教育費:5.5万円(保育園ほか)

・保険料:0.5万円

・通信費:1.4万円

・車両費:1万円

・お小遣い:2万円

・日用品:2万円

・医療費:1万円

・レジャー費:1.6万円

・その他:5万円

【資産状況】

・毎月の貯蓄額:7万円(うち6万円は貯蓄型保険と養老保険)

・現在の貯蓄総額:250万円

・現在の投資総額:なし

・現在の負債総額:3000万円(住宅ローン)

鈴木:こんにちは。ファイナンシャルプランナーの鈴木さや子です。仕事と育児で毎日忙しい中、色々将来を考え、準備もされており素晴らしいです!

結婚、出産、マイホーム購入とイベントが続いた今は、なかなか貯蓄ができなくて当たり前。老後資金と教育資金用に貯めているだけで足りるのか、また、投資はしなくてよいのか、3人目のお子様が生まれた場合を踏まえて、考えてみましょう。

子ども3人、毎月かかる教育費の目安はいくら?

教育費は、子ども一人あたり1000万円~2000万円とも言われます。子どもが一人増えることが家計に与える影響を考えると不安になってしまうでしょう。

しかしご相談者様の希望は、お子様が3人いる家庭だろうと見受けられます。その想い、叶えたいですよね。3人になった場合にどのくらい教育費がかかるのか知り、立てられる対策を考えましょう。

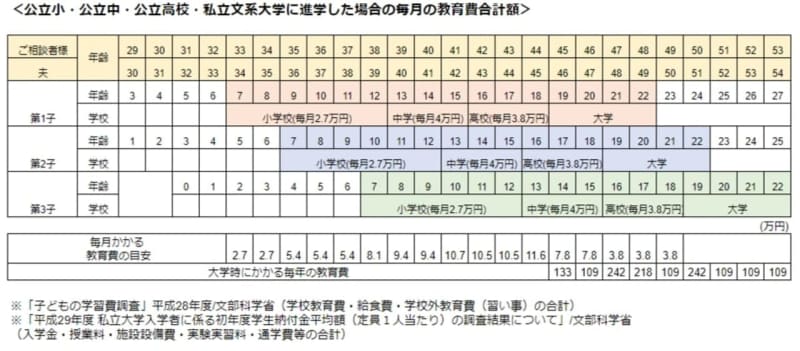

3人目のお子様が2年後に生まれたと想定し、小学校から高校までは毎月いくらかかるのか、大学では毎年いくらかかるのか時系列に表しました。チェックしていただきたいのは、表の最下段にある「毎月かかる教育費の目安」と「大学時にかかる毎年の教育費」です。3人分の教育費の合計金額の目安がわかります。

進路は高校まですべて公立、大学のみ私立文系と仮定しました。毎月かかるお金が最も高くなるのは15年後で、月11万6000円。第1子が高校3年生、第2子が高校1年生、第3子が中学1年生になる年です。

また、16年後以降は第1子が大学生になるため、毎月の支出に加えて毎年109万円~242万円かかり、年間の合計金額はピークに。子どもが3人になっても安心して過ごせる家計を作るポイントは、次の3点です。

教育費のピークを乗り越えられる家計の作り方

【ポイント1】毎月10万円の支出に耐えられる家計づくり

毎月かかる教育費が最も多い11.6万円の時期に備え、今から毎月10万円の支出に耐えられる家計づくりを始め、教育費負担が少ない時期はその差額を貯めておきましょう。

現状、「貯蓄のための保険」と「その他の支出」が毎月の家計を圧迫しています。保険料を年払にしてボーナスからねん出、また「その他の支出」についてもムダ遣いがないか確認し、毎月使える(貯められる)お金を増やす工夫を。

使途不明金をなくせるのであれば、お小遣いをもう少し増やしてもよいと思います。また、この秋始まった幼保無償化で、教育費の負担も激減するでしょう。

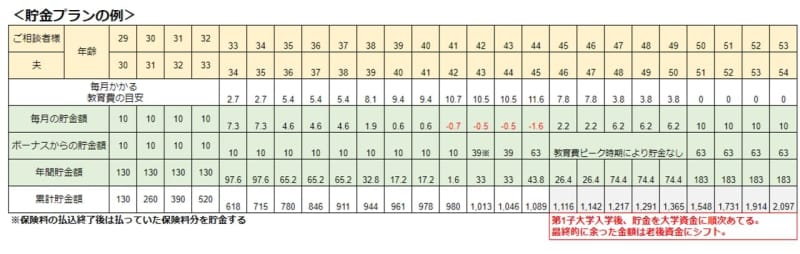

たとえば、毎月10万円の支出に耐えられる家計ができあがると、以下のように貯めていくことができます。

もちろん子どもの成長に伴い生活費も上がるため、プラン通りにはいかないですが、貯金推移のイメージはおわかりいただけるかと思います。

【ポイント2】3人目についても“使ってしまわない仕組み”で貯金をすること

保険でも積立定期預金でも良いですが、使ってしまわないような仕組みで少しずつお金を貯めておきましょう。

【ポイント3】進路えらびは慎重に

公立・私立、どちらを選ぶかで、教育費は大きく変わります。貯金状況に合わせ、どの進路ならやりくりできるかを慎重に考えましょう。

現状、無理に投資はしなくてもOK! するなら「つみたてNISA」

投資を始めるべきか悩んでいるとのことですが、何のために投資をしたいのでしょうか?

老後資金でしょうか。老後資金であれば、どのような老後人生を送りたいかにもよりますが、加入されている貯蓄型生命保険に加えて、お子様の大学卒業後にも貯める時間があるため、大きな心配をする必要はありません。

とはいえ現在は、非課税でできる積立投資の手段があるため、家計から毎月出せる余剰資金ができたら一部活用を考えてみても良いですね。

非課税でできる積立投資には、60歳になってはじめて受け取ることができる「個人型確定拠出年金(iDeCo)」と、20年間非課税で積立運用でき、いつでも引き出すことができる「つみたてNISA」があります。

このうちiDeCoでは、拠出したお金が全額所得控除になるため、毎年の所得税・住民税を減らすことができますが、60歳まで引き出すことができないという特徴があります。

一方つみたてNISAであれば、いつでも資金を引き出すことができるため、たとえば一部を教育費やローンの繰り上げ返済にあてるといった活用ができます。

ご相談者様の場合、今後のライフプランによってお仕事状況や家計が大きく変動するため、どちらかといえば、運営管理手数料がかかり続けるiDeCoではなく、つみたてNISAの方が活用しやすいでしょう。

前述した貯金プランを例にすると、毎月貯められるお金のうち一部(たとえば月1万円)をつみたてNISAにて運用するというのも選択肢になり得ます。限度額である年40万円は使いきらなくても良いんです。

元本割れをする可能性のあるリスク運用ですので、家計状況とリスク許容度に合わせて、できる範囲で考えることが大切ですよ。現状急いで無理に投資を始めなくても良いでしょう。

ご夫婦で今後のライフプランをいっぱい話し合い、想いをかなえられる貯金プランを立てて、実行してくださいね。