東証REIT指数が約12年ぶりの高値を更新するなど、活況を呈しているREIT(不動産投資信託)市場。報道などで目にする機会も増え、関心を寄せている人も少なくないのではないでしょうか。

かつて貴族が農地を貸して地代を得ていたように、不動産投資の歴史はとても長く、経済学者トマ・ピケティ氏の著書でも、資産を持つ者にとって、リターンを獲得する手段として重要だったことを示しています。

そこで今回は、個人投資家でも小口で気軽に不動産投資ができる「REIT」について考えてみます。

小口資産で複数の不動産に投資できる

一般に、不動産投資をするには、遺産などを通じて大きな資産を持たない限り、本人や家族が必要とする以上の大きな土地や不動産を保有することは難しいと思います。また、仮に特定資産を1つだけ手に入れたとしても、空室リスクなどを分散することは困難です。

REITの最大の特徴は、小口資産でも幅広く不動産の分散投資が可能で、地代や家賃、使用料などに基づく不動産からの収入がリターンの源泉であることです。事業の儲けを留保して成長投資を期待する株式や、決められた金利が支払われる債券とは異なるのです。

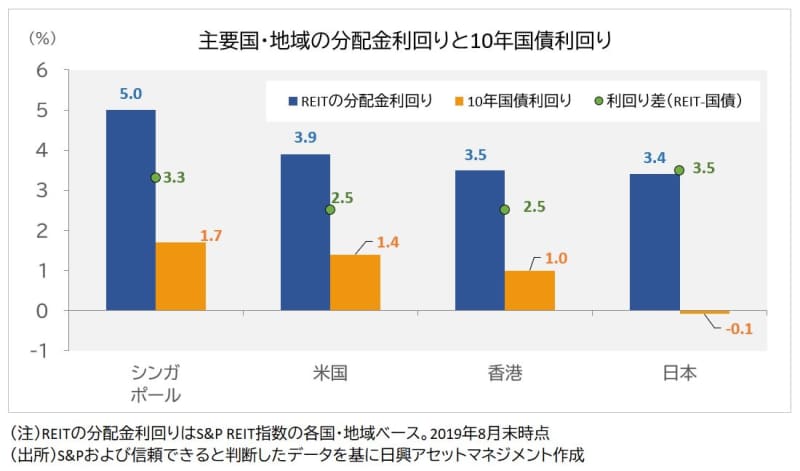

また、多くの国や地域で、家賃収入の90%超を分配する仕組みになっており、税制面でのメリットもあるため、分配金利回りは相対的に高い水準にあります。

このようにREITは、株式よりも安定した分配、債券よりも高い分配が期待できるので、長期で安定したキャッシュフローを獲得するには打ってつけなのです。

不動産投資の意義

ここで、不動産投資する意義を、不動産への投資と不動産デベロッパー株への投資の違いで見てみることにします。

不動産から得る家賃収入と、不動産から得る家賃収入を売り上げとする不動産デベロッパーが株主に支払う配当との違いは、「収益の一部を成長機会に投資するか、投資しないか」という点だけです。

具体的なイメージとしては、不動産への投資(≒REIT)は原則として家賃収入のすべてを所有者に支払いますが、不動産デベロッパーは家賃収入をすべて株主に配当として支払わないで、残りの分を新しい物件に投資する、といったところです。

つまり、株式への投資は「収益を内部留保」した分で成長が期待できますが、失速することもあるということです。一方、複数の不動産を所有するREITへの投資は、家賃収入が原則すべて配当として支払われるので、安定したキャッシュフローが期待されます。

とはいえ、REITが所有する不動産の空室が増えて家賃収入を得られなくなったり、競争激化で家賃を値下げせざるを得なくなることも想定されます。この対処として、REITは新規物件の取得や、リノベーション(大規模な物件改修)によって物件の魅力を高めることをします。

このように、REITは常に有利な賃料を確保し、長期に安定したキャッシュフローが得られるような工夫をしているのです。

リスク・リターン比較をみると…

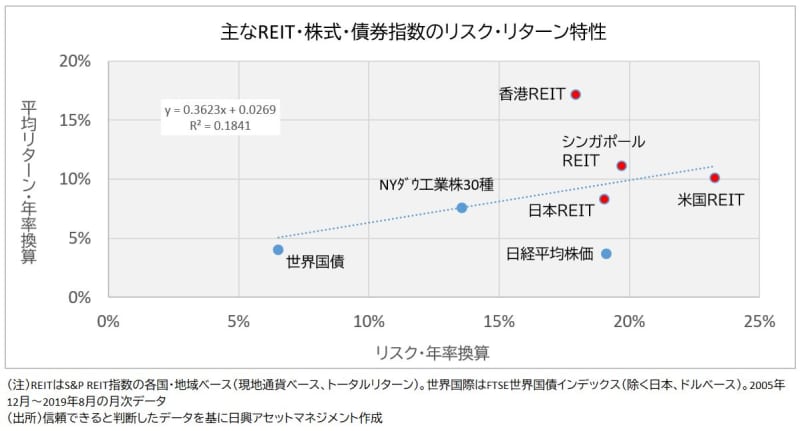

最後に、株式や債券とREITのリスク・リターン特性を見ておきましょう。

世界国債や日米の株式に比べて、REIT(指数)のリスクに応じたリターンの程度は相対的に高いことがわかります。中でも目を引くのは、同程度のリスクがある日本のREITや日経平均株価に比べて、シンガポールと香港のREIT(指数)のリターンが高い傾向にあることです(2005年12月から2019年8月の期間)。

これは、シンガポールや香港を中心としたアジア主要国が経済的に先進国レベルの生活水準であり、住宅にせよ、オフィスにせよ、安定した経済を背景に、成長が見込まれる中国に近接するメリットも享受できる環境にあることが、反映されているとみられます。

リスクとリターンの関係がそれぞれ異なることでわかるように、REITは株式や債券と併せ持つことにも適している、といえます。

併せ持つ際に参考となるのが、資産同士の関係を表す相関です。1に近いほど同じ方向に動き、-1に近いほど逆方向に動く傾向が強いことを表します。

グラフ期間で見ると、日経平均株価とNYダウ工業株30種のリターンの相関は0.66と高いのですが、REIT同士(シンガポール、香港、日本、米国)では、おおむね0.33~0.58と低めになっています。REITと株式の相関では、香港REITと日経平均株価は0.33と低くなっており、分散投資に適した資産であるといえそうです。

<文:チーフ・ストラテジスト 神山直樹>