読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、高収入であるものの重すぎる住宅ローンを背負った45歳の男性。浪費癖も重なり貯蓄は200万円、もう1人子どもが欲しいといいますが……。FPの坂本綾子氏がお答えします。

収入はそれなりにありますが、 年齢に対しての負債が大きいこと、また1歳の長男がいるのですが、もう1人子どもがほしいと考えた時、現状のままだと教育資金、老後資金がままならないのではと不安になっています。浪費癖が染みついているため、あればあるだけ使ってしまいます。

もし2人目ができて、子どもを中学から私立に進学させて、夫婦の老後も考えた場合、今後どの程度のお金が必要になるのでしょうか。よろしくお願いします。

〈相談者プロフィール〉

・男性、45歳、既婚(妻:39歳、会社員)

・子ども1人:1歳

・職業:会社員

・居住形態:持ち家(戸建て)

・毎月の世帯の手取り金額:150万円

・年間の手取りボーナス額:50万円

・毎月の世帯の支出目安:140万円

【支出の内訳】

・住居費:55万円

・食費:15万円

・水道光熱費:5万円

・教育費:6.5万円

・保険料:3.5万円

・通信費:2.5万円

・車両費:なし

・お小遣い:10万円

・その他:45万円(交際費、レジャー費、被服費ほか)

【資産状況】

・毎月の貯蓄額:10万円

・現在の貯蓄総額:200万円

・現在の投資総額:なし

・現在の負債総額:1億7,000万円(住宅ローン)

坂本:ご相談ありがとうございます。ぜひ2人目を産み、充実した生活を手に入れてください。そのためには、うすうす気がついていらっしゃるとおり、家計の見直しが必須です。

「重すぎる住宅ローン」と「染みついた浪費癖」

問題点はご自身で把握されているとおりです。大きく2つあります。

1つは、年齢に対して負債が大きいこと。年収が多いとはいえ、1億7,000万円の住宅ローンは、夫45歳、妻39歳のご夫婦には多すぎます。住居費の55万円はほぼ住宅ローンの返済分だと推測します。金利や返済期間が記載されていませんが、このままだと住宅ローンを返し終わるのは、夫が70歳を過ぎてからではないでしょうか? 現在の高収入はその頃まで続くのでしょうか?

もう1つは、浪費癖が染みついていて、あるだけ使ってしまい貯蓄が少ないことです。月10万円、年間120万円の貯蓄は、相談者の手取り年収が1,850万円あることを考えると少ないです。

バランスシートで家計の実態を把握

とはいえ、共働きで年収が高いことは大きな強みです。今スタートすれば、5~10年で家計は大きく改善するはずです。これまでのお金の使い方を変えるのは、言葉で言うほど簡単ではありませんから、モチベーションを上げて家計の見直しを成功させるために、ぜひ作っていただきたいのがバランスシートです。

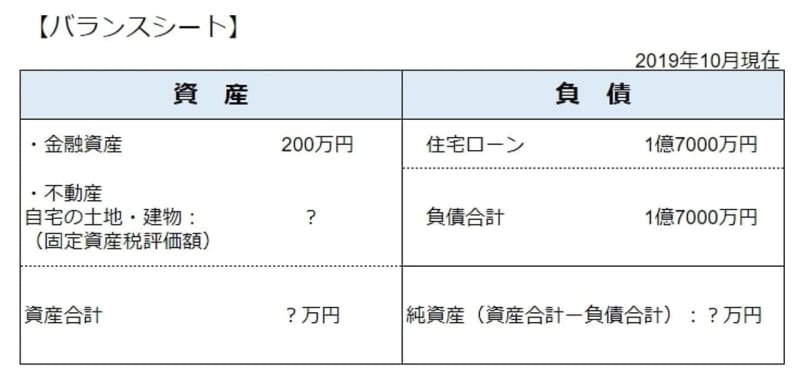

下は、相談内容をもとに途中まで作成したバランスシートです。

左側に資産を書きます。不動産は評価額がわからないので「?」としましたが、近隣の不動産価格から推定される時価または固定資産税評価額(固定資産税の課税明細書に記載)を入れてください。

不動産は売りたいときに売りたい価格で売れるとは限らないので低めに見積もって時価の7割程度の固定資産税評価額を使っておくと安心です。右側には負債を記載し、資産合計から負債合計を引いて純資産も計算します。

ご相談者様の場合、純資産は少ないか、赤字の可能性もあります。厳しいことを言うようですが、この現実をしっかり見てください。

金融資産が増える、または負債が減れば、純資産は増えます。純資産が多いほど家計の安定感は増していきます。住宅ローンを繰り上げ返済して負債を減らすよりも、当面は金融資産を増やすことに専念してください。

貯蓄目標は、5年で2,000万円。何を見直す?

具体的な貯蓄計画です。毎月の支出を100万円程度に抑え、月35万円を貯蓄に回します。

【支出の見直し】

・食費15万円

→12万円:子ども2人と夫婦の4人家族なら十分な金額

・水道光熱費5万円

→4万円:お風呂やシャワーの使い方、電力会社の選択で安くできる可能性あり

・教育費6万5,000円

→3万5,000円:1歳児には多すぎ。今後も当面は、この予算で。

・お小遣い10万円

→7万円:意識して引き締めを

・その他45万円

→30万円:レジャー費や被服費はもっと減らせる可能性もあるが、まずはこれくらいから。

<削減額合計>25万円

→現在の10万円と合わせて35万円を貯蓄に回す

毎月35万円を貯蓄に回せれば年間では420万円、5年で2,100万円貯まります。

手持ちの200万円を足して2,300万円。2,300万円の金融資産があれば、失業、災害、病気入院などいざという時の備えとして生活費の6ヵ月分(100万円×6ヵ月=600万円)を確保した上で、子ども2人分の教育資金1,700万円も手元に用意できます。

1人あたり850万円になりますが、この金額は理系の大学の4年間の授業料を高めに見積もった金額に相当します。大学が文系なら、私立高校の分もカバーできる可能性があります。

貯蓄が2,000万円を超えるまでは、気を引き締めて貯蓄を増やしてください。1年に一度、上記のバランスシートを作って、純資産が順調に増えて行くのを確認すると励みになると思います。

2人目を生んだ場合、幼保無償化で教育費負担はどう変わる?

さて、2人目を産んで、教育費と老後資金を確保できるかという点ですが、今の収入を今後も維持できて、月35万円の貯蓄を続けられるなら、それほど心配はいらないでしょう。

2人目の出産で妻が産休・育休を取ると、その間の収入はダウンします。しかし、出産手当金や育児休業給付金等を受取れるので、妻の収入の5~6割は補てんできます。

5年で2,100万円貯める予定が6~7年に伸びたり、復職後の数年間は時短勤務で妻の収入が減ったりするかもしれませんが、がんばって働き続けることが重要です。

収入が多いと、所得制限がある国や自治体の支援を受けられませんが、子育て世代には朗報があります。

ご存知かと思いますが、消費税率10%の引上げにともなって、親の収入にかかわらず3~5歳児の保育料が無償化さました。無償化には月当たりの上限額があるため、子育て費用がゼロ円になるわけではありませんが、けっこう大きいです。

さらに2人目の子どもは保育料が半額になります。仮に2年後に2人目が生まれたら、3歳児と0歳児なので、上の子は5歳まで原則無償、2人目は0歳から2歳まで半額で、その後3歳から5歳は原則無償です。

小学校や学童保育は、公立なら保育料ほどにはかかりません。塾や習い事にどれくらいお金をかけるかは親の判断しだいです。

貯めたお金の使い道

2人目を産んでも5~7年後には貯蓄がかなり増えているはずですから、次のステップとして、貯めたお金で住宅ローンの繰り上げ返済を検討します。住宅ローン減税を受けているなら、終わってからでいいでしょう。

10年後に2,000万円を繰り上げ返済すると、金利や借入期間によりますが、返済期間を3~4年短縮できるはずです。こうして10年がんばれば、バランスシートは大きく改善します。

10年後には夫55歳、妻49歳。この時点である程度の金融資産があり、住宅ローンの残高も減り、返済期間が短縮されていると安心です。このとき、子どもは上が11歳、下が8歳。中学から私立に通わせるなら塾代や授業料がかかり始めます。ここからは、手持ちの資産残高をみながら、年間で教育費をいくらかけるかしっかり考えましょう。

月35万円の貯蓄は年間420万円。この一部を年によっては教育費に回してもかまいません。ただし、2年後に2人目が生まれたとするなら、下の子が大学を卒業するとき、夫は69歳、妻は63歳です。勤務先の定年年齢や継続雇用、収入の見込を確認した上で判断する必要があります。

教育費は進路により500万~2,000万円とも言われています。これからの5~7年で、1人あたり850万円程度を用意できるなら、あとは子どもの希望やその時の家計の状況で決めましょう。

住宅ローンの繰り上げ返済もあと1~2回は行ないたいですね。変動金利で借りていて、今後金利が上がった場合は、繰り上げ返済で金利負担を減らすことを優先的に考えてもいいかもしれません。

現在は車を持っていませんが、子どもが2人になって、家族での外出などに車を使うようになった場合は、ついつい高い車を買ってしまわないように注意を。「その他」の支出として、見直し後も毎月30万円の予算があるので、車の維持費はここに含めるようにしてください。

収入を維持して長く働き続けることが重要

夫婦揃って高収入なのは専門職なのでしょうか? 子どもの教育費のみならず、親の収入維持や収入増のために必要な支出なら、お金を使うことも、これからの時代は考えたいですね。子どもの教育費が最も高くなる大学の時期に、夫は60代です。夫婦ともに65歳までは収入を維持し、可能なら70歳まで働く覚悟を持ちたいものです。

老後資金については、妻も働き続ければ夫婦で厚生年金をもらうことができます。年の差が6歳あるので、夫婦で満額を受け取れるのは、夫71歳、妻65歳のときから。現時点の水準なら、2人合わせて月30万円台の後半から40万円程度になりそうです。

現在の月当たりの支出は約100万円ですが、住宅ローン55万円と教育費3万5,000円がなくなれば、41万5,000円。子どもが独立し夫婦2人なら、食費や光熱費も減るでしょうから、贅沢をしなければ公的年金でやりくりできる可能性は高いでしょう。

公的年金で毎月の生活費をまかなえれば、老後資金は住宅のリフォーム代や医療費、高齢者住宅への入居費用として1,000万円から3,000万円あれば、普通に暮らす分には足りると思われます。

10年後以降、毎月35万円の貯蓄ができず、これを全部教育費などの支出にしてしまったとしても、今後10年間で貯めたお金と不動産があります。これから10年の過ごし方と、収入を維持して長く働き続けることができるかどうかがポイントです。