読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、会社からの補助が出る財形住宅貯蓄制度を活用しようか悩んでいる33歳の男性。今後、住宅購入をするかわからない中で利用するメリットはあるのでしょうか。FPの渡邊裕介氏がお答えします。

財形住宅貯蓄制度を活用しようか悩んでいます。今後、家を買うかわからない中で、毎年積立額の10%を会社が補助してくれるこの制度に取り組むのは得でしょうか? それとも損でしょうか? 目的外の取崩しの際は、補助分が違約金として清算されます。アドバイスよろしくお願いします。

<相談者プロフィール>

・男性、33歳、未婚

・職業:会社員

・居住形態:賃貸(一人暮らし)

・毎月の世帯の手取り金額:30万円

・年間の手取りボーナス額:90万円

・毎月の世帯の支出目安:25万円ほど

【支出の内訳】

・住居費:9万円

・食費:4万円

・水道光熱費:1万円

・教育費:なし

・保険料:1万円

・通信費:1万円

・お小遣い:4万円

・交際費:4万円

・その他:1万円

【資産状況】

・毎月の貯蓄額:5万円

・現在の貯蓄総額:700万円

・現在の投資総額:50万円

・現在の負債総額:なし

渡邊:こんにちは。ファイナンシャルプランナーの渡邊です。財形貯蓄制度に関するご相談ですね。

お勤め先によっては、財形貯蓄制度を導入されている企業もあるかと思います。ただ、制度の概要を把握されておらず、効果的な活用をしていない方もまだまだ多いので、今回は、財形貯蓄制度の概要と、効果的な活用についてお伝えしていきます。

3種類の財形貯蓄、それぞれの特徴

財形貯蓄とは、給料から一定額を天引きして、会社が提携している金融機関で貯蓄される制度です。制度を導入している企業の従業員だけが利用できます。

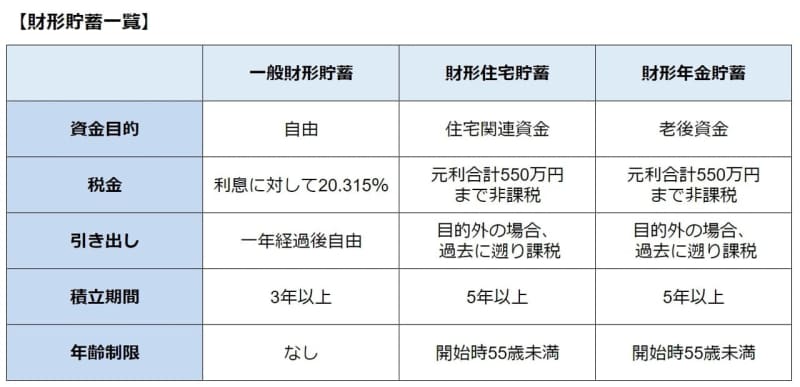

財形貯蓄には、「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」の3種類があります。それぞれの特徴をまとめてみました。

<一般財形貯蓄>

一般財形貯蓄は、目的関係なく、一部引き出しや解約などが自由にできる貯蓄です。自由度が高い分、税制上の優遇措置はありません。基本的に給与から天引きされることや、若干金利が高い以外は、普通預金で貯蓄するのと大きな変わりはありません。給与天引きのため、強制貯蓄するのには効果的です。

<財形年金貯蓄>

財形年金貯蓄は、満60歳以降に年金で受け取ることができる貯蓄です。60歳で退職をして、公的年金が支給されるまでの間、公的年金の替わりに受け取ることもできます。積立て終了から5年以内の据え置き期間を設定することもできます。

税金面では、財形年金貯蓄と財形住宅貯蓄、合わせて元本550万円までの利子について非課税となります。目的外の払い出しについては、過去5年間に非課税で支払われた利息に対して課税されますので、注意しましょう。

<財形住宅貯蓄>

財形住宅貯蓄は、マイホームの購入やリフォームなどの増改築のための貯蓄です。こちらも、財形年金貯蓄と同様、合わせて元本550万円までの利子が非課税となります。

目的外の払い出しについては、過去5年間に非課税で支払われた利息に対して課税されます。目的内で払い出しを受けるためには、床面積が50㎡以上など要件を満たしている必要があります。

上記3つすべてに共通する制度として、「財形持家融資」があります。これは、財形貯蓄を利用している者が、住宅の購入やリフォームを行う際に低金利で融資を受けることができる制度です。

利用するためには、財形貯蓄を1年以上継続していること、申し込み時点で財形貯蓄残高が50万円以上あることが必要です。融資限度額は、財形貯蓄残高の10倍以内、最高4000万円で、住宅購入やリフォームに関する費用の90%まで借りることができます。

このように、財形貯蓄制度は、強制的に貯蓄ができ、非課税のメリットや融資などの優遇を受けることができるので、うまく活用すると効果的です。

住宅購入するかわからない中で活用するメリットはある?

では、ご相談者の財形住宅貯蓄制度の活用についてはどうでしょうか。

検討するポイントは二つです。

まず一つ目は、将来、住宅購入もしくは、リフォームをする可能性があるかどうかです。積立額の10%の補助は魅力ではありますが、目的外の支払いでは返還しなければいけないことを考えると、住宅購入やリフォームの可能性がない中で、財形住宅貯蓄を利用しても意味がありません。

二つ目が、住宅購入以外の経済的な目標の有無です。仮に財形住宅貯蓄を利用すると、目的が限られるため、貯蓄する金額はブロックされることになります。他に使う目的があるにもかかわらず、住宅購入をする時まで利用することができないのはライフプラン上制限が入ってしまいます。

ご相談者が将来住宅購入をする可能性があるのかを再度しっかりと考え、買わないという選択肢があるのであれば、現段階で財形住宅貯蓄を始める必要はないのではと思われます。仮に、将来どこかのタイミングで購入すると決めたのであれば、他の経済的目標とのバランスを考え、毎月の積立金額を検討しましょう。

手段から決めるのはNG、貯蓄計画の立て方

貯蓄計画を立てる際に重要なのは、貯蓄の目的と期限、金額を設定し、最後にどのように貯めるかです。

先にどのように貯めるかの手段から入り、金融商品を決めると、効果的な貯蓄計画は作れません。

まずは、ご自身のライフプランを考え、どのようなライフイベントが考えられ、どのような生活をしたいかを整理した上で、効果的な方法を検討しましょう。