2023年(令和5年)10月1日から「インボイス制度」(正式名称は「適格請求書等保存方式」)が導入される予定です。

インボイス制度は、すべての事業者に関係するもので、特に、免税事業者であるフリーランスや小規模法人には大きな影響が出てくる見通しです。

免税事業者とは、主として年間売上1000万円以下などの一定の要件で、消費税の納税を免除されている事業者のことです。一方、課税事業者は、消費税の預かりと納付を通じて消費税を納税する義務を負う事業者のことをいいます。

インボイス制度の仕組みや、導入によってどんな影響がでるのかについて2回に分けて解説をしていきます。

まずは知っておきたい「消費税の納税の仕組み」

そもそも消費税はどのように納税されているのか、その簡単な仕組みを知っておきましょう。

たとえば、スーパーが600円(消費税60円、税込660円)で仕入れた商品を、消費者であるお客さんが1000円(消費税100円、税込1100円)で買ったとしましょう。スーパーは、お客さんから受け取った消費税額100円を納税するのではなく、商品の仕入に掛かった消費税60円を差し引き、40円を納税します。

スーパーに商品を納品した業者は、原材料等の仕入に300円(消費税30円)掛かっていたとすると、60円から30円を差し引きした30円の消費税を納税します。

実際には、消費税の掛かる取引と掛からない取引があったり、もう少し複雑ですが、簡単な消費税の徴収の流れとしては「預かった消費税」から「払った消費税」を差し引いた差額を納税する、というようになっています。

この仕入に掛かった消費税のことを「課税仕入」といい、売上げによって預かった消費税から課税仕入を差し引くことを「仕入税額控除」といいます。このように仕入税額控除をして消費税を納税している事業者を「課税事業者」といいます。

一方で、小規模事業者への負担の配慮から、主として年間売上1000万円以下などの要件で、消費税の納税を免除されている事業者があり、それを「免税事業者」といいます。

免税事業者の場合、上記のスーパーの例では、税込1100円をもらい、商品仕入の税込660円を引き、440円が手元に残ります。課税事業者であれば、440円のうち40円は納税しなといけませんが、免税事業者はこれが免除されることで40円得をするわけです。この中小・零細企業の負担を軽くするために導入された特例によって、免税事業者が得をしている税金のことを「益税」といいます。

この益税の規模は、会計検査院研究(2011年)によると、推計で約5000億円(2011年当時の税率で)あると試算されており、消費税10%で計算すると約8000億円にも及ぶとされています。

消費税率は10%に引き上げられますが、食料品等は8%に据え置くなど軽減税率が採用され、複数税率化される中で、消費税の仕入税額控除の金額を正しく計算するために導入されるのが、インボイス制度です。

免税事業者は不利に?今までと何がどう変わるのか

インボイス制度とは、簡単にいうと、税務署長に申請して登録を受けた課税事業者が発行するインボイス(請求書や納品書)に記載された税額のみを、仕入税額控除することができる方式をいいます。

登録を受けた課税事業者のことを「適格請求書発行事業者」といい、この適格請求書発行事業者が発行する「適格請求書」を保存することが、仕入税額控除をするために必要になります。

登録を受けられるのが、“課税事業者のみ”であるため、免税事業者はそもそも適格請求書発行事業者の登録ができないということになります。そのため、課税事業者は、免税事業者が発行する請求書では仕入税額控除ができなくなるのです。

そうなると、免税事業者は、売上先から今までの本体価格を税込みの価格にして取引を要求されるか、または、そもそも課税事業者でないと信用力が低いなどの理由で、取引要否に影響が生じるなどの事態が予想されます。

詳しくは後述しますが、影響を緩和する経過措置があるとはいえ、インボイス制度の導入がこのままされると、免税事業者にとっては、取引がなくなったり、今まで懐に入れられていた益税の恩恵が受けられなくなってしまうわけです。

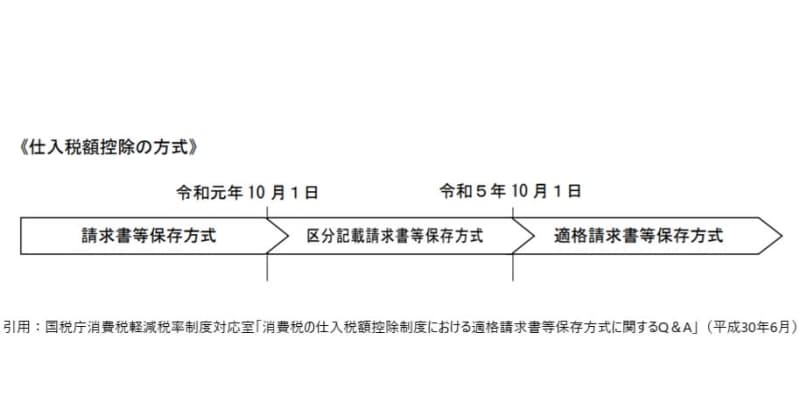

導入は2023年10月から。それまでは段階的に

軽減税率自体が2019年10月以降から新しく導入される制度であることも踏まえ、インボイス制度の導入は2023年(令和5年)10月1日以降で、それまで時間をかけて段階的に行われます。

2019年10月1日以降、インボイス方式が導入される2023年9月30日までの4年間は経過措置期間として、「区分記載請求書等保存方式」が適用されます。この経過措置期間は、請求書に、発行者の氏名または名称・取引年月日・取引内容・取引金額・交付を受ける者の氏名または名称に加え、軽減税率の対象である旨と税率ごとに合計した対価の額を記載することとされています。

区分記載請求書等保存方式ではまだ、課税事業者と免税事業者の区別はされません。

そして2023年10月1日以降、従来の「請求書等保存方式」から「適格請求書等保存方式(インボイス方式)」への変更が予定されています。適格請求書発行事業者になるなら、それまでに登録申請を済ませておくのがいいでしょう。その場合、原則として2023年3月31日まで(困難な事情がある場合には2023年9月30日まで)に申請書を提出する必要があります。申請書は、2021年10月1日から税務署に提出できます。

また、免税事業者の経営悪化の影響を緩和するため、経過措置として、免税事業者からの仕入についても、2023年10月1日から6年間は一定割合(当初3年は80%、後の3年は50%)まで仕入税額控除が認められるとされています。

とはいえ、全額ではないので、取引を見合わされたり、仕入税額控除ができなくなる分の実質値引きを要求されることについての懸念は残ります。

まとめるとスケジュールは以下の通りです。

請求書はどう変わるのか?

2019年9月末までの従来の制度は、請求書等保存方式というもので、請求書に発行者の氏名または名称・取引年月日・取引内容・取引金額・交付を受ける者の氏名または名称を記載。仕入税額控除をする事業者は、請求書を保存することが定められていました。

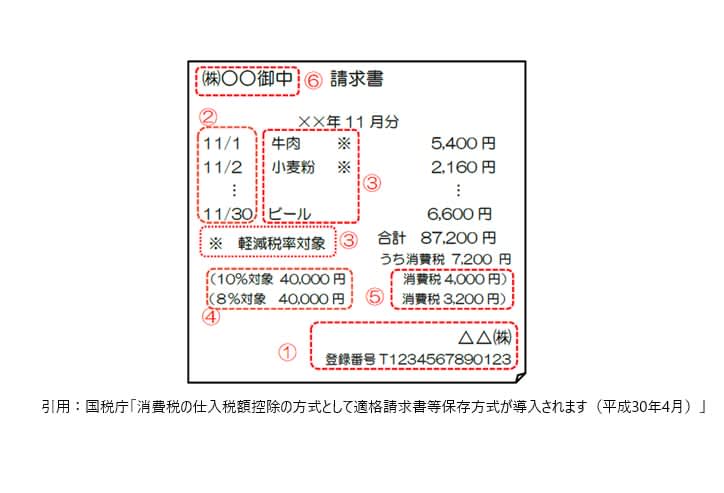

しかし2019年10月以降、記載事項が増えることになります。インボイス方式(適格請求書等保存方式)では、請求書に下記の内容を記載する必要があります。

1.適格請求書発行事業者の氏名又は名称及び登録番号

2.取引年月日

3.取引内容(軽減税率の対象品目である場合はその旨)

4.税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率

5.消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

6.書類の交付を受ける事業者の氏名又は名称

インボイス制度の大まかな仕組みと導入による影響について解説しましたが、次回はのそれらを踏まえて、免税事業者のままでいた方がいいのか、それとも課税事業者になるべきか、それぞれのメリットとデメリットをあげて解説をしていきます。