ここ数年、ドル円相場の値幅は徐々に狭くなっています。来年はこうした傾向に変化が見られるのでしょうか。金利とその他の要因から検証してみたいと思います。

「金利」がテーマだった2019年

為替市場の値動きを予想する際、何を重視するかは人それぞれですが、金融政策や金利の方向性は重要な要素として市民権を得ているに違いありません。確かに、「お金は金利の低いほうから高いほうへ流れやすい」という考え方に真っ向から異議を唱えることは困難です。

実際に2019年を振り返れば、世界的な「金融緩和競争」に象徴されるように、金利がテーマだったといえます。中心となったのは米連邦準備制度理事会(FRB)であり、追随するように多くの新興国が金融緩和を実施しました。

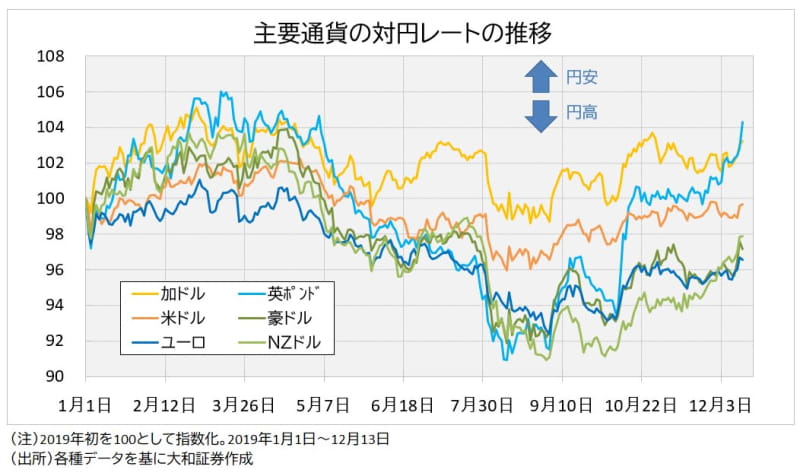

また、主要国でもユーロ圏のほか、豪州やニュージーランドが金融緩和に舵を切っています。下図は主要通貨の対円レートの推移ですが、ユーロ、豪ドル、NZドルは年初比で下落していることがわかります。ただし、すでに潮目が変化している様子がうかがえ、金融緩和効果は一巡しつつあるもようです。

では、米ドルについてはどうでしょうか。この1年は確かに円高ドル安傾向であったものの、値幅が狭く、日米金利差縮小による円高を予想していた向きにとってはやや誤算だったかもしれません。

ただし、過去を振り返っても、ドル円と日米金利差の連動性にはムラがあります。もちろん、金利動向は軽視できないものの、ドル円相場を予想するうえで絶対視もできないということでしょう。

2020年は「金融緩和競争」が終了へ

ところで、2019年最後となる米連邦公開市場委員会(FOMC)会合が、12月10~11日に開催されました。結果は予想通り、金利据え置きでした。

今回公表されたFOMCの各メンバーによる政策金利見通しによれば、2020年を通じて金利据え置きを見込む向きが大勢となっています。また、2021年以降を見通しても、利下げを想定しているメンバーは皆無です。利下げ休止というシナリオはFRB内で完全に支持されていると言ってもよいでしょう。

一方、金利見通しの不確実要因として、米中関係の悪化を挙げないわけにはいきません。ただ現実問題として、米大統領選の年に現職大統領が景気悪化を招くような行動を取ることは想像しにくいものがあります。

トランプ政権の優先順位の高さでいえば、とりわけ米国経済ということになるでしょう。そのためのカードとして対中関税撤廃はかなり有効と思っているのではないでしょうか。トランプ政権による米国経済を優先する政策が、結果的に世界経済にとって何よりの贈り物となってもおかしくありません。

2020年は世界的な「金融緩和競争」が終了する公算が大きいでしょう。金融緩和余地が小さいとして相対的に優位な立場だった円は、一転して多くの通貨に対して売られやすい通貨になることが予想されます。

今後のドル円相場でカギを握るのは?

ドル円相場の安定について、日本銀行の雨宮正佳副総裁は12月12日、「日米の物価情勢が似通ってきたことも背景にあるのではないか」という見解を示しました。どういうことなのか、ここで物価と為替レートの関係について簡単に触れておきたいと思います。

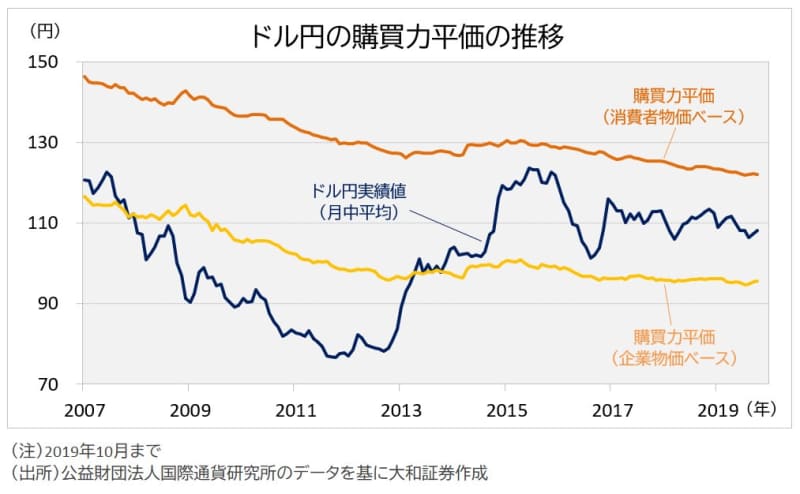

これまでは、米国のほうが日本よりも趨勢的に物価上昇率が高く、相対的に貨幣価値の目減りが大きい状況でした。すなわち、物価面からは円高ドル安の進捗が自然な形といえました。

一方で、最近は両国の物価格差が縮小したことによって、確かに「購買力平価」の低下(=円高ドル安)ピッチが緩んでいることがわかります。特に、企業物価ベースでは直近やや上方へと反転しており、円高圧力が弱まっている1つの要因といえるかもしれません。

日本の場合、輸入物価におけるエネルギーのウエートが高く、物価全体に与える影響も大きくなっています。したがって、エネルギー価格が上昇すれば、物価面からさらに円安圧力が強まることになるでしょう。加えて、エネルギー価格が上昇した場合は日本の貿易収支が悪化しやすく、実需の資金フローからもリスクは円安方向といえます。

2020年のドル円相場を予想する

為替市場、特にドル円相場の値動きを予想する場合、金利が重要な要素であることは否定しないものの、原油をはじめとするエネルギー価格の動向をより重視したいと思います。そのうえで導いた結論が「ドル円相場の安定は常態化するのではないか」というものです。

シェールオイルが存在感を増す中で、原油市場の需給バランスは従来に比べると、恒常的に崩れにくくなっている印象があります。結果、日本の物価は安定的に推移、かつ、貿易収支を通じた実需の資金フローの急変動もなかなか想定できません。

以上を踏まえたうえで、2020年のドル円相場を見通した場合、1ドル=110円を基準に、若干円安水準でのモミ合いが基本シナリオです。予想外に米中関係が悪化し、世界的な「金融緩和競争」が再開した場合は105円方向への円高もありえるでしょう。

一方、円安方向へのリスクとしては、国内勢の実需資金の偏りが挙げられます。原油価格が需要の急回復によって上昇し貿易収支が悪化、ないしは対外直接投資が一段と拡大することがあれば、115円を目指す可能性も否定できません。

<文:投資情報部 シニア為替ストラテジスト 石月幸雄>