読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、4000万円のマイホーム購入を検討中の共働き夫婦。第2子、第3子を希望する中、住宅ローンの借入額が妥当なのか知りたいといいます。FPの秋山芳生氏がお答えします。

住宅購入を検討中です。住宅ローンの借入額は妥当でしょうか。また住宅ローンの返済を続けながら、教育費と老後資金を貯めていくことは可能でしょうか。

購入希望の住宅価格は、土地、建物、外構、諸費用すべて合わせて4000万円です。自己資金は550万円を予定していて、借入額3450万円、変動金利0.55%、返済期間35年でローンを組みたいと考えています。

結婚後に始めた夫婦の貯金はまだ250万円ほどしか貯まっていないため、何かあった時のための貯金として50万円を残し、私が結婚前に貯めた貯金800万円から350万円出すことになっています。夫の結婚前の貯金はほとんどありません。

現在、私は育休中です。9月からは時短で復帰予定、月収は約15万円程度になると考えています。今後第2子、可能であれば第3子の出産を希望しています。アドバイスよろしくお願いします。

<相談者プロフィール>

・女性、29歳、既婚(夫:33歳、会社員)

・子ども1人:1歳

・職業:会社員(9月に時短で復帰予定)

・居住形態:賃貸

・毎月の手取り金額:35万円

(夫:30万円、妻:5万円※復帰後は15万円の予定)

・年間の手取りボーナス額:なし

・毎月の世帯の支出目安:25万円

【支出の内訳】

・住居費:6万円

・食費:3万円

・水道光熱費:1.5万円

・教育費:1万円

・保険料:1万円

・通信費:1.5万円

・車両費:1.5万円

・お小遣い:4万円

・その他:5.5万円

【資産状況】

・毎月の貯蓄額:10万円

・年間ボーナスからの貯蓄額:なし

・現在の貯蓄総額:250万円

・現在の投資総額:なし

・現在の負債総額:なし

秋山:ご相談いただきありがとうございます。ファイナンシャルプランナーの秋山です。住宅購入を考えていらっしゃって、購入価格の妥当性と、返済を続けながら教育資金と老後資金を貯めていけるかが気になるのですね。

今後子どもが3人に増えると家計は…

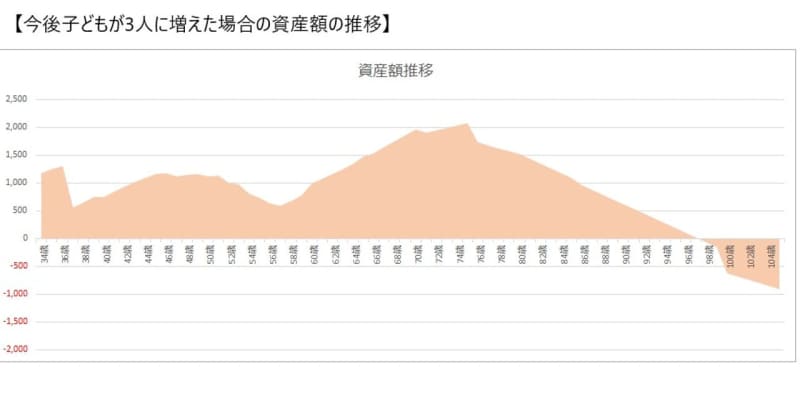

ライフプランを組んでいく上では、何を重要視してどんな人生にしていきたいかが一番重要になります。いただいている情報では精緻なプランを組むことができませんが、今後お子さんが3人になることを前提に、以下の条件でシミュレーションをしてみたいと思います。

いただいた条件であれば、ご主人が97歳、ご相談者様が93歳まで資産はショートしないという結果になりました。当然、諸条件によって変わってきますが、参考にしていただければと思います。

お子様の教育費については、簡単な習い事の費用は含まれていますが、高校から私立に進学したり、大学で私立理系などを選択した場合は、費用がさらにかかることになります。またご両親がご健在の場合、介護や終活のサポートに費用がかかる場合などもあるのでその点は留意ください。

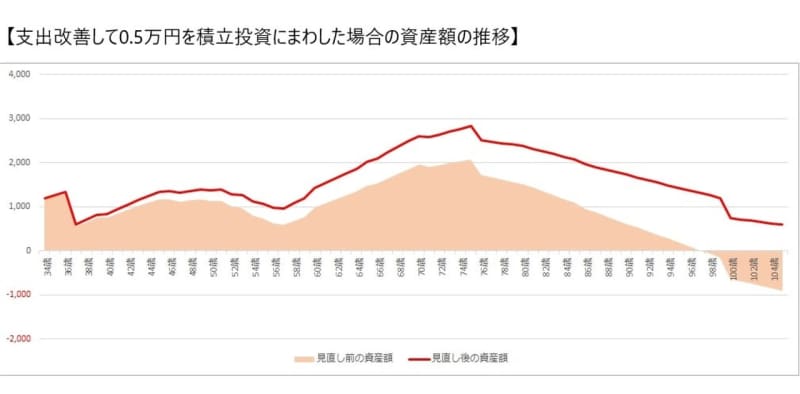

月1万の“ちりつも”が老後不安を払拭

いただいた家計情報では、特に大きな無駄遣いはないように見えますが、通信費、保険料、お小遣い、その他から合わせて月1万円程度の支出改善ができるのではないかと思います。支出改善で1万円を捻出し、そのうち0.5万円を投資にまわして積み立てると、老後の資産は大きく変わってきます(複利で60歳まで平均利回り3%、60歳以降は1.5%で運用することを想定)。

まさに、チリも積もれば山となるで、100歳以降まで資産が残ることになります。

上記から、総額4000万円の家を買うことはできますが、共働きで収入を維持していくという前提に立つので、家計改善もがんばりつつ、健康にも気をつけていただければと思います。

いつがベスト?住宅購入のタイミング

「いつ買うのか」というのは、住宅購入の大きなテーマになります。「子どもは3人の予定だったが2人になった」「実家の親と同居することになった」などということはよくある話です。家は大きな買い物になる上、融通が利きづらいものです。家族のフォーメーションが決まってから購入したほうが間取りや広さなどを合わせやすいですよね。

一方で、賃貸に住み続けるよりも早く買ったほうが得と考える方も多いです。たしかに、現在かかっている6万円の家賃は年間で72万円、2年経つと144万円になります。もし購入していればその分はローン返済にあてられます。

また住宅ローンを組むとき、一定の要件を満たすと住宅ローン控除が受けられます。住宅ローン控除は、4000万円までの住宅ローンについて年末残高の1%を税金から直接控除されるものですから、10年間で最大400万円減税されることになります(※長期優良住宅などの場合、5000万円が上限で500万円の控除が最大)。

2020年末までに購入した場合、控除期間は13年間。これで2019年に引き上げられた消費増税分を実質なくすことができます。ただし、2021年以降どうなるかはまだ決まっておらず、住宅ローン控除自体がなくなる可能性もあります。もちろん景気が悪い場合は景気刺激策として延長される可能性もありますが、現状ではなんとも言えない状況です。

一方で住宅市場は現在もまだ高止まりですが、少し下降気味ではあるので、先々のほうが多少値段は安くなっていく傾向にあるでしょう。また2022年には生産緑地の開放があり、田畑の一部の土地に賃貸マンションなどが建ち、住宅供給が増えると、住宅価格が下落していくことも考えられます。

上記を鑑みて、急いで買うのがいいのか、しっかり家族の体制ができてから購入するのがいいのかを検討してみてください。筆者としては、住宅購入は体力もいるし、失敗すると取り返すのが大変なので、焦らずしっかりと家族の構成が見えてから購入することをおすすめします。

想像以上にかかる、住宅購入にともなう出費

今回は土地・建物・外構・諸費用を合わせて4000万円を総予算として、そのうち550万円を自己資金で用意するとしていますが、計画立てて支出していかないと、予算をオーバーしかねないので注意してください。

まず、住宅ローンの頭金についてです。金融機関によっては頭金なしのフルローンで借りられるところもありますが、フルローンでは審査が通りにくかったり、金利が高くなってしまうことがあります。住宅にかかる費用の1割ほどは、頭金として入れておきたいところですが、そうすると4000万円の住宅の場合、400万円が必要になります。貯金から住宅に充てる予算は550万円だったので残りは150万円ですが、住宅ローンの事務手数料や諸費用(抵当権設定費用、登記関連費用、印紙税など)に充てるとほとんどなくなってしまうでしょう。

ここにプラスαで、カーテン代、エアコン代、家具・家電、引越し費用、火災保険、不動産取得税などがかかってきます。家を買うとエアコンがついてないことが多いですし、エアコンは取り付け費用が別途かかることもあります。カーテンも窓の大きさによって異なってくるので、今までのものが使い回せないことが多いです。そして、せっかくの新しい住居なので、「ああしたい、こうしたい」と家具なども新調したいと思うことが常です。

当然、住宅ローンを組む場合は火災保険に必須で入らなければなりませんし、地震保険を検討する人もいるかもしれません(筆者は地震保険はおすすめしませんが)。引越し費用も、ファミリー用は単身者に比べると高くなることがあるので注意が必要です。ぜひ複数社を比較して検討いただければと思います。

また忘れた頃にやってくるのが不動産取得税です。新居に入居してしばらくすると、都道府県などの自治体から納税通知書が送られてくるのですが、これを想定していないと予算オーバーということになります。

このように、後から費用が必要になってくると、当初予定していた以上にお金がかかることがあります。住宅購入費にどこまでの費用を含めるのかにもよりますが、結局家庭のお金から出すことに変わりはないので、しっかりと先読みして項目を洗い出していくことが重要です。

変動金利と固定金利、どちらを選ぶ?

住宅ローンの金利ついて、金利0.55%を想定されているので変動金利を予定されていると思います。私も現状のローン環境をみると変動金利を選択した方が有利であると見ています。

変動金利は文字通り、金利が変動するので、将来金利が高くなった場合は返済金額が高くなる可能性があります。ただし、固定金利を選択した場合は「最初から金利が高い」ので、総返済額は仮に金利が上昇しても変動金利のほうが有利であることが多いです。

仮に、変動金利0.5%と、固定金利1.3%で借りた場合を比べると、変動金利が10年ごとに0.5%ずつ増えていき、30年後に2%を超える金利になっても、総返済額は変動金利を選んでいたほうが安くなります。これは、金利が上がる前から返済していたことによって元金が少なくなっているからです。

ちなみに余談ですが、変動金利を選択して仮に市場の金利が下がっても、金融機関は契約したときの金利より住宅ローンの金利を下げてくれることはないので、上がることはあっても下がることはないということだけお知りおきください。

金利の低さだけに魅かれて金融機関を選ばないように

全体的に低金利が続いていますが、2020年3月現在であれば、ジャパンネット銀行は0.399%と非常に安くなっています。ですが、同銀行はがんになると支払いの一部が免除になる「がん特約」や「疾病特約」をつけると金利が高くなるので、そういった保険部分の充足を図るのであれば住信SBIネット銀行のほうがお得になることが多いです。求める条件によってベストな金融機関も変わってきます。

例えば一般的な金融機関で変動金利を選ぶ場合、「5年ルール」「1.25倍ルール」など、金利が上がった際に支払い金額が上昇するのを抑えてくれるルールがあります。

5年ルールは、仮に途中で適用金利が引き上げられたとしても、5年間は毎月返済額を変えないという契約上の約束です(元利均等返済の場合)。また5年ごとに返済額を見直す際、それまでの1.25倍までしか毎月の返済額を上げないというのが125%ルールです。

これにより、仮に毎月住宅ローンを10万円返済していたとして、5年で金利が急上昇しても、毎月の支払額は12.5万円までしか上がらないということになります。金利が急上昇している局面は非常に好景気になっているか、インフレを起こしていると想定されるので、この返済金額の上昇もそれほど心配しなくてもいいかもしれませんが、支払金額の急上昇につながらないというのは精神衛生的に助かります。

ただし、ジャパンネット銀行はこの「5年ルール」「1.25倍ルール」を採用していないと明記されています。金利が非常に低いのが魅力の同銀行ですが、金利だけに惑わされず、手数料や団体信用生命保険の充実度合いなども含め、複数の金融機関を比較していただければと思います。

繰り返しになりますが、ご夫婦で力を合わせていくことが何もよりも重要になります。人生色々なことがあると思いますが、これからお子さんも増えて楽しいことがいっぱい待っていると思いますので、計画を立てて謳歌していただければと思います。

以上、ご参考になれば幸いです。