昨年、話題になった書籍「FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド」(ダイヤモンド社)をご存じでしょうか。

著者であるクリスティー・シェン氏はカナダ国籍の女性で、31歳の若さで早期リタイアしました。この本は、「私は若くしてリタイアを達成しました」という自慢話でも、「稀有な才能や幸運の持ち主しか辿りつけない無謀なゴール」を語った内容でもありません。

どのような考えでそこに至ったのか、気づき(マインド)と戦略と時間を駆使した、「生活のための知恵」を学ばせてくれます。

早期リタイアは、決して無謀なチャレンジではないのですが、誰でも簡単にできるわけでもありません。今回は、FIRE(経済的自立早期リタイア)術とはどんなものなのか、ポイントを整理して解説します。(次回はどのようにして私たちの実生活に取り入れるべきかを解説します)

FIRE(経済的自立早期リタイア)とは何か?

FIREとは、英単語の頭文字から取られた造語です。

Financial ・・・ 経済的

Independence ・・・ 独立

Retire ・・・ リタイア(現役引退)

Early ・・・ 早期

経済的な独立とは、つまり「お金に困らないで自由に生活をする」という事です。それを出来るだけ若いうちに達成(早期リタイア)するにはどうすれば良いのか。

額に汗し、一生懸命ツラい仕事に耐え抜くことが美徳とされる我々日本人には、特に馴染みにくい考え方かもしれません。ただ、盲目的にこの考え方を拒絶するのは、少々もったいないと思います。なぜならFIREという考え方は、別に仕事を否定しているわけではないからです。

生活のためのお金に縛られず、自分にとって価値のある、本当にやりたい仕事をするにはどうすれば良いのか。その時間の質や量の改善を本気で行うことが、「経済的な独立」の第一歩になる、そんな考え方です。

FIRE(経済的自立早期リタイア)の構造

米国トリニティ大学が、1926年~1995年に渡る69年間、退職者の保有する金融資産の推移を調査した膨大なデータを用いた研究があります。それによると、下記のような構造を構築すれば、30年間、元手を減らすことなく、利益(生活費)を生み出し続けられる確率が95 %となりました。

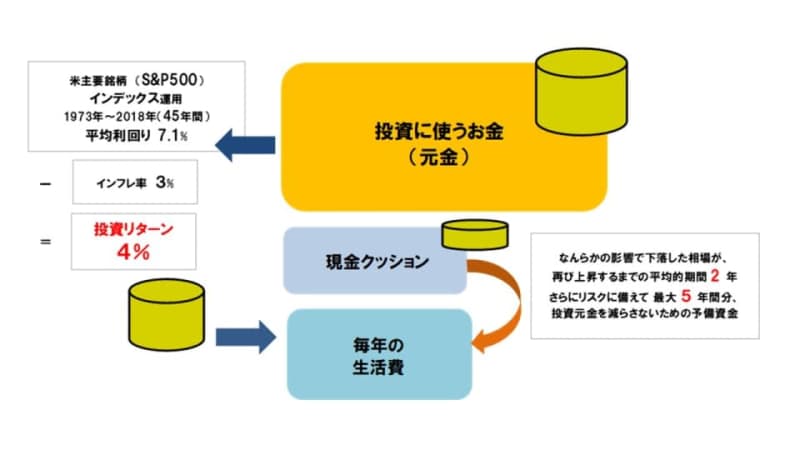

FIREの考え方には「4%ルール」というものがあります。これは投資元金に対して、リスクを抑えながら極めて安定的に得られるリターンが4%となることから、毎年の生活費を4%以内に抑えることで、理論上、運用益だけで生活できる状態になることを指します。

逆算をすると、毎年の生活費の「25倍」の資産が貯まったら、毎年の生活費を運用益だけで賄える状態になります。

大暴落が来ても通用するのか

ただ、投資というのは相場に作用します。2008年のリーマンショックや、記憶に新しい2020年のコロナショックと言った、世界的な金融危機は度々やってきます。多くの投資初心者は、相場が下がってしまうと、これ以上の損失が怖くなって売却します。

そして相場が上昇をすると、もっと値上がりすると考えて購入をします。「底値売り」や「高値掴み」という、最悪の状態が生まれてしまいます。

もちろん未来の相場は誰にも分かりません。だからこそ膨大な過去の歴史から学び、類推し、確率や統計を駆使して戦略的に予測します。そこで大事なのが、相場が下がったら上がるまで待つ、というごく当たり前の考え方です。

ではその時、どれだけ待てばいいのか。投資用に準備したお金に手を付ける事なく、万が一のための予備資金をいくら備えれば良いのか。それが現金クッションです。

現金クッションという考え方

平均して2年間で相場は戻る確率が高いという検証結果を元に、さらに最悪を想定した上で、生活費 5年間分を用意出来るなら、よりリスクが減らせる仕組みです。

上記を元に、仮に毎年の生活費を 400万円 と想定して、リタイアできる貯蓄額を計算すると、以下の通りです。

・毎年の生活費 400万円 × 25倍 = 1億円

・現金クッション 400万円 × 5年分 = 2,000万円 合計 1億 2,000万円

しかし、ごく平均的な家庭では1億円超の貯蓄をするのは容易ではありません。ここでお伝えしたいのは「1億円を貯めましょう」という事ではなく、まずは上記のような理屈や「考え方」を知ることの重要性です。

95%でもまだ不安。さらにリスクを抑えるための戦略

「FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド」の著者は中国の農村で育ったカナダ国籍の女性です。決して裕福だったわけではなく、むしろ貧困層に位置する家庭で生まれ育ったそうです。

そんな著者は、例え95%という確率で30年間、元金が減ることなく運用益で生活できるというデータがあっても、安心はできませんでした。そこでどんな事を考えたのか。いくつか興味深いポイントがあります。

ポイント1 支出のコントロール

「投資に必要な元金」「現金クッション」「毎年の生活費」の関係性から、支出項目である「生活費」の金額が下がれば下がるほど、元金や現金クッションに必要な金額も比例して減少します。

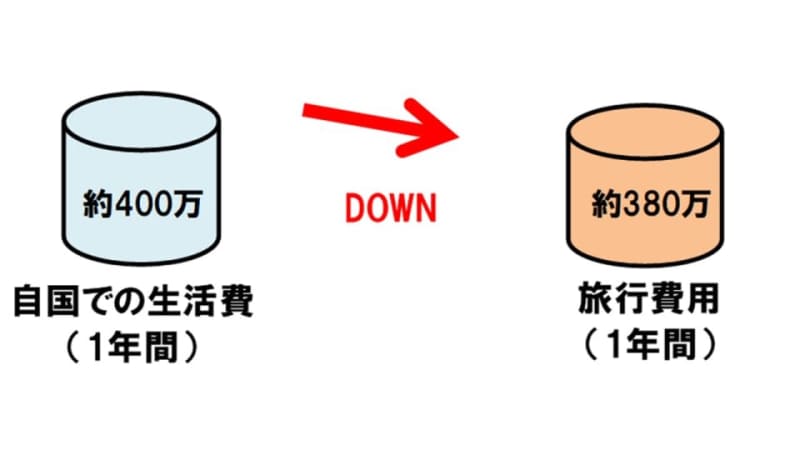

同書には、非常に特徴的なエピソードがありました。著者は幼少期から「世界一周旅行」が夢でした。それはどうしても叶えたい夢だったため、早期リタイアを実現した最初の年に、細かな必要経費の予算組みをせず、1年間の世界旅行に飛び出したそうです。

1年後、手元にある大量の領収書(1年間分の旅費)を計算して驚きました。好きなように旅行をしたはずなのに、今までの生活費を僅かに下回っていたからです。

旅行していた方が生活コストは安い?

なぜそのような事が起こりえるのか。それは国による物価の違いです。イタリア、フランス、アメリカ、日本、タイ、マレーシアなど、それぞれ物価の違いがある国に滞在をしていましたが、東南アジア圏での滞在費用は驚くほど安いものになったそうです。

著者曰く、タイやマレーシアへの旅行は素晴らしく充実していて、もっと滞在していたかった、とさえ思ったそうです。

つまり理屈だけで考えると、自国で生活をしているよりも、旅行に行けば行くほどお金がかからなくて済む、と言えます。著書の言葉を引用するなら、「旅行をすればするだけお金が貯まる」状態です。

この結果は、仮に投資による運用益が想定よりも減少した相場になったとしても、「旅行の行き先」を変えるだけで支出(生活費)を抑えることが出来るため、運用のリターンをコントロール(リスク軽減)できると考えられます。

ここで私たちが考えるべきは、「自分にはこんな優雅な生活なんて無縁だ」と思考を止めてしまう事ではありません。私たちの生活に置き換えた場合、同じ項目の支出でも中身を変化させるだけでリスクに対応することが出来る(コスト削減)、という事実です。

リスク軽減(ポートフォリオ)のコントロール

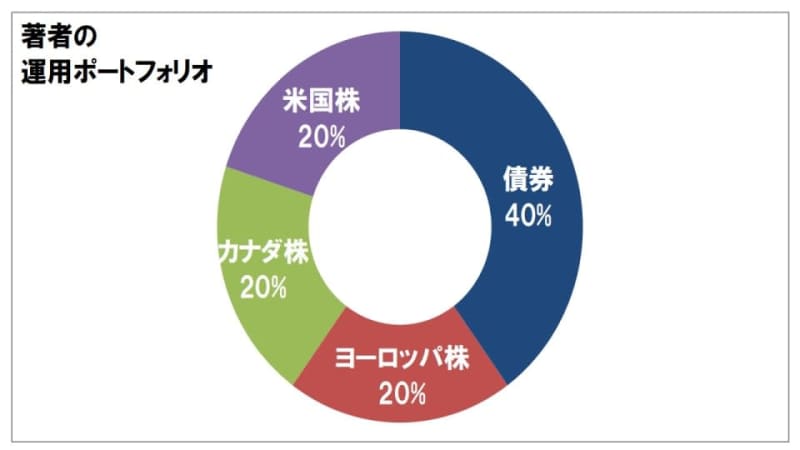

また一般的な投資家に比べ、この著者の投資に対するリスク感度は非常に高いものだったため、運用のポートフォリオも、比較的保守的なバランスになっています。

債券投資の比率を40%、その他の株式に60%。また株式の比率も、米国、カナダ、ヨーロッパと地域分散しています。

大きなリターンを狙うわけではなく、堅実に4%のリターンを得られることを目指しているポートフォリオと言えます。

知識でお金をコントロールする力

いかがでしたでしょうか。今回は、あくまで「FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド」の中に詰まっている、早期リタイアに必要なポイントを解説しました。

もちろんこの著者と同じように、31歳の若さで1億円以上を貯め、運用益だけで世界旅行をしながら暮らしていきたいと考える方にとっては、全く同じ「やり方」は有効です。ただ、おそらく多くの方にとっては、それは現実的ではないのではないでしょうか。

そんな私たちがこの本から学べることは、私たち自身を取り巻く環境や人生において、使える知識とは何かということです。次回は、具体的に私たちの生活に取り入れるべき知識や知恵を解説したいと思います。

※図表は著作を参考に筆者作成