**なぜ今、『統合思考経営』なのか?

~ESGを踏まえた長期にわたる価値創造のために~

第18回**

[SBJ Lab Senior Practitioner of Integrated Thinking

サンメッセ総合研究所(Sinc)所長/首席研究員 川村雅彦](https://www.sustainablebrands.jp/sbjlab/index.html)

2022年は新サステナビリティ情報開示基準元年!?

ーーTCFDを基礎とする3つの公開草案:SEC、CSRD/ESRS 、ISSB

前回のコラムでは、メガトレンド・シリーズの一つとして「人口・人口動態」について述べましたが、今回は一旦中断して、別のテーマ「サステナビリティ情報の開示基準」としました。

サステナビリティ情報開示基準は“乱立”から“協調・収斂”へ

■アルファベット・スープを“収斂”させる3つの公開草案

近年のサステナビリティ情報開示に関するガイドラインの“乱立”は、「アルファベット・スープ」と呼ばれますが、今年になって大きく“協調・収斂”する動きが出てきました。この春に前後して、世界的に影響力をもつ気候変動やサステナビリティに関する情報開示基準の3つの公開草案が公表されたのです(パブコメ付き)。発行主体と公開草案は以下の通りです。

●SEC(米国証券取引委員会):2022年3月公表

[**「投資家のための気候関連情報開示の強化と標準化」**

Enhancement and Standardization of Climate-Related Disclosure for Investors](https://www.sec.gov/rules/proposed/2022/33-11042.pdf)

●EFRAG(EU指令CSRDの基準を策定する専門家グループ):2022年4月公表

[**「欧州サステナビリティ報告標準」\(略称ESRS\)**

European Sustainability Reporting Standards(ESRS)](https://www.efrag.org/lab3#subtitle6)

●ISSB(IFRS財団の国際サステナビリティ基準審議会):2022年3月公表

[**「サステナビリティ関連財務情報の開示に関する全般的要求事項\(S1\)」**

General Requirements for Disclosure of Sustainability-related Financial Information(S1)

「気候関連表示(S2)」

Climate-related Disclosure(S2) (日本語版)](https://www.ifrs.org/content/dam/ifrs/project/general-sustainability-related-disclosures/japanese/jpn-exposure-draft-ifrs-s1-general-requirements.pdf)

■TCFD枠組を基礎とする「新しいサステナビリティ情報開示基準の元年」

いずれの公開草案も2017年公表のTCFD枠組(4本柱:ガバナンス、戦略、リスクマネジメント、指標と目標)を基礎としており、世界的な“共通化”を予感させます。実は、昨年2021年にはIOSCO(証券監督者国際機構)によるグローバル・ベースラインの要請、基準設定の主要5団体によるTCFD型プロトタイプの提案 [^undefined] があり、関係者の“心の準備”が整っていました。

上記のような情況から、「2022年は、TCFD枠組を基礎とする、世界の新サステナビリティ情報開示基準元年」といえそうです。元々、包括的なサステナビリティ報告のための国際的枠組を初めて確立したのは、2000年に発行された「GRIガイドライン(初版)」です。この2000年を世界初のサステナビリティ情報開示基準元年とすれば、今回は第二次の元年となります。

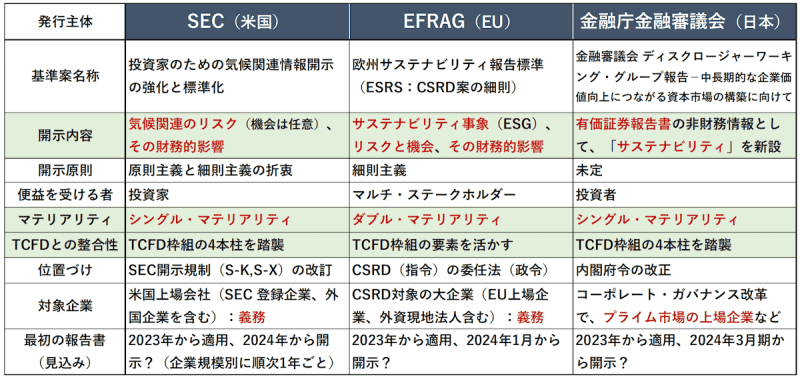

■3つの公開草案の共通点と相違点

3つの公開草案は気候変動を含むサステナビリティ情報開示という共通のテーマをもちつつも、それぞれの立場・目的に応じて基準案を策定しています(SECとEFRAGは政府の規則、ISSBは民間機関としてグローバル・ベースライン標準)。それゆえ、いくつかの論点で違いがあります。共通点と相違点は以下の通りです。

共通点は言うまでもなくTCFD枠組の4本柱、そして気候関連のリスクと機会(SECでは機会は任意)、およびその財務的影響です。また、気候関連リスクのERM(全社的リスクマネジメント)への統合、(限定)監査の義務化があります。適用時期についても、2023年に適用開始、2024年に最初の報告書開示の見込みです(今年内の成立が前提)。

相違点としては、そもそも開示内容について、SECは気候変動に限定していますが、EFRAGとISSB(および後述する金融庁金融審議会)ではサステナビリティ全般と広範囲になっています(各論の取り扱いは異なります)。論点内容の違いには、便益を受ける者、法的規制と対象企業、開示原則、マテリアリティ、スコープ3、第三者保証、代替報告の認定などがあります。

なお少し異なる視点ですが、TCFD枠組が各草案の基礎として採用された理由は、その有用性は言うまでもないことですが、既に多くの企業や評価者・利用者が慣れているので、情報開示のさらなる充実と工数やコストの負担軽減が図られることではないかと思います。

SEC公開草案の主要論点

■投資家のため、気候リスクの財務的影響に焦点

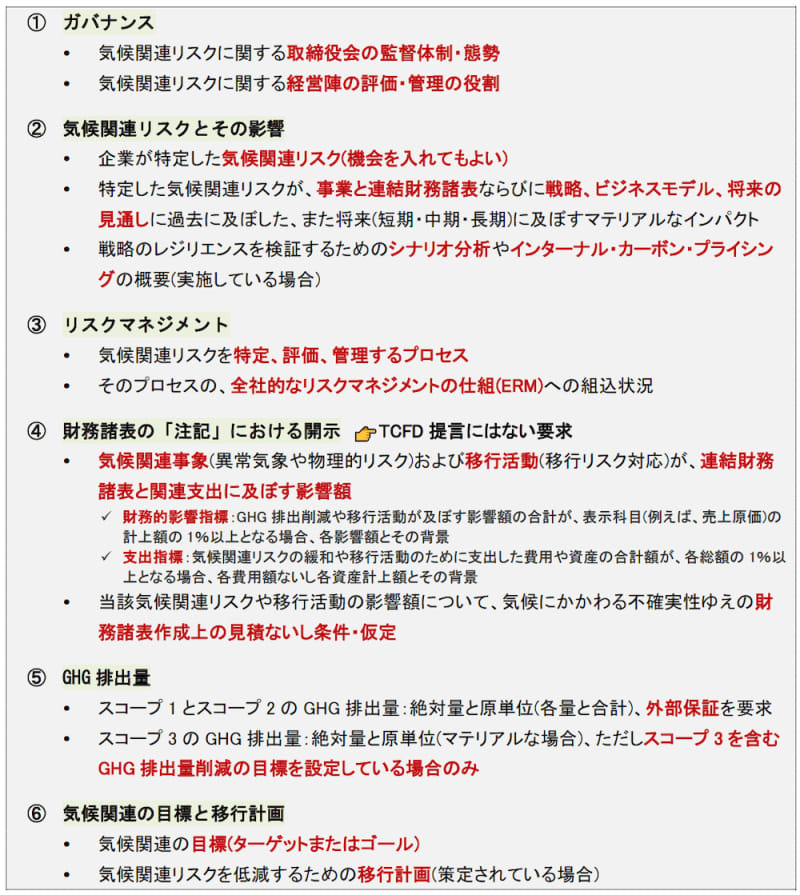

SECは、2010年には既に「気候変動関連の情報開示に関するガイダンス」を公表しています。しかし、気候リスク情報開示に対する投資家などのニーズの高まりに応えるため、強制力のないガイダンスに代えて、今回の規則案「投資家のための気候関連情報開示の強化と標準化」の策定に至りました。このSEC草案の枠組は、TCFD 提言とGHG プロトコルを基礎としています。

SEC草案は、既存の「規則 S-K」(非財務情報の開示規則)に新しい節を追加しています。それは、事業や連結財務諸表にマテリアルなインパクト[^undefined] [^undefined] を与えると考えられる気候関連リスク、そしてGHG 排出量指標 や移行計画などの気候関連情報です。また、「規制 S-X」(財務情報の開示規則、日本の「財務諸表規則」に相当)では新しい条を追加しました。つまり、気候関連の財務諸表指標と背景情報を連結 財務諸表の「注記」 ( 監査対象 )に記載することです。

[^undefined] [^undefined]

■SECへの提出書類で開示

実務的には、米国で上場する企業(SEC登録企業)に対して、SEC への提出書類(米国企業はForm10-K、日本などの外国企業はForm20-F)で、以下の気候関連情報を開示することを求めています。キーワードは気候関連リスク ( 機会は任意)とその財務と事業へのマテリアルなインパクトであり、さらに気候リスク低減に向けたリスクマネジメントと移行計画が重要です。

■「セーフ・ハーバー・ルール」の適用

SEC草案では、将来を見通したフォワード・ルッキング情報に対する「セーフ・ハーバー・ルール」が適用されます。直訳すれば、荒天回避のための「安全港規則」ですが、予め定められたルールに従えば、違法・違反にならないことを意味します。つまり、包括的に適法な行為を類型化しておくことで法的な安全性を高め、訴訟の多い米国では積極的に利用されています。

気候関連情報には将来の予測や推計ないし仮定を含むことから、不確実性のある情報にならざるを得ません。そこでSEC草案では、投資家の評価や判断に必要な関連情報を提供するために、インターナル・カーボン・プライス、シナリオ分析、スコープ3排出量の3件についてセーフ・ハーバー・ルールの適用を提案しており、適用されれば民事責任が免除されます。

スコープ3排出量については、バリューチェーン上の企業から検証可能で正確なデータを入手することの難易度の高さから、このルール適用が提案されています。これは、まずは広く個別企業のスコープ1とスコープ2の排出量情報を確実にすることを狙っているように見えます。

ESRS公開草案の主要論点

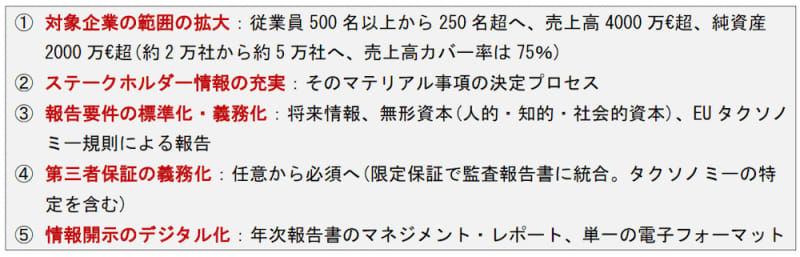

■サステナビリティ情報報告の標準化・義務化

EUにおける非財務情報の報告は、これまで2014年制定の「NFRD(非財務情報報告指令)」によって規制されてきました。2021年4月公表の「CSRD(企業サステナビリティ情報報告指令)案」は、NFRDをもう一段高めて、非財務情報(今後の呼称は、サステナビリティ情報)に関する報告の有用性、比較可能性、信頼性の向上をめざしています。

そもそもCSRD案の大きな狙いは、財務情報とサステナビリティ情報を同等に扱うことにあり、ダブル・マテリアリティの浸透をめざしていることが分かります。CSDR案によるサステナビリティ情報報告の強化点は次の5点です(特に、無形資本とEUタクソノミーの明示に注目)。

■ESRSはCSRDの理解から

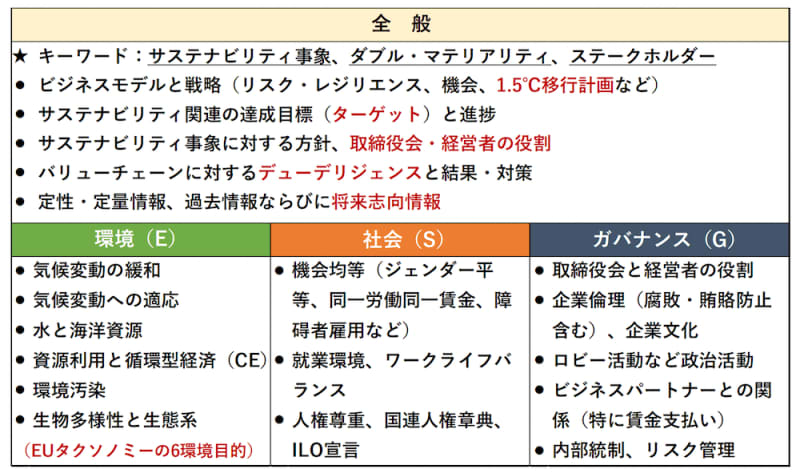

NFRDを修正・補強したCSRD案の全体像を示したのが図表1です。キーワードは「サステナビリティ事象(Sustainability Matters)」であり、内容は正にESGです。2000年初頭のCSRから始まったサステナビリティ(ESG)の議論は、2010年のISO26000(社会的責任のガイダンス)を経て、GRIスタンダードとともに“ここに極まった”という感慨が、筆者にはあります。

図表1:CSRD案によるサステナビリティ報告要求のESG項目

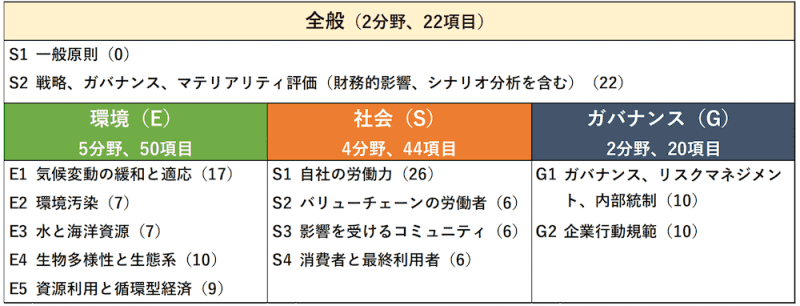

ESRS草案は、CSRD案で示された報告事項を実務化するEU 委任法(政令)ですが、原則主義ではなく細則主義でかなり詳細に規定されています。ESGに「全般」を含めた4領域で、13分野(S1~S2、E1~E5、G1~G2)、合計136項目あり、膨大な文書量です(図表2)。ただし、例えばE1(気候変動)の分野では17項目が具体的に規定されますが、その後半は「例示ガイダンス」であり、実際的で分かりやすい説明が数多く記載されています。

なお、ESRS草案を策定したのは、欧州委員会から委託を受けた民間の専門家グループ「EFRAG ※3」です。今後、CSRD案は今年10月、ESRS草案は今年末までに採択を予定しています。さらに、2023年にはセクター別基準を含む第二の基準が設定される予定です。

(※3)European Financial Reporting Advisory Group(欧州委員会も一部出資)

図表2:ESRS草案によるサステナビリティ報告の要求項目(総数136項目)

ISSB公開草案の主要論点

2021年11月に英国グラスゴーで開催されたCOP26で設立が表明されたISSBは、設立後初めてとなる「IFRSサステナビリティ開示基準」として、二つの公開草案(S1基準案とS2基準案)※4を公表しました。その狙いは、資本市場向けのサステナビリティ情報のグローバル・ベースラインの確立にあります。

(※4)ISSB基準・公開草案全体の概要(英語版・日本語版)

S1基準案は、ISSBが開発するIFRSサステナビリティ開示基準に共通する基準を提示すものです。つまり、投融資者(正確には、一般目的財務報告の利用者)が企業価値 ※5に関する、重大な(significant)サステナビリティ関連のリスクと機会による影響を評価できるような情報の開示基準案です。そのコア・コンテンツには、TCFD提言の4本柱が採用されています。

(※5)ISSB草案では、「企業価値」は企業の総価値であり、株式時価総額と純債務の合計(財務指標)と定義されている。

S2基準案は、サステナビリティの最初のテーマとして気候変動を取り上げ、TCFD提言の4本柱に基づく気候関連のリスクと機会とその影響に特化した開示基準案です。併せて、「指標と目標」については、付録B「産業別開示要求」 ※6として、「SASB スタンダード」に基づく11セクター・68業種別の業種固有の指標の開示を求めています。

(※6)S2基準案 付録B「産業別開示要求」(各セクター別に英語・日本語、動画付き)

(注)S2基準案では、詳細な 「 TCFD提言対照表 」 が作成されている。

■「コメント提出者への質問」からわかる論点

ISSB草案では、開示基準の提案に対するハブコメに際しての質問(S1、S2いずれも17問)が明示されており、その論点がよく分かります。その中で筆者が注目するのは以下の通りです。S1基準案(全般的要求事項)では、つながりのある情報(Q6)、情報の記載場所(Q10)、推定の根拠や不確実性(Q11)。S2基準案(気候関連開示)では、バリューチェーン上の集中(Q4)、気候戦略レジリエンス(Q7)、基準適用の費用対効果(Q12)。

■「統合思考」と通底する発想

S1基準案の「はじめに」を読むと、ISSB公開草案の策定趣旨が明快に記載されています。それは、財務・非財務要素の結合性(つながり)と外部環境(≒メガトレンド)の影響を強調する「統合思考」と通底する考え方です。筆者なりに要約すると、以下のようになります。

・企業のレジリエンス能力(外部環境への対応力)は、様々な経営資源と諸関係(労働力、専門知識、コミュニティ、天然資源、サプライチェーンを含む)に依存する。

・サステナビリティ関連のリスクと機会は、経営資源と諸関係への企業の依存度、逆にそれらに対して企業が及ぼすネガティブ・ポジティブな影響から生じる。その結果、財務的リターンと企業価値に対する創出と毀損の可能性がある。

・投融資者は、企業が直面する重大なサステナビリティ関連のリスクと機会に関するマテリアリテイな情報を求め、その意思決定に役に立てる。

(注)2022年8月1日、VRF(旧IIRC・SASB)はIFRS財団(ISSB)への統合を完了した。

(注)経団連(ESG情報開示国際戦略タスクフォース)の「ISSB公開草案」に対するコメント

忘れてはならないダブル・マテリアリティ

■日本では有価証券報告書の改訂へ

日本の状況にも少し触れておきます。今年6月、欧米の動向に呼応するように金融庁の金融審議会が、有価証券報告書での開示を前提に報告書「金融審議会ディスクロージャーワーキング・グループ報告 -中長期的な企業価値向上につながる資本市場の構築に向けて-」 ※7 をとりまとめました。今後、更なる議論を経て、年内に「内閣府令」の改訂が予定されています。

(※7) https://www.fsa.go.jp/singi/singi_kinyu/tosin/20220613/01.pdf

その内容は、コーポレート・ガバナンス改革を念頭に、やはりTCFD枠組を基本としています。サステナビリティ全般では気候変動をはじめ人的資本と多様性が主要課題であり、「ガバナンス」と「リスク管理」を必須とし、企業がマテリアリティと判断すれば、「戦略」と「指標と目標」の開示を求めています。気候変動については、例のTCFDの4本柱で開示することが基本となっています。ここで改めて、米欧日の規制当局によるサステナビリティ情報開示基準(案)を比較してみると、TCFD 提言の影響力の大きさを感じます(図表3)。

図表3:米欧日におけるサステナビリティ情報開示基準(案)の概観比較

■TCFD枠組はシングル・マテリアリティ

3つの公開草案や金融庁の議論の中で、共通する最大のキーワードは「サステナビリティ関連財務情報」です。つまり、その目的は、投融資者(財務資本の提供者)が、企業のサステナビリティ関連リスク・機会とその財務的影響を理解して評価・意思決定できるように、一貫性・比較可能性・信頼性・検証可能性のある包括的な情報(基準)を明確にすることです。

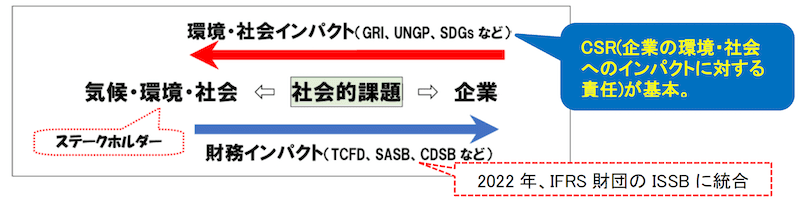

その中でTCFD枠組は気候変動に特化したものですが、影響(インパクト)の観点からみると、気候が企業に及ぼすインパクトに着目するシングル・マテリアリティです [^undefined] 。しかし、気候変動は単なる自然現象ではなく、その主因は企業を含む人間活動です。したがって、マテリアリティとしては、同時に逆方向の企業が気候に及ぼすインパクトにも着目する必要があります。両方でダブル・マテリアリティとなります(図表4)。CSRD案(ESRS草案)も同様の定義です。

(※8)G20の要請でFSB(金融安定理事会)が設立した TCFD の基本任務 から考えると、当然と言えば当然だろう。

図表4:社会的課題を通してみる二つのインパクト(ダブル・マテリアリティ)

■「サステナビリティ情報」と「サステナビリティ関連財務情報」の違い

他方、「サステナビリティ情報」とは、サステナビリティ事象(環境や社会の状態)を伝える情報を意味し、企業は環境や社会に対してポジティブとネガティブのインパクトを及ぼします。ここにCSRが問われる根拠があります(ISO26000による定義)。CSRD案とESRS草案(図表1、2)のESGの各分野をみれば明らかです。

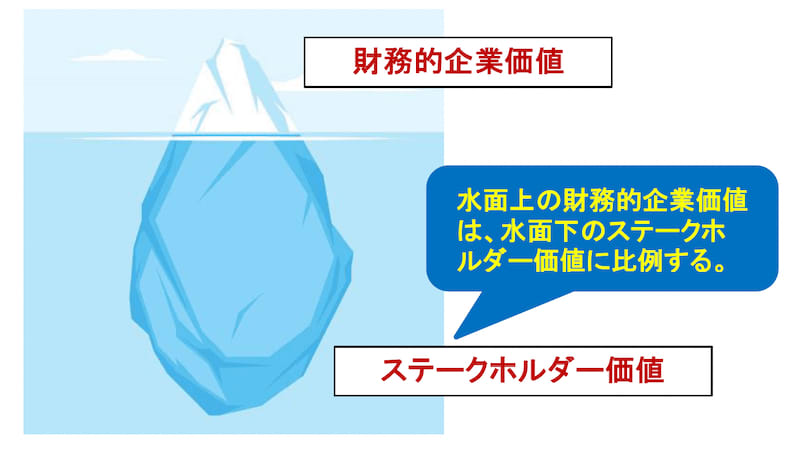

なお、近年の「ステークホルダー資本主義」ではステークホルダー価値をいかに高めるが議論となっていますが、実は財務的な企業価値を水面下で支えているのは、他ならぬステークホルダー価値です(図表5)。サステナビリティにかかわる情報開示では、この密接不可分の二つの価値創造を忘れてはなりません。

図表5:ステークホルダー価値が支える企業価値(イメージ)

公開草案がそれぞれどのように最終化されるかは、パブコメを踏まえた最終案に委ねられますが、各企業が該当する基準を適用する際には、その目的や立場・視点をよく理解しておくことが必須です。それから最後になりますが、3 つの公開草案がほぼ同時に公表されたことは、単なる偶然なのでしょうか。筆者にはよく分かりません。

次回はメガトレンドに戻って、各論の2回目として「エネルギー・資源」について論じます。

(つづく)