11月15日(火)、三井住友信託銀行株式会社が東京都内の本社にて、相続資産・終活ソリューション記者発表会を行なった。

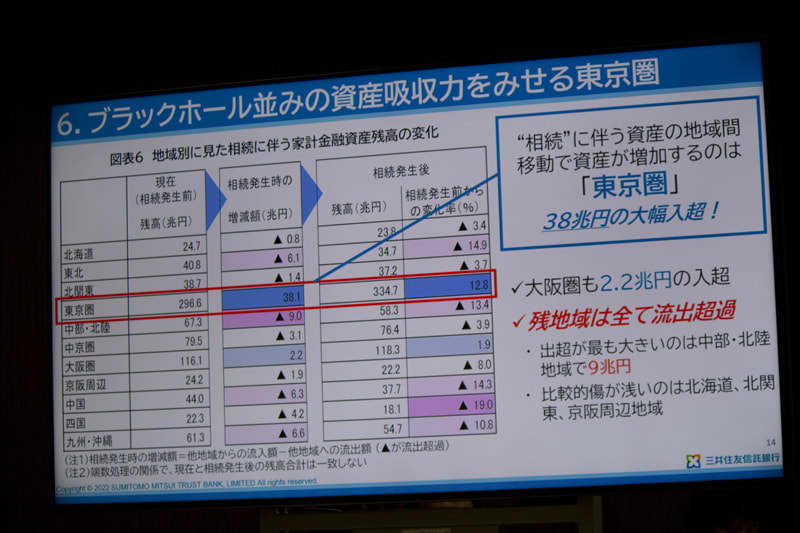

現代の日本は、年間死亡数が140万を超える、いわば「大相続時代」であり、資産の世代間移転が加速している。さらには、親と子が別の地域に住むケースも多いため、資産が地域間で移動することも多いと今回の発表会で指摘された。

発表会に登壇した三井住友信託銀行の調査部主任調査役の青木美香氏は、地方に親が住み、大都市圏に子が住んでいるケースが約1200万組はあるのではないかと推定。

その結果、相続によって東京圏はまるでブラックホールのように合計58兆円も他地域から資産を吸収するのだという(相続発生時の東京圏の資産の増減額は、約38兆円にもなるという)。

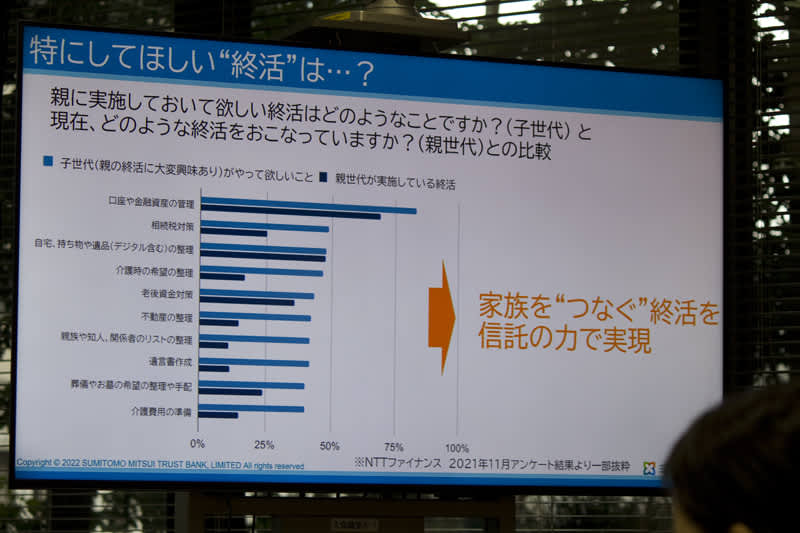

地方から資産が移動するため、地方の金融機関や地方経済にとっては痛い話と言えるだろう。また、親と子が離れて暮らすことで相続を含めた終活に関する親と子の意識にギャップが生まれているのではないかと、三井住友信託銀行の人生100年応援部部長の谷口佳充氏は指摘する。

親も子も終活が気になっているものの、終活について話し合っている人は少ない。親世代が実施している終活と子世代がやってほしい終活にはズレが生じているのだ。

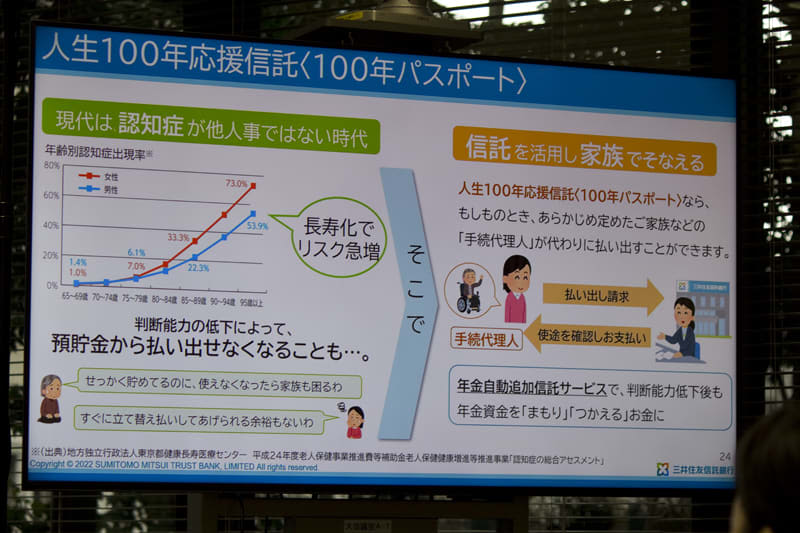

親の認知症にも対応できるサービス

そこで、三井住友信託銀行では、親と子を“つなぐ”終活を信託の力で実現するサービスを提供。

親が認知症になって判断能力が低下した場合、預貯金の払い出しができなくなる可能性があるが、「人生100年応援信託〈100年パスポート〉」はそうした事態にも対応。親が認知症になったときなど、“もしも”のときには、あらかじめ定めた手続代理人が代わりに払い出すことができる。

資産運用をしていた親が認知症になったケースにも、「人生100年応援信託〈100年パスポートプラス〉」は対応する。認知症や健康が不安な期間には、必要に応じて三井住友信託ファンドラップを解約して払い出すことができ、残資金は三井住友信託ファンドラップで資産運用を継続できるのだ。

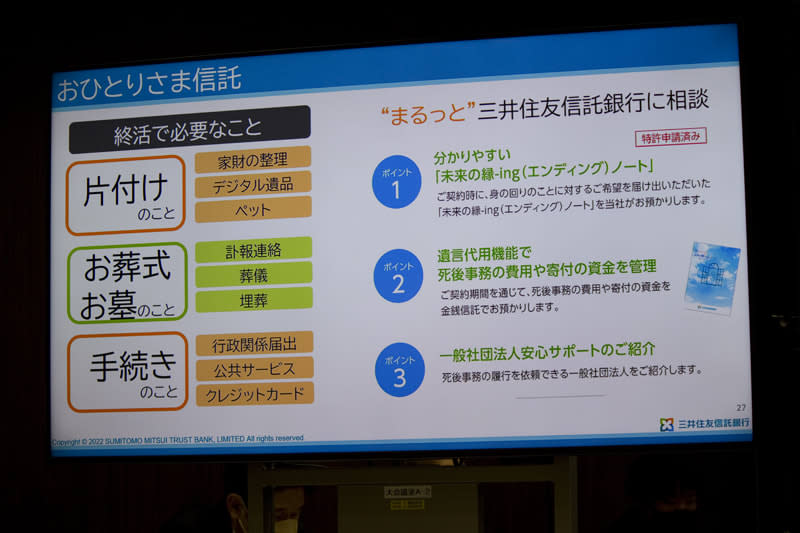

終活で必要なことを一括で相談できる、「おひとりさま信託」も用意されている。こちらは単身者はもちろんのこと、夫婦が加入するケースもあるという。

今回の発表会では、相続による資産の地域間移動についての解説が行われたが、それ以外ではリタイア後に地方移住することで資産が地方にUターンするケースや、子供世代に遺産を残さないケースなどもあるという。三井住友信託銀行として、そうした多様なニーズに寄り添いたいとも語られた。