読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、長年の浪費癖が抜けないという50代の夫婦。定年を控え、家計と真剣に向き合いたいけれど、なかなか支出を抑えることができないといいます。FPのたけやきみこ氏がお答えします。

夫婦2人、子供はいません。妻の私は難病に罹患のため就労が難しい状況です。夫婦ともに長年の浪費癖がなかなか抜けず、定年目前となった今、これからの家計について真剣に考えたいです。

お恥ずかしい話ながら、夫の年収はある程度の水準(手取り年850万円ほど)にありながら、不妊治療に結構な金額を費やしたことや、私の病気のこともあり、我慢して備える必要があるのかと疑問に感じる心境になり、刹那的にペットや趣味にあればあるだけ使うという生活をしてきました。

貯蓄額として現在ある金額の大半は、以前所有していた家の売却で運良く手にできた売却益によるものです。地道に貯蓄したという経験もほとんどありません。このままの調子でお金を使い続けていけるはずがないのは頭ではわかっており、たびたび話し合いの場を持つものの、夫はなかなか支出を抑えることができないようです。夫のお金の使い道は、付き合いの飲み代かと思いますが、なかなかその頻度を減らすことができないといいます。もちろん私も節約する努力をしなければならないのですが……。

定年目前の私たち夫婦に、なにか意識改革になる具体的な助言をお願いできないでしょうか。

〈相談者プロフィール〉

・女、58歳、既婚(夫:56歳、会社員)、子供なし

・職業:専業主婦

・居住形態:持ち家(マンション)

・毎月の世帯の手取り金額:70万円

・年間の手取りボーナス額:なし

・毎月の世帯の支出目安:56万円

※夫は60歳定年、その後再雇用の予定

※妻の医療費は難病給付金によりある程度抑えられているが、健康面で将来的に不安が大きい。将来的に介護が必要になる可能性あり。

【支出の内訳】

・住居費:18.5万円

・食費:8万円

・水道光熱費:2万円

・教育費:なし

・保険料:1.4万円

・医療費:2万円

・通信費:1万円

・車両費:3万円

・お小遣い:10万円

(夫:6万、妻:4万円)

・その他:10万円

(レジャー費、外食費など)

【資産状況】

・毎月の貯蓄額:14万円

・現在の貯蓄総額:750万円

・現在の投資総額:170万円

・現在の負債総額:2500万円(住宅ローン)

たけや:まもなく定年退職を迎えるご夫婦からのご相談です。いただいた情報は、月の収入と支出がメインなので、どうしてもその収支から家計の状態を見がちです。

今回は、家計のもう一つの側面も見てみたいと思います。手取り収入に対する貯蓄割合については、ご相談者様が考えているほど悪い状態ではないのです。これらについて、お話をさせていただきます。

バランスシートで明らかになる「家計の問題点」

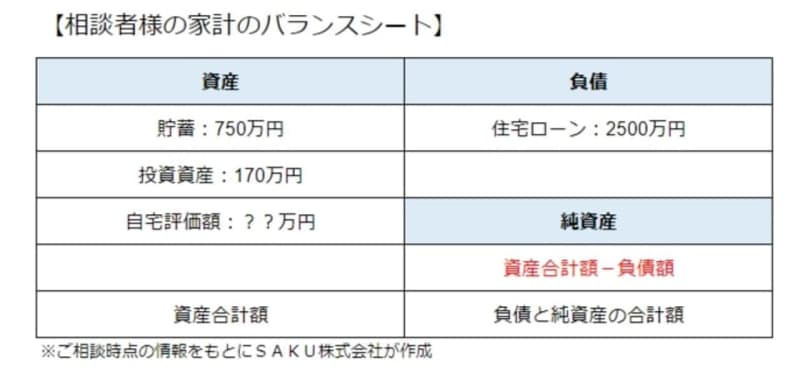

相談者様の家計状況を毎月の収支から見る、いわゆる損益計算書ではなく、バランスシート(貸借対照表)で見てみると、“あること”に気づきます。

“あること”とは、住宅ローンに目が向いていないということです。毎月の収支ばかりを気にされるのではなく、まもなく夫が定年退職を迎える家計資産の状態を、別の角度からも理解しておきましょう。

バランスシートとは、家計の「資産」と「負債」「正味の資産」を対照的に表すものです。普段はお金の流れを気にしがちですが、バランスシートでは、家計資産の財務状態を把握することができます。

資産には自宅の評価額を入れますが、その評価額は固定資産税評価額をおおむねの目安とすることができます。「価格」「評価額」と記載された数字を探してください。

バランスシート内の資産合計額から負債額を差し引くと、正味の「純資産」額がわかります。

現状の情報を図表に挿入してみました。この時点で負債が大きいことがわかります。自宅評価額を挿入したとしても、おそらく純資産の額はマイナスになるのではと推測します。

ここからわかる問題点は、60歳の定年退職を4年後に控えているのに、住宅ローンがかなり残っていることです。60歳の定年退職後に再雇用されるとしても、収入は減るはずです。再雇用後の給与については、必ず夫に確認をしてください。

夫の考えとしては、もしかすると住宅ローンを退職金で返済するお考えなのかもしれません。しかし、住宅ローンを完済してしまえば、手元の現金が大きく減少してしまいます。

このように、今回のご相談内容は、お金の散財の改善とは別に、この住宅ローンの存在も忘れてはいけません。

貯蓄は手取りの20%を維持、家計改善は夫婦間での共有が大切

毎月の収支の改善を考えていらっしゃるようですが、手取りが月額70万円で貯蓄額は14万円、貯蓄は手取りの20%を実現できています。年間にしても、168万円ずつ貯蓄が実現できています。決して悪いとは言えません。

これまでの支出についても正直にお話をされていますね。支出については夫だけの問題なのでしょうか。ご夫婦どちらとも、同じように改善したいと考えていらっしゃるのなら、夫婦できちんと相談をしましょう。そのポイントをお話します。

【1.キャッシュフロー表をつくる】

ご夫婦が家計改善の意識改革を図るには、20年後、30年後のお金の流れを見ることも一つの策です。今のままの家計の状態を続けた場合の現金の流れを知ることができます。

もちろん、住宅ローンについてもです。ローン完済が定年後の何年も先になる場合、その年齢まで返済は続きます。ご夫婦が年金生活になっても返済は可能でしょうか。

60歳時に退職金を住宅ローン完済に充当するか、残債の半分を繰り上げ返済して毎月の返済額や返済年数を圧縮するか、それとも、そのまま返済を継続するか、それぞれのパターンをシミュレーションされることをおすすめします。

キャッシュフロー表から様々な問題点を把握し、改善策を考えることができます。その中でご相談者様に介護が必要になった時のお金の準備なども触れてはどうでしょうか。どれくらいの費用がかかるかなど、あらかじめ夫婦で共有しておきましょう。

【2.お小遣いの中でやりくりする】

お小遣いは、夫婦それぞれがきちんと取っていますね。これはいいことです。

相談内容にある夫のお金の使い道が、お小遣いからの支出なら文句は言わないほうがいいでしょう。6万円の中で好きなことに使って、発散しているなら十分です。

それよりも、その他「10万円(レジャー費や外食費)」が、夫の勝手な支出だとしたら、レジャーや外食費も、自分のお小遣いの中から支出してもらうように相談してください。

家計に余裕があると、ついつい散財しがちです。財布のひもが緩みがちなレジャーや外食費こそ、お小遣いの中でやりくりをしましょう。

まずは、ご自身の不安を夫に相談をしてみること。そして、家計の状況と将来の見通しを理解してもらうことが大切なのではないでしょうか。そのために、キャッシュフロー表を活用し、そこから、月単位の家計の見直しにつなげてみてください。