新型コロナウイルスの感染拡大に伴う市場の混乱を背景に乱高下した3月相場とは打って変わって、足元のドル円相場は落ち着きを取り戻しつつあります。

危機封じ込めに向けた国際的な政策協調が厚みを増すにつれて、投資家の過度なリスク回避姿勢が和らいできたことが大きく、コロナ・ショックの終息を織り込むには時期尚早ながらも、先々の回復を見越して動き出す向きもあるようです。

3月の値幅は10円超

ドル円相場は、2018年、2019年と2年連続して年間値幅が10円に満たない「凪状態」が続いていましたが、3月は一転して値幅10円超に達する荒い値動きとなりました。

上旬は世界景気の先行き懸念がもたらすリスク回避目的の円買いと、米連邦準備理事会(FRB)の緊急利下げに伴う米金利先安観の強まりを映じたドル売りとが相まって、1ドル=101円台前半まで円が強含み。中旬以降は急速にドル需給がひっ迫し、111円台後半の円安・ドル高水準を付ける場面がありました。

まず最初に金融が痛み、お金が流れなくなったことで「需要蒸発」が生じたリーマン・ショック時とは順番が異なります。今回は感染拡大を防ぐ一連の措置でヒトやモノの動きが停滞、企業の売り上げが急減し資金繰り悪化を招くことで金融が急収縮しており、流動性選好がにわかに強まったことが背景にあります。

とりわけ、安全資産とされる米国債や金にも売り圧力がかかり、基軸通貨であるドルを取り漁る動きが強まった際には、流動性危機の色彩を帯びた危うい状況に追い込まれました。

厚み増す国際政策協調

そうした中、危機封じ込めに向けた各国中央銀行の動きには目を見張るものがありました。FRBは一気にゼロ金利政策および無制限の量的緩和に踏み切ったほか、欧州中央銀行(ECB)は巨額の緊急資産購入を決定。

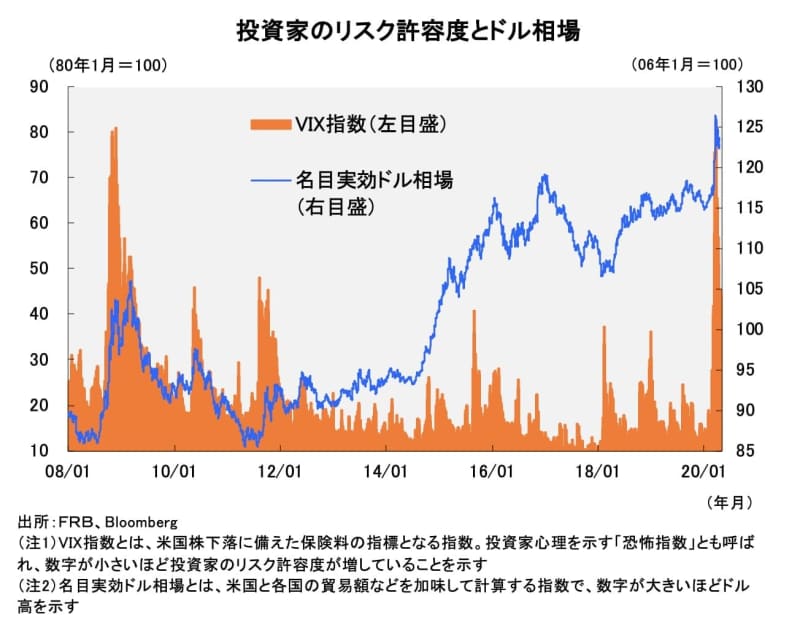

日銀による上場投資信託(ETF)の購入枠倍増・運用弾力化も効力を発揮するなど、矢継ぎ早の政策発動を受けて、恐怖指数と呼ばれるVIX指数には徐々に低下圧力がかかりつつあります。加えて、ドル需給の緩和に向けて、先進各国の中銀が協調してドル資金供給オペの強化にも動いています。

政府サイドも、これまでに類をみないほどの大規模な景気対策を相次いで講じています。各国が企業の資金繰りに万全を期し、雇用の急激な悪化を回避することに重点を置いた政策を間髪入れずに打ち出してきたことは、投機筋のプレゼンス縮小に結びつき始めているもようです。

FRBが足元で流動性供給オペの減額を打ち出してきたこともあり、少なくともマネーマーケットは平時モードに戻りつつあるとの認識が広がりをみせています。

危機後の円高リスクは再燃するのか

金融・資本市場が落ち着きを取り戻すにつれ、IT(情報技術)バブル崩壊やリーマン・ショック後の株高時に円高・ドル安が進んだ経験則が取り沙汰されるようになっています。

これらの局面では、危機を脱するためにFRBの金融緩和が深化・長期化し、株式市場には「金融相場」を呼び込む一方、外為市場では日米金利差縮小を囃した円買い・ドル売りが膨らみやすかったことが指摘されています。

今回のコロナ・ショックに関しても、「これまでのドル独歩高で積み上がったポジションの巻き戻しのきっかけになるのでは」と気を揉む向きが少なからずいるようです。

実際、各国中銀の懸命のドル資金供給と、過度の警戒感が後退した投資家のドル需要の減退とが重なり、ドルのひっ迫感はここにきて薄れてきているようにうかがわれます。

ただ、日本の長期金利がゼロないしマイナス圏に沈む一方、プラスを維持する米国債の利回りは、日米金利差の縮小を凌駕するほどに魅力的なものに映ります。

また、幸いにも今のところ金融はさほど痛んでおらず、感染拡大に歯止めがかかれば、経済・企業活動は早期に正常化する可能性があります。これを踏まえれば、質・量・スピードなどあらゆる面で実効性を伴った政策を打ち出してきた米国がいち早く良好なファンダメンタルズ(経済の基礎的条件)を取り戻し、国際マネーのドル選好の流れを支える展開も十分に予想され、ドルの下値は限られることになりそうです。

<文:投資情報部 堀内敏一>