現在、日本人が保有するクレジットカードの枚数は、一人あたり2枚~3枚が平均的な枚数です。

クレジットカードには、リアルマネーを使わなくて良いという利便性だけではなく、ポイント還元システムや、豊富な付帯サービス等、たくさんの魅力が詰まっています。

ですが、なんとなく複数枚を持っているだけでは、本来の効果を得られず、実はもったいない持ち方になっているかも知れません。そこで今回は、クレジットカードの効果的な使い方を、事例を元に解説します。

クレジットカードを使い分ける意味

そもそもクレジットカードを使い分けるには、どのような意味があるのでしょうか?

仮にすべての支払いを1枚のクレジットカードにまとめられるのならば、ポイント還元の取りこぼしもなく、管理もしやすくなります。

「管理のしやすさ」とはとても重要で、もしも毎月、ほとんどの支払いを1枚のクレジットカードで行えるとしたら、手間をかけずに、何にいくら使っているのか、明細書を確認するだけで明確に把握することができます。

大事なのは、無理なくポイント還元(収入)を増やし、自然に無駄遣い(支出)を減らすこと。

どちらか一方では、効果も半減してしまいます。

毎月の支払明細を一読するだけでも、何かしらの気づきや反省が生まれることは多々あるので、収入を増やしながら支出を減らすという、大事な家計の体質改善の為にも、クレジットカードが担う役割は大きいといえるでしょう。

まずはその前提を押さえた上で、それでもクレジットカードを複数持つメリットについて、解説していきます。

例えば下記のようなパターンです。

事例(1)と(2)を比べた場合、現金決済なのか、クレジットカード決済なのかだけを比較するなら、最終的に還元されるポイントに差が生じてきます。

もちろん日々の生活においては、クレジットカードを使えないお店を利用することもありますから、現金決済を完全に無くすことはできませんが、可能な限りクレカ払いにまとめるという意識を持つことだけでも、受けられる還元額は変わってきます。

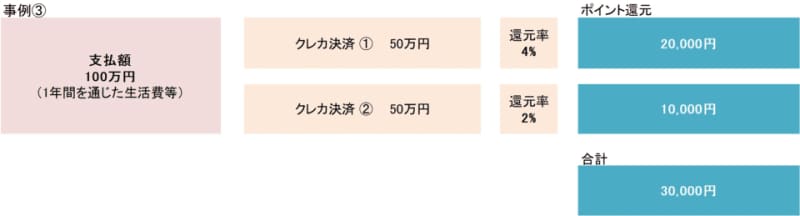

ただ、それだけならば1枚のカードでも充分に事足りますが、例えば以下のようなパターンがあるならいかがでしょうか。

当然のことながら、還元率が高く設定されていた方が、還元される額は大きくなります。つまり、クレジットカードを使い分ける理由のひとつ目はここにあります。

特定のお店や、特定の商品、特定の日など、条件が揃えば一気に還元率が上がる場合があります。

例えば通常2%の還元率が10%なる、などです。

ほとんどの場合、条件のひとつに、「指定のクレジットカードで決済すること」が上げられるため、そもそも指定のカードを持っていないと高ポイントを受けられません。

そのため、普段使いのメインカードの他に、上記のような条件を備えるためのサブとして、もう一枚保有する意味が生まれてきます。ただサービスごとに合わせてカードを作っていくと増えすぎてしまうため、還元率と他に付帯サービス等で自分にあったものを選ぶことが大切です。

クレジットカードによって変わるサービス

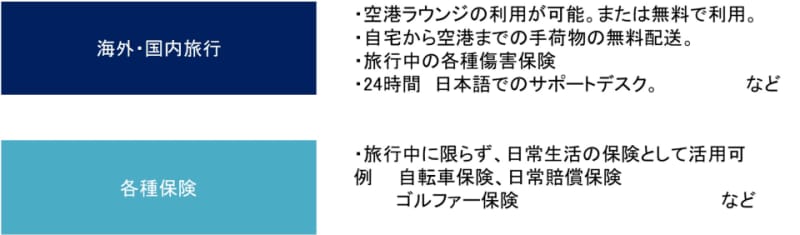

クレジットカードは、高い還元率の他にも得られる付帯サービスが色々あります。主要なサービスは以下の通りです。

これらはそのカードのオーナーだからという条件で、一部を除き、特別な手続きをすることなく、自動的に付帯されるサービスが多く存在します。その場合の注意点は、受けられるサービスはカードを契約している間に限定されていることです。

例えば各種保険に関しては、カードの解約と同時に保険の効力も失われるため、あくまで、より手厚くするための追加保障と位置付けておくと良いかもしれません。上記のような付帯サービスが、普段使いするメインのカードに付いていない場合は、もう一枚保有しておく選択肢が生まれてきます。

クレジットのカードの持ち過ぎは管理ができなくなったり問題がでてきてしまいますが、メインの他に、目的に合わせたサブのカードを1~2枚を保有するのは、使い方によって効果的とも考えられます。サブカードを選ぶためのコツは、限定された還元率の高さや、豊富なサービス内容など、自分の生活感や行動パターンに沿ってメリットを追求していくことでしょう。

次回、メインのカードを選ぶポイントは、何を基準に考えるべきかを解説していきます。