貯蓄ができません。教育費、住宅ローン、老後すべて心配です

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、貯蓄ができない家計と3人のお子さんの教育費に悩む30代の女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

カチコチさん(仮名)

女性/パート/39歳

持ち家・一戸建て

家族構成

夫(会社員/43歳)、子ども3人(9歳、4歳、2歳)

相談内容(原文まま)

貯金が出来ません。家を購入と同時に2人目3人目を出産。車2台を同時に購入せざるを得ない状況になり、貯金を使い切りました。貯金が全くできず、3人の教育費用や老後の事が心配です。

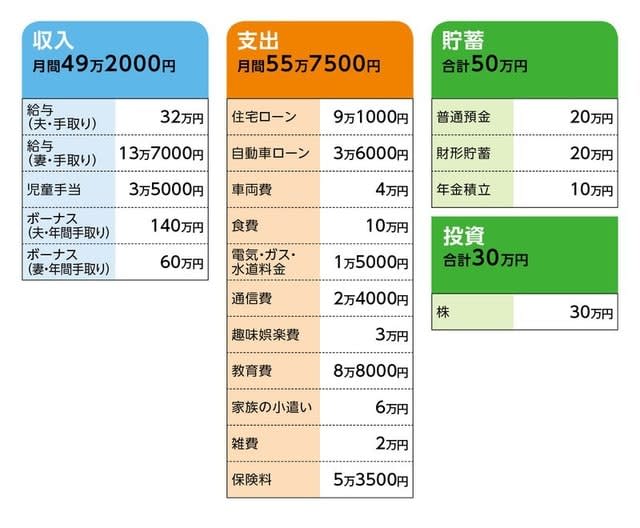

家計収支データ

家計収支データ補足

(1)住宅ローンについて

・借入額3200万円、頭金200万円

・35年返済、10年固定、土地0.9%/建物1.2%

・返済額の内訳(土地2万7078円、建物6万4174円)

・・・・・・

固定資産税(年額)13万8100円

(2)自動車ローンについて

返済期間、ローン残高は不明。2年後に100万円一括返済で完済する予定とのこと

(3)教育費の内訳

保育園費用(2人分)5万350円。習い事2万円、小学校費用2500円、学童費用1万5000円

(4)ボーナスの使いみち

旅行費10万円、車とバイクの税金10万円、固定資産税14万円、生活費の補てん40万円、積立貯蓄のボーナス分38万円

(5)お子さんの進路について

高校まで公立。大学まで教育費は親が負担したいと考えている

FP深野康彦からの3つのアドバイス

アドバイス1 ボーナスへの強い依存が貯蓄できない要因

アドバイス2 1、2年にかけて毎月貯蓄できる家計に

アドバイス3 住宅ローンの繰上返済は早くても5年後に

アドバイス1 ボーナスへの強い依存が貯蓄できない要因

最初に、収支の現状を整理すると、データ上は毎月6万5000円の赤字ですが、学資保険の保険料として約3万円が含まれていますので、実質の赤字は3万5000円となります。とは言え、生活費が毎月6万5000円不足していることに違いはありません。その不足分は、ボーナスからの捻出となります。さらに、貯蓄や投資の毎月の積み立て、計2万3000円は、毎月の収支が赤字のため、結局はボーナスからの貯蓄という形になっています。

したがって、ボーナスからはボーナス月の積み立て分も含めて、約65万円が貯蓄および投資に回っています。ボーナスの年間手取り支給額は200万円ですが、生活費の補てんだけで78万円、他に固定資産税やクルマやバイクの維持費(税金、保険、車検、他整備)を考慮すれば、残りはすべて支出していると考えられます。あるいはもっと支出が膨らんで、貯蓄を取り崩しているケースもあるでしょう。

ご相談は貯蓄ができないということですが、ボーナスがまとまった額なので、それへの依存が強く、結果、毎月の支出が膨らんでも、何とかなると考えてしまうことが要因と考えられます。今後は、少なくとも毎月の収入で生活費をまかなう、できれば現在の毎月の貯蓄分は、家計黒字からの貯蓄としていきたいところ。そうなれば、ボーナスからは130万円程度が貯蓄に回りますので、学資保険を除いて年間150万円の貯蓄も可能な世帯だと考えます。

アドバイス2 1、2年にかけて毎月貯蓄できる家計に

ではどう家計を見直していくか。ます、毎月の資産管理を徹底させていくことが必要です。いただいた支出データで本当に正しいのか。他に支出はないか。しっかりお金の流れを把握しておく。簡単なものでいいので、家計簿をつけることをおスメメします。それを資料に、どの費目なら下げることができるかを考えてください。

もちろん、世帯によって支出の優先順位は違いますが、ローンのような固定支出は容易には下げられません。教育費も同様です。したがって、食費、趣味娯楽費、雑費、家族の小遣いあたりが、削減の対象となるでしょう。これら合計で21万円。急には無理でしょうが、1、2年かけてここを数万円下げていくことになるかと思います。

また、車両費も削減の対象になります。クルマ2台は必要だとしても、バイクまで必要でしょうか。バイクが趣味ならば、クルマは1台にする。そのくらい大胆に削減する必要があると考えます。また、通勤に利用している高速道路の料金が毎月2万円。理由は、単に短時間で通勤できるということでしょうか。であれば、その分、朝早く起きるだけでカットできるコストです。

加えて、保険ですが、保障内容が不明ですので何とも言えませんが、ご主人の保険料1万円の生命保険は、保険料が割高なので不要です。払済保険にしましょう。ただ、ご主人の死亡保障は2000万~3000万円は必要。現在加入されている収入保障保険が、仮に保険期間60歳まで、毎月10万円保障という内容であれば、現時点での死亡保障は約2000万円。ご自身で計算してみて、不足しているようなら、割安の定期保険に加入してください。15年定期、死亡保障1000万円で、保険料は3000円台半ば。それでも毎月7000円近く、保険料コストが下がります。

アドバイス3 住宅ローンの繰上返済は早くても5年後に

徐々に節約が進んで、2年後に現在の積立貯蓄分ほど、毎月の家計が黒字になったとします。また、同じ2年後、自動車ローンを一括で支払うということなので、さらに貯蓄ペースが上がり、年間190万円は貯蓄できることになります。

心配されている教育資金ですが、一番上のお子さんが高校卒業となる9年後には、1400万円ほど貯蓄が増えて、今ある貯蓄、投資商品と合わせて総資産は1500万円。準備すべき大学費用は、私立文系に進学するとして4年間で約400万円×3人分。そこから、学資保険の満期金、計630万円を差し引くと、高校での進学塾等の費用を加えても、不足額として700万円程度用意できれば間に合いますので、先の貯蓄でお子さん全員の準備ができたことになります。

住宅ローンは、土地の借り入れ分だけでも早く完済したいとのことですが、繰上返済は慌てるべきではないと思います。完済はご主人73歳のとき。このままでは確かに老後生活には大きな負担となりますが、現在優先すべきはまとまった貯蓄を作ることです。手元の資金が大きく減ることはしばらく避けたい。早くても、5年後、10年固定が終わった時点がひとつのタイミングになるでしょう。

老後資金も心配されていますが、目指す家計管理ができれば、ご主人が定年となる17年後には、2400万円程度の貯蓄ができている計算になります。また、この試算も、カチコチさんが時短勤務での収入によるもの。フルタイムになったら、さらに貯蓄は増えます。これに退職金を加えれば、老後資金としては大きく心配することはないでしょう。夫婦とも65歳まで働けば、さらに余裕が生まれます。

ただし、怖いのは油断です。しっかり管理すれば、まとまった貯蓄ができる世帯収入がありますから、家計にゆとりが出ると気が緩み、また支出体質に戻ってしまう可能性も否定できません。しっかりマネープランを立て、継続的に貯めていくことが重要です。

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武