老後に向けての毎月10万円を貯金したいが……

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、iDeCo、外貨建て保険、繰上返済……などが気になり、老後が不安な40代の女性会社員。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

笑う門には福来るさん(仮名)

女性/会社員/47歳

関東/持ち家・一戸建て

家族構成

夫(会社員/49歳)、子ども2人(会社員、大学2年)

相談内容

老後の資金について相談を希望しています。4月に長女が社会人となり、毎月10万円貯蓄する予定ですが、老後までに間に合うのか、10万円の振り分けが正しいか相談したいです。考えているのは、住宅ロ-ン返済に5万円、iDeCoに2万3000円×2人(夫も加入)。もしくは、米国ドル建年金支払型特殊養老保険を死亡保険金700ドル・年払いで加入。また、繰上返済をすることが老後の負担を少なくする方法だと考えました。住宅ローンは1850万円残高があり、月6万7000円支払っています。さらに、住宅ローン完済後、住める状態であるかわからず、住み替えする費用も用意しなくてはいけないのか心配です。

以前、証券会社のFPにiDeCoのことで相談したことがあり、年金が夫婦で月22万支給。生活費月30万(住宅ローン完済が、74歳の場合)とすると65-85歳までの資金として2000万必要。iDeCoは投資なので減る可能性もあると米国ドル建年金支払型特殊養老保険を勧められました。保険料は為替にもよりますが年80万55円程です。1ドル80円より円高にならなければ損はないのではとの話。確かに、2000万円を貯めるには良い商品だと思いましたが、やはり為替の変動が心配で 未だに契約できないでいます。60-65歳の収入が減る期間のことも考えないといけませんよね。投資も検討していますが、この年になって貯金が減ってしまう可能性があるのは心配。何が自分にとって良いのかわかりません。お力を貸してください。

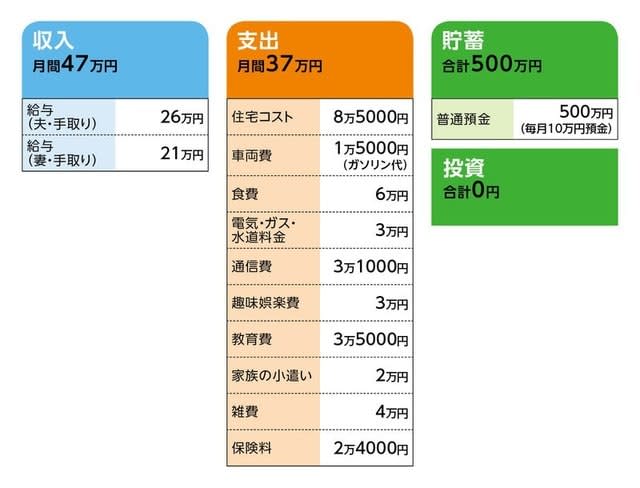

家計収支データ

家計収支データ補足

(1)住宅ローン、その他について

返済期間35年、ローン残高1850万円

・借入額 1837万5005円

・金利 1.05%

・ローンの種類 10年固定

・ローンの名義 夫

固定資産税額(年額) 6万4200円

住宅コストには、エコキュートのローン6500円が含まれている

(2)加入保険について

・夫/共済=保険料2000円

・夫/医療保険(終身保障65歳払込終了、死亡保障250万円付)=保険料1万2676円

・妻/共済=保険料2000円

・妻/医療保険(終身保障)=保険料3000円

・子ども/共済=保険料2000円×2人分

(3)教育費について

次女大学費用/2年授業料260万円分

毎月の教育費内訳/学校食費1万円、交通費5000円、授業料不足分2万円

(4)勤務先について

夫婦とも定年60歳、定年延長制度あり65歳まで、退職金なし

(5)米国ドル建年金支払型特殊養老保険について

死亡保障7000米ドル、保険期間65歳まで、65歳払込終了、85歳まで年金受け取り

FP深野康彦からの3つのアドバイス

アドバイス1 60歳以降も働くことで老後資金は大きく変わる

アドバイス2 住宅ローンの繰上返済は積極的に行いたい

アドバイス3 保険という名の「投資」に頼る必要はない

アドバイス1 60歳以降も働くことで老後資金は大きく変わる

ご相談要素がいろいろありますので、先に結論から申し上げます。老後に向けて家計を見直し、iDeCo利用と貯蓄を行い、かつ60歳以降も働けば、老後資金はさほど心配する必要はありません。その間、住宅ローンの繰上返済も行えば、さらに老後の家計にゆとりが生まれます。少なくとも、このままだと老後資金が足りないという理由で、外貨建ての保険に加入する必要はありません。

順序立てて説明します。まず、現在の貯蓄ペースですが毎月10万円。ただし、次女の方が大学を卒業する2年後からは、少なくとも教育費がなくなります。その後の家族構成は未定(お子さんの独立など)ですが、仮に生活費は変わらないとすると、ご主人定年の60歳までの11年間で、およそ1700万円ほど貯蓄を増やすことができそうです。今ある貯蓄と合わせると2200万円。

対して、今後の大きな支出としては、残りの大学費用260万円があります。その他、クルマの買い替え等があったとして、それらを差し引いて、60歳のとき1700万円が手元に残るとします。

60歳以降ですが、まず生活費は現在と同じ生活水準で、世帯はご夫婦2人だけとすると、28万円前後(住宅ローンの支払いも含む)といったところでしょうか。収入は、65歳まで夫婦とも雇用延長し、3分の2に減収したとすれば、手取りで計32万円。ご主人65歳までの5年間で400万円ほど(ご主人62歳までは奥様の収入は現状のままとして計算)貯蓄を上積みできそうですので、老後資金は2100万円に増えます。

一方、もしも夫婦とも60歳でリタイアしたら、年金受給までともに5年間無収入となります。計算すると、ご主人65歳のときの手持ち資金は、およそ500万円に目減りすることに。収入などはあくまで試算ですが、資金的には60歳以降も働くことがいかに大切かがわかるはずです。

アドバイス2 住宅ローンの繰上返済は積極的に行いたい

次に、ご主人65歳以降を考えます。ご夫婦の厚生年金の加入状況はわかりませんが、公的年金の受給額を合算で月額25万円(額面)とします。そこから、税金や社会保険料を差し引くと、毎月7万円程度の赤字となりますが、74歳のときに住宅ローンが完済となり、それ以降は公的年金だけで普段の生活費はカバーできそうです。

結果、ご主人が90歳のときに残る手持ち資金は1300万~1400万円。これに長生きリスクや住宅のリフォーム費用、介護や医療の費用を考慮しても、それなりに資金を備えられていると言えるでしょう。年金額がご相談文にあるように月額22万円なら、残るのは400万~500万円。安心できる額ではありませんが、必要最小限備えていると思いますし、家計改善等で安心できる額に増やせる範囲でしょう。

さて、老後資金をご相談者は心配されていますが、老後不安を解消するための対策は、大きく分けて2つあります。ひとつは生活のダウンサイジング、もうひとつは老後資金を増やすことです。この両輪があって、老後対策は十分に機能します。

とは言え、60歳になった時点で生活費をスパッと落とせるかと言えば、そう簡単ではありません。今のうちから家計の無駄を省き、生活費を下げることを習慣化しておくことが大切です。

どこを見直すかは各家庭の優先順位によりますが、例えば趣味娯楽費と家族の小遣い、雑費で計9万円。このあたりは削りやすいのではないでしょうか。また、保険ですが、ご主人の医療保険に死亡保障の特約を付ける必要性は感じません。お子さんの共済も不要でしょう。

また、生活費を下げるという意味では、住宅ローンの繰上返済も有効です。奥様が心配されているとおり、完済が74歳というのはそれだけでリスクとなります。固定支出ですから、家計状況にかかわらず、その返済は避けられないからです。

ただし、先の試算どおり貯蓄が進み、かつ60歳以降も働くことができれば、積極的に繰上返済ができるはず。「住宅ローン用に毎月5万円積み立てる」とありますが、いいと思います。そのペースで貯めて、60歳の時点で700万円を繰上返済するとすれば、返済期間は9年7カ月、返済利息は約79万円軽減できます(その間、利息が変わらないとして計算)。

また、この程度のまとまった額を返済に充てても、手持ち資金は1000万円残ります。もちろん、前倒しで200万円、300万円と複数回行ってもいいでしょう。ともあれ、少しでも返済期間を短縮することは、老後資金にとって大きな負担軽減になるのです。

アドバイス3 保険という名の「投資」に頼る必要はない

もうひとつ、老後資金を増やすことについては、年代によって異なります。50代になれば運用の比率を下げ、元本保証の商品を中心に確実に増やしていくことが重要です。したがって、低金利であっても、メインは定期預金などで貯めていけばいいでしょう。

一方、検討されているiDeCoですが、おススメです。ぜひ、始めてください。積立額も4万6000円でいいと思います。最大のメリットは節税効果があること。おそらく、ご夫婦で3万円以上は税金が戻ってくるのでは。10年間で360万円。運用でこれだけ利益を得るのは大変です。

また、iDeCoへの拠出は60歳までですが、引き出しを開始するのは最長70歳まで。つまり20年間運用ができるわけです。全額を運用に充てず、一部は定期預金タイプの商品を選択して確実に貯めてもいいと思います。

最後に、米ドル建ての養老保険ですが、死亡保障は不要ですから、求めるのは貯蓄性となります。「1米ドルで80円より円高であれば損はない」とのことですが、80円を割らないという保証はありません。為替は誰にも読めないのです。もし本当に割らないなら、米国債を購入した方が、コストは安く済むはずです。また、80円は割らなくても、85円で得られる利益が小さいなら、あえてこの保険商品を選択する理由がなくなります。しかも、支払った保険料は自由に引き出せません。

もちろん、大きく利益を得る可能性もあります。ということは、保険という名の「投資」ということです。そしてそれだけのリスクを取るだけの資金的余裕はありません。こういった保険に頼らなくても、老後資金は十分準備できる家計だと、私は思います。

相談者「笑う門には福来るさん」から寄せられた感想

老後資金についてはさほど心配しなくてよいとのことでしたので安心しました。外貨建ての保険はやはりリスクが高いので、先生のアドバイスのとおりやめておきます。iDeCoも投資ではありますが節税効果が期待できるので加入します。これから何が起こるか分からないので、貯められるときにはしっかりと貯蓄しておきます。相談して良かったです。ありがとうございました。

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。近著に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/清水京武