8月31日、投資家をびっくりさせるニュースが入ってきました。投資の神様として有名なウォーレン・バフェット氏率いるバークシャーハサウェイが日本の5大商社株を購入したことを明らかにしたのです。

筆者はバフェット氏を大変尊敬しており、以前バークシャーの株主総会に参加した際にバフェット氏が目の前を歩いているところを見られたのは一生の思い出です。そんなバフェット氏が日本株を購入したということで、私も非常に驚きました。

今回はバークシャーが投資した各商社の事業の特徴や、なぜバークシャーはこのタイミングで日本の5大商社株を購入したと推測されるのかなどをご紹介していきます。

<写真:ロイター/アフロ>

バフェット氏の投資哲学とは

まずはバークシャーが購入した企業をご紹介します。それは伊藤忠商事(8001)、丸紅(8002)、三菱商事(8058)、三井物産(8031)、住友商事(8053)の5社です。

バークシャーはこの5社の株式をほぼ均しく発行済株式の約5%を購入しました。この投資手法にはバフェット氏とバークシャーの投資哲学が反映されていると思われます。

まずは割安さです。5大商社のうち伊藤忠商事を除く4社はPBRという投資で非常によく使われる投資指標が1倍を下回っています。PBRは1株あたり純資産を株価で割って算出しますが、この指標が1倍を下回っている時には理屈上会社を解散して、株主にお金を返したほうが株主は嬉しいということになるので、割安さの目安になるとされています。

その他配当利回りも3~5%程度と高いなど、こういった割安さがバフェット氏が目をつけた大きな理由だと考えられます。

また、5社同時に買ったことも大きなポイントです。バフェット氏は昔から「わからないものには投資しない」という哲学で投資していることが知られています。1990年代後半から2000年代前半にかけてのITバブル時に、投資家がIT関連株に熱狂している際にも哲学を貫きIT株には投資しませんでした。

一時的に投資パフォーマンスが悪くなり、バフェット氏を馬鹿にするような論調もあったようですが、結果的にITバブルが崩壊し立ち直れないような大きな損失を抱える投資家も多数出るなか、バフェット氏のダメージは小さく済みました。

なぜこの投資哲学が今回の投資にも反映していると考えられるのでしょうか。ご存じの通り日本の商社は日本、欧米、アジア、アフリカなど世界中の様々なところでビジネスを展開しています。エリアだけでなく、事業もエネルギー関連、金属、食品、小売など多種多様な事業を行っています。

ということは世界経済が順調に成長すれば日本の商社全体としては成長の果実を享受しやすいと思われる一方で、個々のビジネスを理解してどの商社が勝者になるのか予想することは至難の技と言えるのです。

日本の大手商社が有望なのはわかるが、どの会社に優位性があるのかはわからない。そのように考えてバフェット氏とバークシャーは5大商社を同じようなウェイトで分散投資するという行動に踏み切ったのではないかと筆者は推測しています。

また、バークシャーは最大で各社を9.9%まで買い増す可能性についても言及しています。バフェット氏が投資したことだけでも大きなインパクトなのに、さらに今後の買い増し可能性も示唆されたため各銘柄の株価は発表後に大きく上昇しその後も堅調に推移しています。

5大商社それぞれの特徴と実績を比較

非常に分析しにくい商社のビジネスですが、下記のように一定の特徴もあります。

伊藤忠商事(8001):食品などの非資源分野や中国事業に強み

丸紅 (8002):穀物などの食料分野及び発電分野に強い

三菱商事 (8058):三菱グループ全体のシナジーを活かした総合力が武器

三井物産 (8031):資源分野のウェイトが大きいため資源価格上昇時にはアウトパフォームの可能性

住友商事 (8053):ジュピターテレコムなどのメディア事業、SCSKなどのシステム開発事業など幅広く手掛ける

この中で業績的にも株価的にも圧倒的な勝ち組が1社いることをご存じでしょうか?

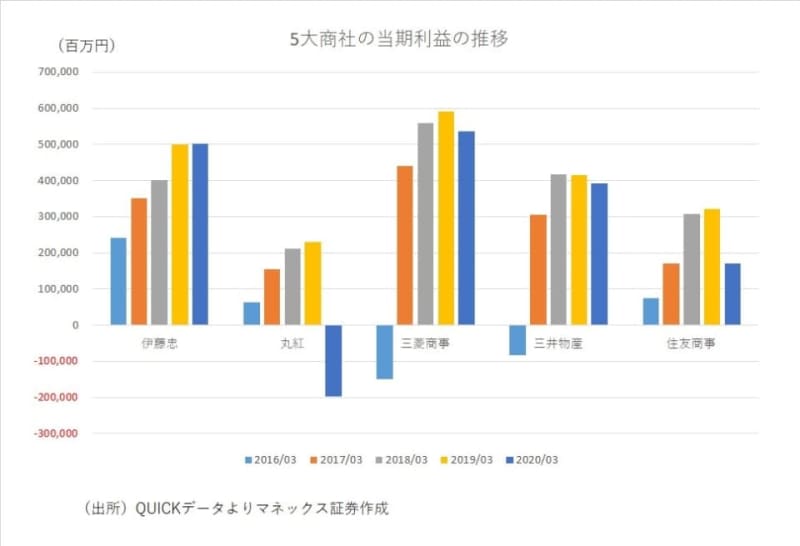

それは伊藤忠商事です。他の商社が5年以内に最終赤字があったり、前期はコロナウイルスの影響もあって大きく業績を落としているなかで伊藤忠商事は中国事業の好調さなどを理由に右肩上がりに業績を伸ばしています。

果たして今後も伊藤忠商事の一人勝ちは続いていくのでしょうか?そしてバフェット氏とバークシャーは5大商社の中でどの銘柄を買い増すのでしょうか?さらには他の日本株への投資もありうるのか?など、マーケット全体への影響も大きそうなバフェット氏とバークシャーの投資行動に今後も注目いただければと思います。

<文:マーケット・アナリスト 益嶋裕>