住宅ローンを抱えた後のマネープランとは?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は、20代前半でマイホームを購入した会社員のご主人。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

新米パパさん(仮名)

男性/会社員/24歳

関西/持ち家一戸建て

家族構成

妻(会社員/23歳)、子ども(1歳)

相談内容

家を購入し3月末引き渡し予定です。勢いで買ってしまった部分もあり、生活していけるのか正直不安です。住宅ローンはなんとか通りましたが31年の借り入れとなり55歳完済予定です。生命保険等にもまだ加入しておらず、どのような保険に入ればいいのか、貯金はどのペースでしていけばいいのか今後のマネープランを教えて頂きたいです。

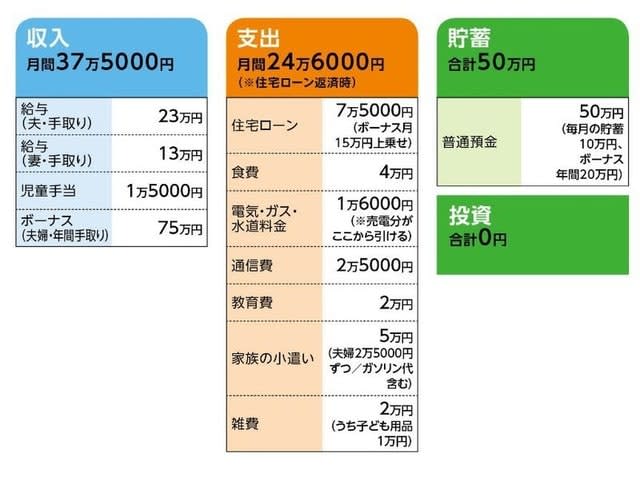

家計収支データ

家計収支データ補足

(1)夫婦の仕事と収入について

夫は毎年5000円程の昇給。ボーナスもまだ転勤後1年半なので今後上がると考えている。妻は現在時短勤務中。ただし今年2月に退職し、現在と同じ給与水準の企業への転職を予定。

(2)ボーナスの使いみち(昨年分)

貯蓄20万円、住宅登記費用35万円、家電購入20万円

(3)クルマについて

ご夫婦(夫/普通車、妻/軽自動車)で計2台所有

(4)住宅ローン、他について

・返済開始年月/2017年3月 ・返済期間31年

・借入額/3500万円

・適用金利/変動0.57%

・新築一戸建て

(5)第2子、3子について

あるとすれば5年後くらいにもう1人。

(6)収支について

夫は残業のあるなしで給与に差があり(23万~27万円)。基本的には夫の給与で生活し、余れば貯蓄へ。ただし、それは主に誕生日や娯楽費に使っているとのこと(表のデータに反映されていない)。妻の収入からは10万円を必ず貯蓄。余ったお金(3万円程度)についてはどうしているかは、夫は把握していない。夫婦はともに誕生日やクリスマスのプレゼントを大切にしているので、こういった生活費以外の支出はあえて把握しないようにしているようです。また、服等もそういった資金から出ているとのこと。

FP深野康彦からの3つのアドバイス

アドバイス1 教育資金づくりは児童手当+月1万円

アドバイス2 必要最小限の保障を定期タイプで

アドバイス3 家計管理は一元化する

アドバイス1 教育資金づくりは児童手当+月1万円

まず今後のマネープランについて考えてみましょう。家計管理では、住宅ローンを返済しつつ、教育資金をきっちり貯めていくことがもっとも優先すべき事項になります。とは言え、お子さんの進路はまだわかりません。一般的な目安としては、高校まで公立、大学は私立文系の進学を想定します。その場合、高校までは毎月の家計から教育費を捻出することが基本ですから、事前に用意すべきは大学費用の約400万円。

貯め方は人それぞれですが、例えば児童手当を全額貯蓄に回せば198万円。さらに月1万円を積み立てれば18年間で216万円。これで入学前に400万円が用意できます。また、マイホームを購入されたのですから、今後10年間、住宅ローン控除が発生し、税金が還付されます。それも教育資金として積み立てるといいでしょう。どちらにしても、ご相談者の家計であれば、無理なく用意できるはずです。

ポイントは、教育資金には手を付けず、必ず継続的に貯めていくこと。第2子が誕生したら、やはり児童手当を貯めていく。プラス1万円の積み立ては定期預金でも学資保険でも構いません。ちなみに、私立理系では、大学にかかる費用は平均で520万円ほど。その場合、積み立てを1万円から1万5000円にアップすれば達成できます。

アドバイス2 必要最小限の保障を定期タイプで

次に保険ですが、確保したいのが死亡保障となります。基本的な考え方は、必要最小限の保障を掛け捨てで割安に確保するということ。保険料コストは極力抑え、その分、貯蓄ペースを上げるべきです。

そこでまず、ご主人の死亡保障ですが、持ち家となり、仮に万が一のことがあっても住宅ローンの支払いは団体信用生命保険で完済できます。そうなると、確保したいのがお子さんの教育費と社会人になるまでの生活費。ただし、奥様が会社員であること、遺族年金が受けとれることを考慮すれば、1500万円から多くて2000万円の死亡保障を、終身ではなく保険期間20年の定期保険で確保すれば十分。保険料は、死亡保障2000万円でも月額2000円台前半です。

一方、奥様の死亡保障ですが、ご主人同様、働いて家計の一端を支えているわけですから、やはり必要と考えるべき。まだ若いので、20年定期1500万円の保障でも保険料は月額1000円ほどで済みます。

医療保障は夫婦とも入院給付で日額5000円を確保すれば十分。定期タイプの医療保険か、入院保障型の共済でも構いません。

アドバイス3 家計管理は一元化する

最後に、今後の家計管理ですが、夫婦で別々で管理している部分があるという点が気になります。奥様は毎月収入から10万円貯蓄しているが、残りについては知らないとのこと。ご主人も生活費で余れば、それは支出に回っている。そして、そういった生活費以外の部分はあえて把握をしない。いわば「2つの財布」が存在しているということです。

今は家計的に余裕があり、それでも資金的に困ることはないでしょう。ただし、認識してほしいのは、3000万円という住宅ローン=負債を抱えているという事実です。同時に、お子さんの教育費を準備しなくてはいけません。第2子が生まれれば、教育費は2倍です。もしも今後、どちらかの収入が途絶える、もしくは大きく減ってしまったら、ライフプランを変更せざるを得なくなるかもしれません。

したがって、住宅購入を機会に、まず家計をひとつにまとめ、支出内容はすべて把握し、それを夫婦で共有しましょう。現在、奥様は時短勤務とのことで、フルタイムに戻れば収入も今よりアップして、おそらく毎月20万円程度は貯蓄できるはずです。しかし、家計が一元化していないと、収入が増えた分、支出も増えてしまいがち。それでは、効率よく貯めることはできません。

家族が楽しむためのイベントももちろん大切。そのための支出も豊かに暮らすための必要経費でしょう。であれば、予算を決め、それを家計に組み込むことが大切。おそらく、無理に節約をしなくても、予算どおりに家計管理をしていけば、毎年100万円の繰上返済だって可能です。ともあれ、20代前半での住宅購入も「若いときに買って良かった」と後々思えるよう、しっかりとした家計管理を目指してみてください。

相談者「新米パパ」さんから寄せられた感想

ありがとうございます! まずは住宅ローンを抱えても問題なく生活できると分かり安心しました。ただ妻も働きに出ることが前提なので、もしものためにも家計管理を一元化できるように話し合いをしていこうと思いました。全体を通してまずは安心できました。また今後の教育費用、保険内容、家計の見直し、たくさん教えて頂きありがとうございます。応募してみて良かったです!! また何かありましたらよろしくお願い致します!

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武 イラスト/モリナガ・ヨウ